Thuế quan và lạm phát - Hai yếu tố chi phối thị trường tài chính toàn cầu năm 2025

Trà Giang

Junior Editor

Các nhà đầu tư trên toàn cầu đang chuẩn bị cho một năm 2025 đầy biến động, trong đó thuế quan và lạm phát được xác định là những rủi ro lớn nhất đối với thị trường tài chính.

Theo khảo sát thường niên do JPMorgan Chase (JPM.N) công bố hôm thứ Tư, 51% trong số 4,233 nhà đầu tư tham gia khảo sát nhận định rằng hai yếu tố này sẽ có tác động sâu rộng đến thị trường trong năm nay. Tỷ lệ này tăng mạnh so với mức 27% của năm 2024, phản ánh sự lo ngại ngày càng gia tăng trước áp lực từ chính sách thương mại và môi trường lạm phát kéo dài.

Thuế quan đã nhanh chóng trở thành tâm điểm chú ý của thị trường khi chính quyền Tổng thống Mỹ Donald Trump đẩy mạnh các biện pháp bảo hộ thương mại. Những tuyên bố cứng rắn về việc áp thuế đối với hàng hóa nhập khẩu đã kích hoạt làn sóng biến động mạnh trên thị trường tài chính. Vào thứ Hai, các chỉ số chứng khoán lớn đồng loạt lao dốc sau khi ông Trump tuyên bố vào thứ Bảy sẽ áp thuế 25% đối với hàng nhập khẩu từ Mexico và Canada, cùng mức 10% đối với Trung Quốc. Tuy nhiên, ngay ngày hôm sau, thị trường đã phục hồi mạnh mẽ khi Nhà Trắng thông báo trì hoãn áp thuế đối với Mexico và Canada.

Những biến động thất thường này đang buộc các nhà đầu tư phải điều chỉnh chiến lược một cách linh hoạt để thích ứng với sự thay đổi tức thời của thị trường. Điều này cho thấy mức độ nhạy cảm cao của thị trường tài chính trước các quyết sách thương mại, đồng thời đặt ra thách thức lớn cho giới đầu tư trong việc quản trị rủi ro và duy trì hiệu suất danh mục đầu tư trong bối cảnh bất ổn gia tăng.

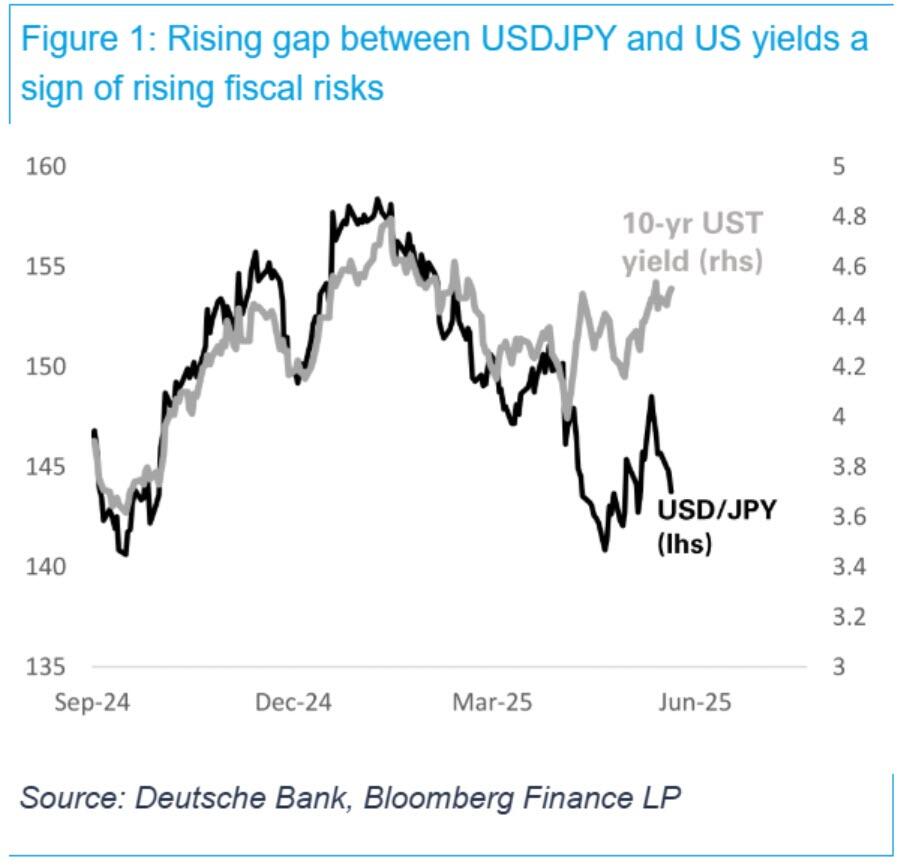

Tác động của các biện pháp thuế quan không chỉ dừng lại ở thị trường chứng khoán mà còn lan rộng sang cả thị trường tiền tệ và hàng hóa, gây ra những biến động đáng kể trong chiến lược giao dịch toàn cầu. Ông Chi Nzelu, Giám đốc toàn cầu mảng giao dịch điện tử về trái phiếu, tiền tệ và hàng hóa tại JPMorgan, nhận định rằng ngay từ đầu tuần, hoạt động giao dịch đã trở nên sôi động hơn đáng kể khi các nhà đầu tư nỗ lực tái cân bằng danh mục của mình trước những diễn biến mới. Ông cũng nhấn mạnh sự biến động mạnh của các đồng tiền như đô la Canada, peso Mexico và nhân dân tệ Trung Quốc, điều này buộc các nhà giao dịch phải có những điều chỉnh quan trọng trong chiến lược đầu tư nhằm thích ứng với môi trường thị trường ngày càng khó lường.

Bên cạnh áp lực từ thuế quan, lạm phát vẫn là một mối quan ngại lớn đối với nền kinh tế toàn cầu. Tác động của các chính sách tài khóa và tiền tệ tiếp tục đẩy giá cả hàng hóa và dịch vụ lên cao, trong khi việc áp thuế nhập khẩu chỉ làm trầm trọng thêm tình trạng này. Các chuyên gia cảnh báo rằng khi chi phí đầu vào gia tăng, lạm phát có nguy cơ leo thang mạnh hơn, buộc các ngân hàng trung ương phải đưa ra những điều chỉnh chính sách phù hợp để duy trì ổn định kinh tế vĩ mô, thậm chí có thể dẫn đến việc thắt chặt chính sách tiền tệ trong thời gian tới.

Lạm phát và Thuế quan trở thành mối lo ngại hàng đầu của thị trường năm 2025

Một điểm đáng chú ý khác được thể hiện trong khảo sát của JPMorgan là sự thay đổi trong quan điểm của giới giao dịch về nguy cơ suy thoái kinh tế. Nếu như vào năm 2024, có tới 18% nhà đầu tư coi suy thoái là rủi ro lớn nhất đối với thị trường, thì đến năm 2025, tỷ lệ này đã giảm xuống còn 7%. Sự thay đổi này phản ánh tâm lý lạc quan hơn của nhà đầu tư khi cho rằng mặc dù môi trường kinh tế vẫn tiềm ẩn nhiều thách thức, nhưng nguy cơ suy thoái toàn diện trong ngắn hạn đã giảm bớt. Điều này cũng phần nào cho thấy niềm tin vào sự điều chỉnh linh hoạt của các chính sách kinh tế nhằm duy trì đà tăng trưởng và ổn định thị trường trong thời gian tới.

Một thách thức lớn khác đang nổi lên trên thị trường tài chính toàn cầu là sự gia tăng mạnh mẽ của biến động, khiến nhà đầu tư lo ngại về tính ổn định của các kênh đầu tư trong năm 2025. Theo khảo sát mới nhất, 41% nhà đầu tư đánh giá biến động là rủi ro đáng lo ngại nhất trong năm nay, tăng đáng kể so với mức 28% của năm trước. Điểm khác biệt quan trọng của năm 2025 là tính bất ngờ và khó đoán định trong các đợt biến động. Ông Eddie Wen, Giám đốc toàn cầu mảng thị trường số tại JPMorgan, nhận xét rằng nếu như trước đây, các biến động lớn của thị trường thường gắn liền với những sự kiện theo lịch trình như bầu cử hay công bố báo cáo việc làm phi nông nghiệp, thì hiện nay, thị trường phản ứng một cách mạnh mẽ và đột ngột hơn trước các thông tin về chính sách kinh tế. Điều này dẫn đến những cú sốc bất ngờ, gây khó khăn cho giới giao dịch trong việc dự báo và kiểm soát rủi ro.

Những thách thức lớn nhất đối với nhà đầu tư trong năm 2025

Bên cạnh đó, khảo sát của JPMorgan cũng chỉ ra rằng các yếu tố liên quan đến cấu trúc thị trường đang trở thành mối quan tâm hàng đầu của giới đầu tư. Trong đó, khả năng tiếp cận thanh khoản, những thay đổi về quy định pháp lý và chi phí dữ liệu thị trường là ba vấn đề trọng tâm có thể ảnh hưởng trực tiếp đến hoạt động giao dịch và tính hiệu quả của thị trường tài chính trong năm tới. Khi dòng tiền và tính thanh khoản bị ảnh hưởng bởi các yếu tố chính sách, nhà đầu tư buộc phải có những điều chỉnh phù hợp để đảm bảo chiến lược đầu tư vẫn vận hành hiệu quả trong bối cảnh thị trường ngày càng biến động.

Một xu hướng đáng chú ý khác được nhấn mạnh trong báo cáo e-Trading của JPMorgan là sự phát triển mạnh mẽ của giao dịch điện tử, phản ánh quá trình chuyển đổi số ngày càng sâu rộng trong ngành tài chính. Các chuyên gia dự báo rằng tỷ lệ giao dịch điện tử sẽ tiếp tục tăng mạnh trên hầu hết các sản phẩm tài chính, từ lãi suất tại các thị trường mới nổi đến hàng hóa và chênh lệch tín dụng. Điều này cho thấy thị trường đang dịch chuyển nhanh chóng sang các nền tảng số hóa, nơi mà tốc độ khớp lệnh, tính thanh khoản và khả năng tiếp cận dữ liệu thị trường trở thành những yếu tố then chốt trong chiến lược giao dịch hiện đại. Khi công nghệ ngày càng đóng vai trò quan trọng, các tổ chức tài chính và nhà đầu tư buộc phải thích nghi với xu hướng số hóa để duy trì lợi thế cạnh tranh và tối ưu hóa hiệu suất giao dịch trong môi trường tài chính đầy biến động.

Reuters