Những hệ lụy đáng sợ từ cuộc đấu giá trái phiếu kho bạc Mỹ kỳ hạn 20 năm

Tùng Nguyễn, CFA, CMT

Economist

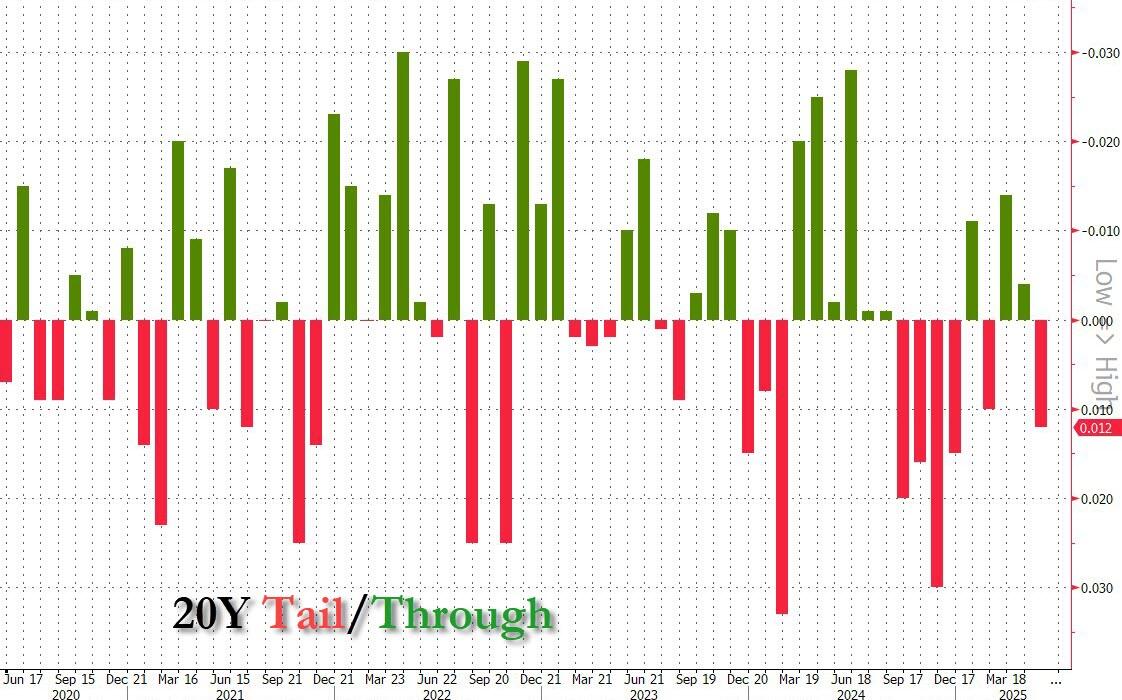

Hôm qua chúng ta đã nói về kết quả đáng thất vọng của cuộc đấu giá trái phiếu kho bạc 20 năm trị giá 15 tỷ đô la – tạo ra một trong những sự kiện đáng chú ý nhất năm 2025 và ngay lập tức gợi ra sự so sánh với cuộc đấu giá trái phiếu kho bạc Nhật Bản 20 năm thảm khốc của chính Nhật Bản vào đầu năm nay, gây ra một đợt bán tháo dữ dội đối với cả trái phiếu và cổ phiếu.

Nhưng dù cho đợt bán tháo mạnh mẽ này là lời nhắc nhở rõ ràng rằng “Dự luật lớn, đẹp đẽ” (theo lời Trump) sẽ bổ sung thêm hàng nghìn tỷ đô la vào khoản nợ mới (khoảng 5 nghìn tỷ đô la ngoài số tiền sẽ được bổ sung), và những người ưa thích trái phiếu cuối cùng cũng thức dậy sau gần 20 năm ngủ đông (ít nhất là cho đến khi QE tiếp theo hoặc Chương trình mua lại trái phiếu kho bạc của Bessent sắp tới đóng băng lại những người này), thì phần đáng lo ngại nhất trong phản ứng của thị trường ngày nay là đồng đô la một lần nữa suy yếu vào cùng thời điểm.

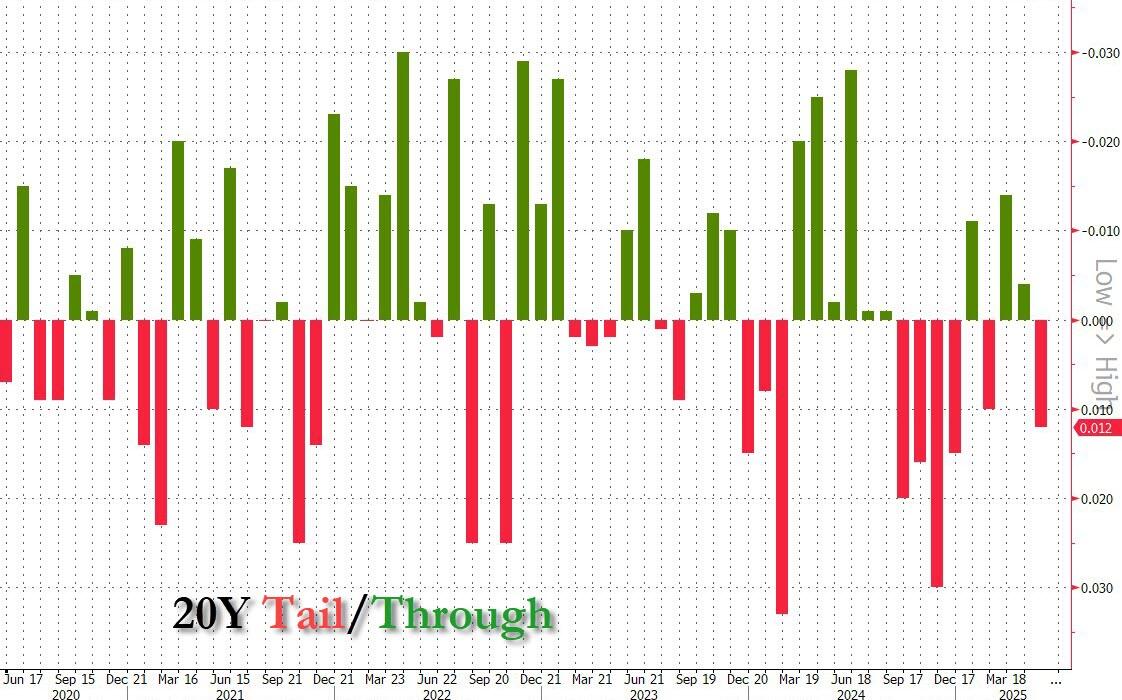

Đối với chiến lược gia trưởng bộ phận ngoại hối của DB, George Saravelos, người đã lập luận rằng khoảng cách ngày càng tăng giữa lợi suất USDJPY và lợi suất trái phiếu 10 năm là dấu hiệu cho thấy rủi ro tài chính gia tăng, phiên đấu giá trái phiếu ngày hôm qua là tín hiệu thậm chí còn rõ ràng hơn về "cuộc tấn công của người mua nước ngoài vào tài sản của Hoa Kỳ và các rủi ro tài chính liên quan đến Hoa Kỳ mà chúng tôi đã cảnh báo trong một thời gian". Cốt lõi của vấn đề, như đã trở nên ngày càng rõ ràng trong những năm gần đây nhưng đặc biệt là trong tháng qua, là các nhà đầu tư nước ngoài đơn giản là không còn muốn tài trợ cho thâm hụt kép của Hoa Kỳ ở mức giá hiện tại".

Đây là một vấn đề vì, đối với Saravelos, "cổ phiếu Hoa Kỳ khó có thể duy trì khả năng phục hồi trong môi trường này". Hãy đối chiếu phản ứng ngày hôm nay với giai đoạn 2023-24, khi thị trường chứng kiến sự gia tăng kết hợp của lợi suất và cổ phiếu Hoa Kỳ khi thị trường điều chỉnh kỳ vọng tăng trưởng của Hoa Kỳ cao hơn. Hôm nay rất khác: "Rất nhiều phần bù bảo hiểm rủi ro tài khóa đang tích tụ vào tài sản của Hoa Kỳ. Thật khó để chứng minh rằng một động lực (tiêu cực) như vậy của chi phí vốn tăng là tín hiệu tích cực cho tài sản rủi ro."

Điểm then chốt trong quan điểm của Saravelos nằm ở nhà đầu tư châu Á. Theo mô hình cân bằng bên ngoài của ông, "Châu Á là nhà cung cấp vốn chính cho thâm hụt của Hoa Kỳ, tiếp theo là Châu Âu". Và mặc dù thực tế điều đó không xảy ra trong một thời gian, nhưng biến động của các tài sản như trái phiếu của Hoa Kỳ và tỷ giá hối đoái lại trở nên quan trọng trong múi giờ khi Hoa Kỳ đang ngủ. Như Saravelos đã viết vào sáng nay, sự suy giảm nhanh chóng của USD/JPY trong giờ giao dịch Tokyo sẽ là một tín hiệu mạnh mẽ cho thấy luồng vốn thoát khỏi Hoa Kỳ trở lại thị trường trong nước.

"Giải quyết" vấn đề này không dễ: Saravelos cho biết ông đã có nhiều cuộc trò chuyện với khách hàng về những gì có thể xoay chuyển diễn biến tiêu cực đang phát triển này.

Hầu hết mọi người sẽ không thích câu trả lời của ông: đầu tiên, sự đàn áp tài chính dưới hình thức cải cách SLR (điều chỉnh quy định về tỷ lệ đòn bẩy bổ sung mà các ngân hàng phải tuân thủ), và việc rút ngắn thời hạn phát hành trái phiếu Kho bạc Hoa Kỳ (hoặc một đợt phát hành trái phiếu Kho bạc theo kiểu Janet Yellen) tại thông báo phát hành tiếp theo đã được công bố. Mức độ rút ngắn thời hạn của trái phiếu Hoa Kỳ giúp thu hút người mua nước ngoài, điều này thực sự có thể hữu ích. Nhưng thời hạn ngắn hơn cũng ngụ ý rủi ro quay vòng nợ cao hơn.

Ngay cả Fed cũng không thể giải quyết vấn đề này, mà chỉ có Quốc hội. Mặc dù những xáo trộn cực độ có thể sẽ thúc đẩy Fed can thiệp "QE khẩn cấp" để duy trì hoạt động của thị trường. Dẫu vậy, việc Fed tiền tệ hóa các khoản nợ (bơm tiền mua nợ) sẽ không giải quyết được cốt lõi của vấn đề và cuối cùng có thể phản tác dụng bằng cách làm tăng kỳ vọng lạm phát.

Cuối cùng, chiến lược gia DB chỉ thấy hai "giải pháp" cho vấn đề này:

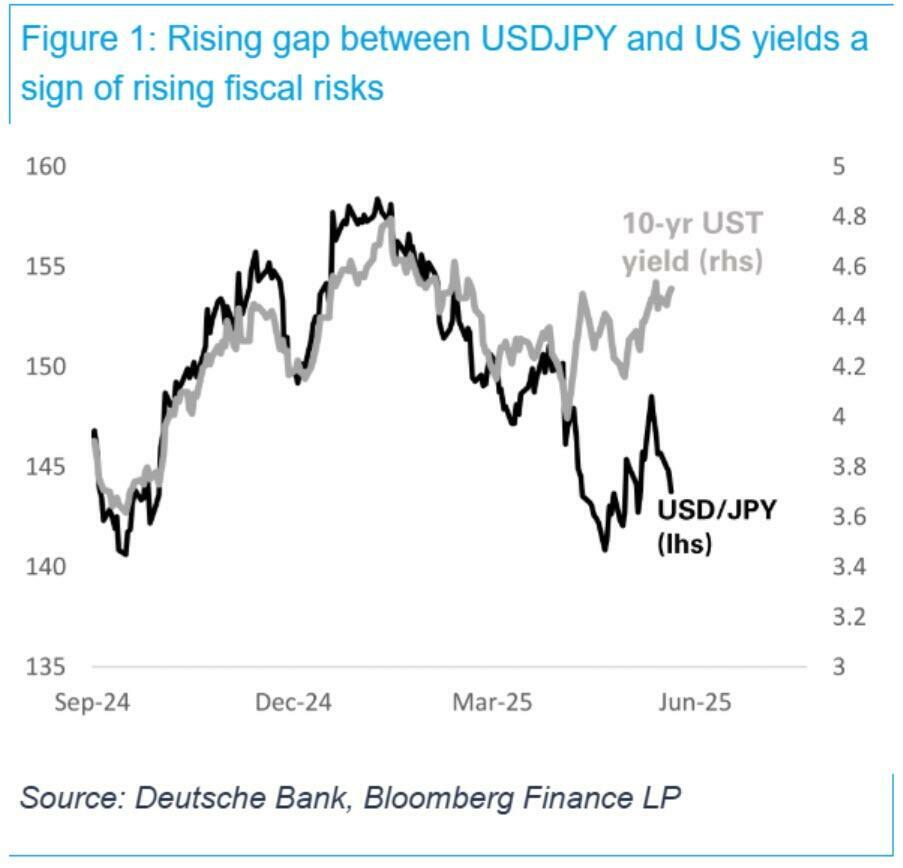

1) Hoa Kỳ phải sửa đổi mạnh mẽ dự luật nới lỏng hiện đang được Quốc hội xem xét, để đưa ra chính sách tài khóa chặt chẽ hơn đáng tin cậy, điều này sẽ dẫn đến Suy thoái kinh tế nhanh chóng vì việc hết hạn đạo luật cắt giảm thuế TCJA mà không gia hạn sẽ là mức tăng thuế lớn nhất trong lịch sử Hoa Kỳ. Ở đây, chúng tôi xin nhấn mạnh rằng “Dự luật lớn, đẹp đẽ” (theo lời Trump) hiện đang được Quốc hội xem xét đã được tính là sẽ tăng thêm khoảng 5 nghìn tỷ đô la nợ công, dẫn đến điều mà chúng tôi đã nói sẽ là Ngày tận thế nợ đối với Hoa Kỳ; đây chỉ đơn giản là sự đánh đổi của sự thịnh vượng ngắn hạn (thêm vài nghìn tỷ đô la trong 4 năm tới) đối với sự sụp đổ kinh tế dài hạn (220% tỷ lệ nợ dài hạn/GDP)...

ii) hoặc, giá trị không tính bằng đô la của nợ Hoa Kỳ phải giảm đáng kể cho đến khi nó trở nên đủ rẻ để các nhà đầu tư nước ngoài quay trở lại, tức là phá giá.

Đối với hai giải pháp này từ Saravelos - giải pháp đầu tiên hoàn toàn không khả thi vì Trump sẽ không bao giờ đồng ý không thông qua Dự luật do chính mình đề xuất, đặc biệt là vì mức tăng thuế sau khi các khoản cắt giảm thuế từ Đạo luật cắt giảm thuế và việc làm năm 2017 của Trump (TCJA) hết hạn, sẽ đưa Hoa Kỳ vào suy thoái - chúng tôi sẽ thêm giải pháp thứ ba và thứ tư: Thứ nhất, QE có thể là giải pháp tạm thời, nhưng Kiểm soát đường cong lợi suất thì không (như thị trường Kho bạc Hoa Kỳ đã trải qua trong gần một thập kỷ sau Thế chiến II), và dù muốn hay không, nó cũng sẽ đến. Thứ hai, như chính Bộ trưởng Tài chính Bessent đã dự báo, trong trường hợp không có Fed nới lỏng (tức là Fed dưới thời Chủ tịch Kevin Warsh sẽ đến vào giữa năm 2026 nhưng chưa phải bây giờ), bản thân Kho bạc sẽ phải can thiệp vào việc mua lại trái phiếu kho bạc đang hoạt động, tức là thay vì mua lại khoảng 8 tỷ đô la mỗi tuần, Bộ Tài chính sẽ tích cực mua lại hàng chục tỷ trái phiếu kho bạc trong cái gọi là POMO mới và cải tiến.

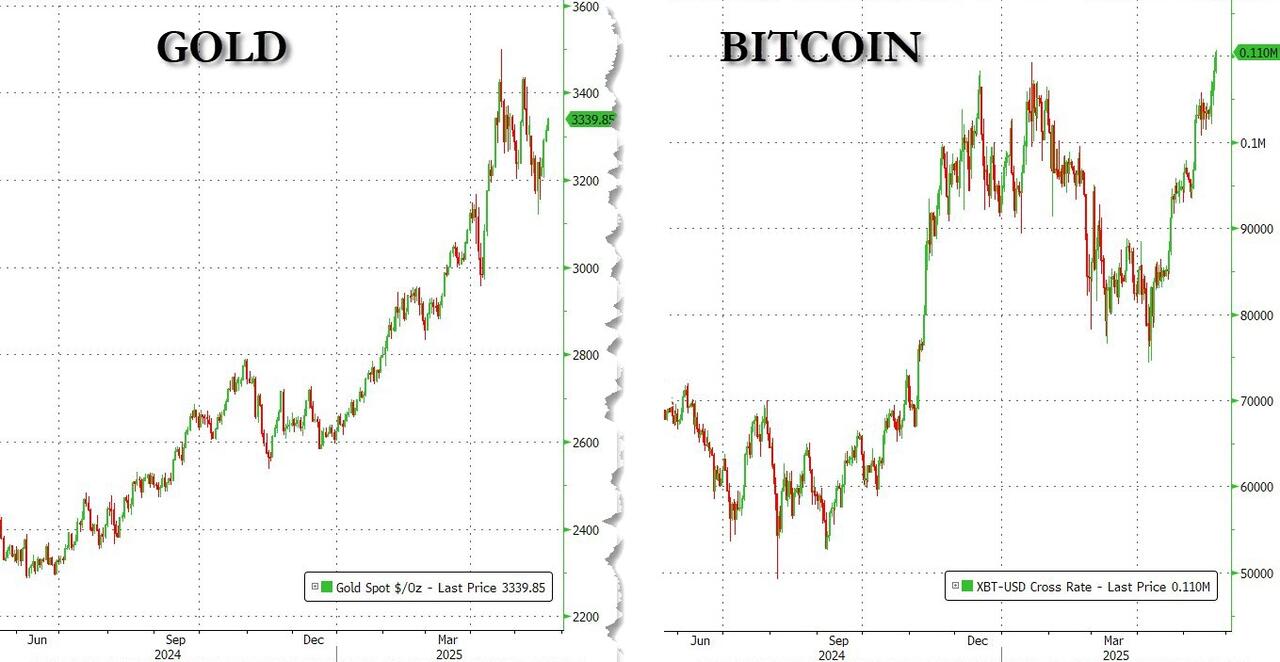

Một điều cuối cùng mà Saravelos không đề cập đến là tất cả số tiền của châu Á (tức là Nhật Bản) này sẽ đi đâu nếu nó không được quay vòng trong trái phiếu kho bạc Hoa Kỳ, và chắc chắn không phải đầu tư vào trái phiếu chính phủ Nhật JGB dài hạn:

ZeroHedge