Giá vàng tuần tới: Nhà đầu tư chờ phát biểu của Chủ tịch Fed

Tin Tức Tổng Hợp

feeder

Phiên điều trần của ông Powell, diễn ra vào ngày thứ Tư (14/7), sẽ là sự kiện được các nhà đầu tư vàng quan tâm nhất trong tuần tới...

Sau khi giá vàng thế giới kết thúc tuần này trên ngưỡng tâm lý 1.800 USD/oz, giới đầu tư bắt đầu hướng sự chú ý tới phiên điều trần mỗi năm 2 lần về chính sách tiền tệ của Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) trước Quốc hội Mỹ vào tuần tới.

Điều được chờ đợi từ phát biểu của ông Jerome Powell là những tín hiệu liên quan đến việc cắt giảm chương trình mua tài sản.

Giá vàng giao tháng 8 trên sàn COMEX ở New York chốt tuần ở mức hơn 1.810 USD/oz, tăng trên 1,5% cả tuần.

Phiên điều trần của ông Powell, diễn ra vào ngày thứ Tư (14/7), sẽ là sự kiện được các nhà đầu tư vàng quan tâm nhất trong tuần tới – trang Kitco News cho hay. Thị trường kỳ vọng trong cuộc điều trần này, người đứng đầu ngân hàng trung ương Mỹ sẽ nói rõ hơn về kế hoạch thu hẹp chương trình chi 120 tỷ USD mỗi tháng để mua vào trái phiếu.

“Xét đến sức ép tăng giá trong nền kinh tế hiện nay, kế hoạch thắt chặt chính sách tiền tệ có thể được đẩy nhanh. Ông Powell có thể đưa ra những tín hiệu rõ hơn rằng việc cắt giảm chương trình mua tài sản sẽ bắt đầu trong năm nay”, chuyên gia kinh tế trưởng James Knightley của ING nhận định.

Ngoài cuộc điều trần của Chủ tịch Fed, tuần tới còn có nhiều báo cáo kinh tế Mỹ đươc công bố. Những dữ liệu này sẽ là cơ sở để xác định rõ hơn về tình trạng của nền kinh tế lớn nhất thế giới, từ đó dự đoán được mức độ cứng rắn của Fed trong thời gian tới. Được quan tâm nhiều hơn cả sẽ là chỉ số giá tiêu dùng (CPI) và bán lẻ của tháng 6, công bố lần lượt vào ngày thứ Ba và thứ Sáu. Ngoài ra, còn có chỉ số giá nhà sản xuất (PPI) công bố vào ngày thứ Tư, số đơn xin trợ cấp thất nghiệp lần đầu và chỉ số ngành sản xuất công bố vào ngày thứ Năm.

TRIỂN VỌNG KINH TẾ XẤU ĐI, LIỆU FED CÓ THẮT CHẶT?

Tuy nhiên, trong bối cảnh biến chủng Delta của Covid-19 lây lan mạnh ở nhiều quốc gia và đe doạ tiến trình phục hồi kinh tế, nhiều chuyên gia kinh tế không cho rằng các ngân hàng trung ương, bao gồm Fed sớm trở nên cứng rắn thực sự trong chính sách tiền tệ.

“Tuần này, đã có nhiều mối lo nổi lên về tăng trưởng, khi biến chủng Delta lây lan nhanh ở một số quốc gia. Phần lớn của thế giới vẫn còn một quãng đường rất dài phải đi trước khi đại dịch có thể chấm dứt. Bởi vậy, chính sách tiền tệ nới lỏng vẫn sẽ phải duy trì trên phần lớn thế giới”, nhà phân tích Edward Moya của Oanda nói với Kitco News.

Biên bản cuộc họp chính sách tiền tệ tháng 6 của Fed công bố vào tuần này cho thấy Fed chưa hề chuyển sang cứng rắn – chiến lược gia Bart Melek của TD Securities nhận định. Tất cả những gì Fed muốn nói là Fed chưa sẵn sàng vì sự ổn định giá cả mà hy sinh mục tiêu phục hồi toàn diện thị trường việc làm.

“Fed nhiều khả năng sẽ duy trì chính sách nới lỏng, nhất là trong lúc biến chủng Delta lây lan nhanh, sức ép lạm phát suy giảm (bao gồm việc giá gỗ ở Mỹ sụt giảm mạnh), và những dấu hiệu không mấy tích cực từ số liệu việc làm Mỹ, bao gồm tỷ lệ tham gia lực lượng lao động còn thấp”, ông Melek nói. “Không có lý do gì để cho rằng Fed sẽ trở nên quyết liệt ở mặt trận lãi suất”.

Đó là tin tốt đối với giá vàng, ông Moya nhấn mạnh. “Những báo cáo tuần tới có thể cho thấy giá cả dịu đi ở châu Âu và Mỹ. Điều đó sẽ giúp giá vàng mạnh lên. Vàng sẽ hưởng lợi từ việc chính sách tiền tệ của Fed nhiều khả năng tiếp tục nới lỏng”.

Không chỉ Fed, nhiều ngân hàng trung ương trên toàn cầu cũng đang phát đi những tín hiệu duy trì nới lỏng. Chẳng hạn, vào hôm thứ Sáu vừa rồi, Ngân hàng Trung ương Trung Quốc (PBOC) tuyên bố sẽ cắt giảm tỷ lệ dự trữ bắt buộc 0,5 điểm phần trăm cho hầu hết các ngân hàng thương mại, có hiệu lực từ ngày 15/7. Động thái này sẽ giải phóng hơn 154 tỷ USD thanh khoản dài hạn, tiếp sức cho sự phục hồi kinh tế đang có dấu hiệu chậm lại của nền kinh tế lớn thứ nhì thế giới.

“Thị trường nên tập trung vào câu chuyện này”, ông Moya nói. “Trung Quốc vốn là một nước dẫn đầu về sự phục hồi kinh tế từ Covid-19, nhưng vẫn phải nới lỏng. Và đó cũng sẽ xu hướng của thế giới”.

MỐC GIÁ 1.900 USD/OZ SẼ SỚM TRỞ LẠI?

Mối lo về tăng trưởng kinh tế toàn cầu và chính sách tiếp tục nới lỏng của các ngân hàng trung ương là hai lý do chính khiến ông Moya tin rằng giá vàng sẽ tiếp tục tăng trong thời gian tới.

“Những lo ngại về tăng trưởng khiến một số ngân hàng trung ương phải từ bỏ ý định sớm thắt chặt chính sách. Họ trở nên thận trọng hơn. Sự giảm tốc của kinh tế Trung Quốc ủng hộ cho nhận định rằng chúng ta vẫn đang phải chiến đấu với đại dịch. Điều này sẽ thúc đẩy tâm lý ngại rủi ro, và khi đó, giá vàng sẽ phát huy hơn nữa vai trò kênh đầu tư an toàn”, ông Moya giải thích.

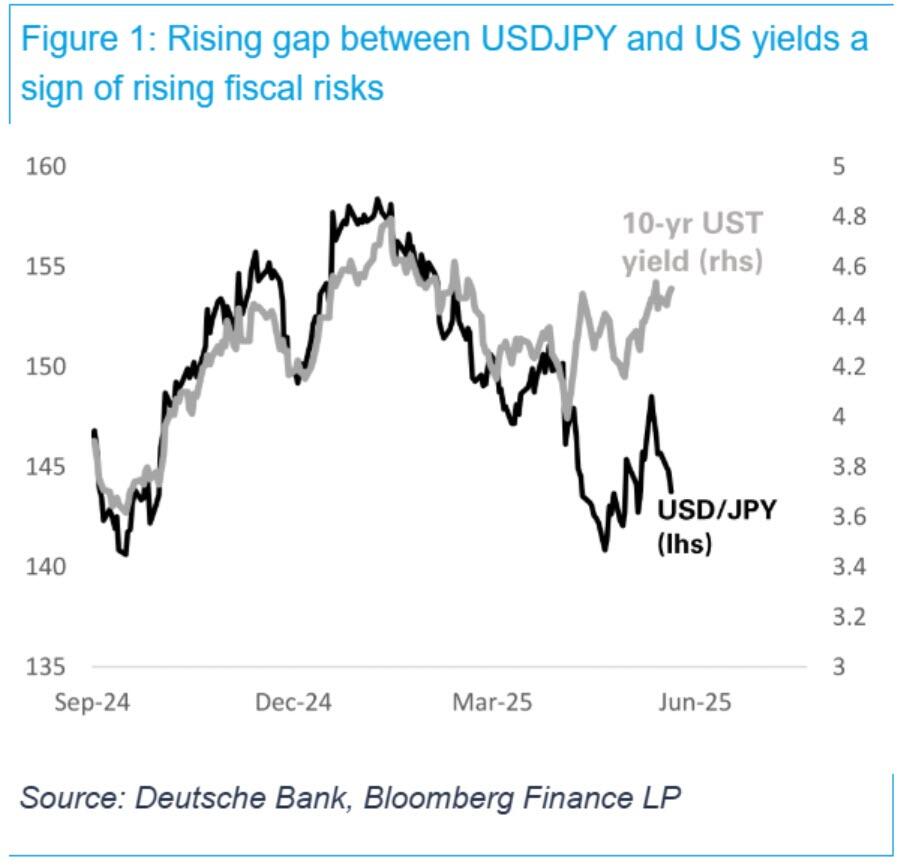

Lợi suất trái phiếu kho bạc Mỹ cũng đã bắt đầu khiến thị trường lo ngại, khi lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm giảm dưới 1,3%. Chốt tuần, lợi suất trái phiếu kho bạc Mỹ kỳ hạn này đã hồi về ngưỡng 1,36%, nhưng vẫn thấp hơn nhiều so với mức 1,43% của cuối tuần trước.

“Nhiều người lo ngại rằng lợi suất giảm là một tín hiệu của sự suy giảm kỳ vọng tăng trưởng kinh tế”, ông Melek nói. “Giá vàng đã phản ứng tích cực với lợi suất giảm”.

Đối với vàng, sự mềm mỏng của Fed đồng nghĩa với cơ hội quay trở lại mức giá 1.900 USD/oz trong vài tháng tới đây – ông Melek nói thêm.

Trong ngắn hạn, giá vàng nhiều khả năng sẽ tiếp tục dao động trong vùng hẹp do nhiều nhà giao dịch đi nghỉ hè, theo chiến lược gia trưởng Ole Hansen của Saxo Bank.

“Nhiều nhà giao dịch sẽ tắt máy tính để đi nghỉ hè, nên các nhà đầu tư có thể chứng kiến giá vàng giằng co trong ít nhất 1 tháng tới đây. Tôi sẽ không muốn bán vàng, nhưng các bạn cũng sẽ chẳng muốn mua”, ông Hansen nói.

Link gốc tại đây.

Theo VnEconomy