Điều gì Powell không dám đề cập trong hội nghị Jackson Hole?

Quỳnh Chi

Junior Editor

Chủ tịch Fed tuyên bố đã đến lúc điều chỉnh lãi suất chính sách. Tuy nhiên, ông không nêu rõ mức độ điều chỉnh, và đó mới là yếu tố thực sự quan trọng đối với thị trường trái phiếu hiện nay.

Chủ tịch Fed Jerome Powell hôm thứ Sáu đã gửi một tín hiệu rõ ràng: cắt giảm lãi suất sắp diễn ra. Tại diễn đàn Jackson Hole, ông tuyên bố "Đã đến lúc điều chỉnh chính sách”, ngay lập tức làm cổ phiếu và trái phiếu tăng giá. Ông nói thêm rằng rủi ro lạm phát đã giảm trong khi rủi ro thị trường lao động ngày một tăng lên, và Fed sẽ không "tìm kiếm hay hoan nghênh việc thị trường lao động tiếp tục suy yếu". Tất cả những điều này báo hiệu một loạt đợt giảm lãi suất chính sách trong những quý tới.

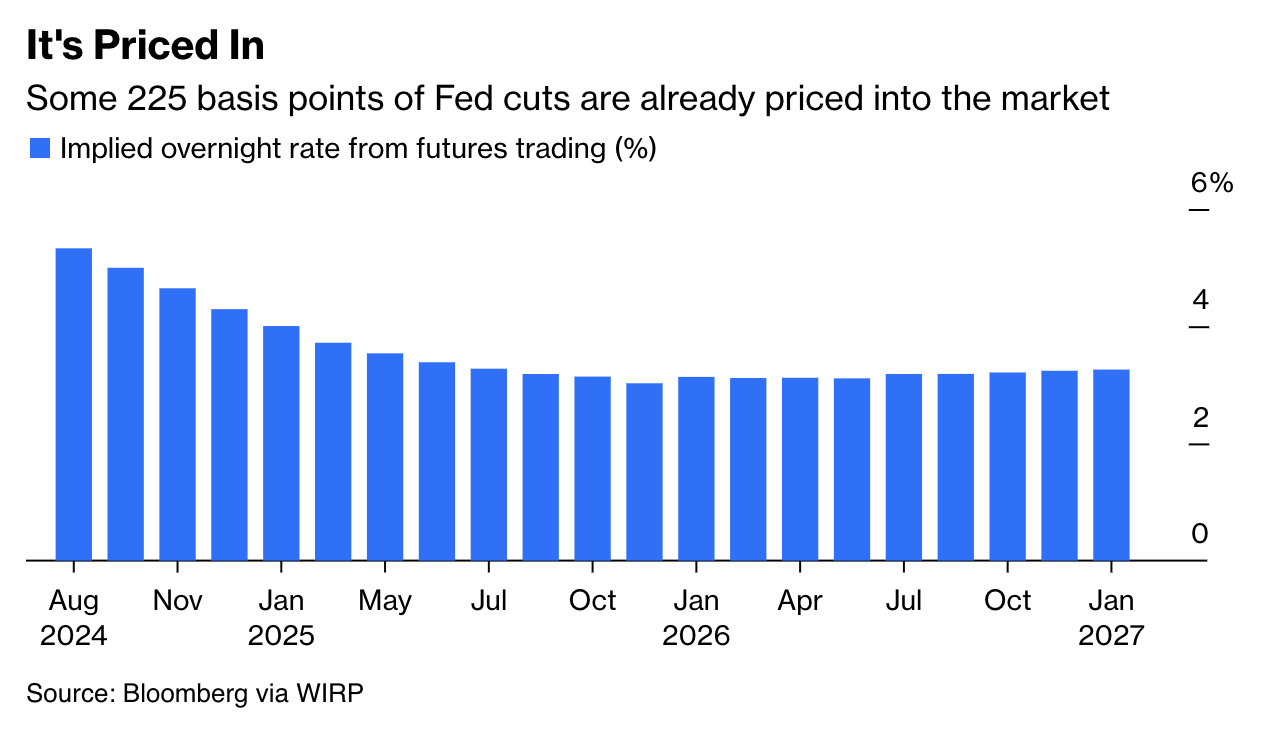

Tuy nhiên, ngay cả trước khi Powell bước lên bục phát biểu, thị trường đã kỳ vọng mức giảm lãi suất khoảng 2.25 điểm phần trăm, đưa lãi suất quỹ liên bang xuống khoảng 3% - 3.25%. Chỉ bằng cách xác nhận những kỳ vọng này, Fed khó lòng tạo thêm động lực cho thị trường. Nếu lãi suất dài hạn tiếp tục giảm, cần có một cuộc đánh giá lại toàn diện về đích đến cuối cùng của chính sách tiền tệ.

Thị trường định giá Fed sẽ cắt giảm lãi suất khoảng 225 bps

Lãi suất kỳ vọng dài hạn bắt nguồn từ một cuộc tranh luận mang tính học thuật cao về lãi suất trung lập, hay còn gọi là “r-star” - mức tăng trưởng ở quanh vùng tiềm năng khi đạt toàn dụng lao động và lạm phát ổn định. Về bản chất, lãi suất trung lập là mức không thúc đẩy cũng không kìm hãm hoạt động kinh tế.

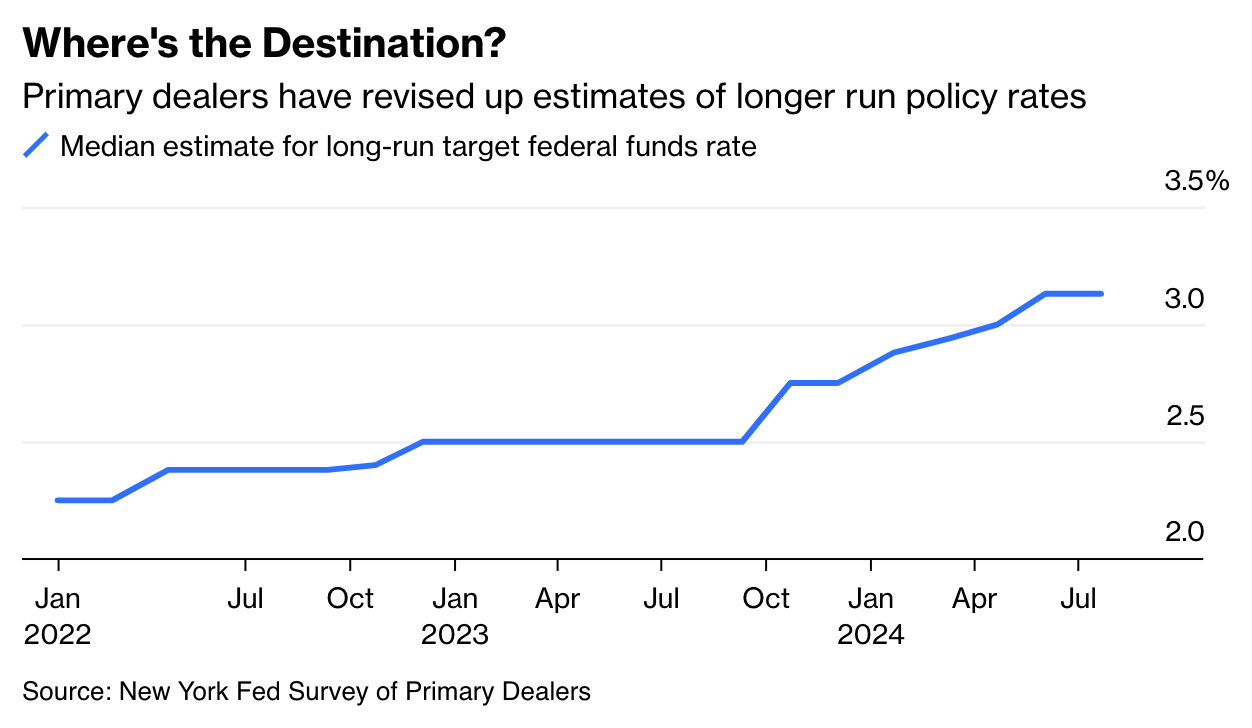

Cho đến gần đây, thị trường và các nhà hoạch định chính sách phần lớn cho rằng lãi suất trung lập dài hạn là khoảng 2.5% (hoặc 0.5% là lãi suất thực sau khi trừ đi lạm phát ở mức 2%). Ngay cả khi nền kinh tế thể hiện khả năng phục hồi đáng ngạc nhiên trước những đợt tăng lãi suất vào năm 2022 và 2023, thì cũng phải mất nhiều năm mới có thể lay chuyển những niềm tin đó. Theo khảo sát của Ngân hàng Dự trữ Liên bang New York về những nhà tạo lập thị trường, lãi suất kỳ vọng dài hạn trung bình chỉ bắt đầu tăng đáng kể vào khoảng tháng 10/2023 và từ đó đã tăng lên khoảng 3.1%. Giờ đây, việc đặt câu hỏi liệu kỳ vọng này có thể giảm trở lại. Tuy nhiên, ngay cả khi có sự đảo chiều, quá trình đó cũng sẽ mất nhiều thời gian.

Những nhà tạo lập thị trường đã điều chỉnh tăng ước tính lãi suất chính sách dài hạn

Vậy điều đó nói lên điều gì về thị trường trái phiếu?

Tại thời điểm viết bài, lợi suất TPCP kỳ hạn 10 năm - phản ánh một phần dự đoán của thị trường về mức trung lập, cộng với phần bù rủi ro và một số yếu tố ngắn hạn khác - đang ở mức khoảng 3.80%. Nếu giả định rằng lãi suất Fed sẽ nằm trong khoảng 3% - 3,25% trong hầu hết thời hạn của trái phiếu, thì thực sự không còn nhiều dư địa để lợi suất TPCP kỳ hạn 10 năm giảm thấp hơn nữa. Điều đó sẽ đòi hỏi một đánh giá lại đáng kể về mức trung lập.

Đáng chú ý, trong cuộc khảo sát tháng 7, lần đầu tiên các nhà tạo lập thị trường không nâng dự báo lãi suất dài hạn. Trong những tháng tới, chúng ta có thể thấy dự báo này thậm chí còn giảm nhẹ do việc điều chỉnh số liệu việc làm và sự gia tăng gần đây của tỷ lệ thất nghiệp vẽ nên một bức tranh hơi khác về nền kinh tế. Chúng cho thấy nền kinh tế có thể không mạnh mẽ như chúng ta từng nghĩ khi đối mặt với các đợt tăng lãi suất vừa qua.

Xác định chính xác mức lãi suất trung lập là một thách thức lớn. Nó phụ thuộc vào nhiều yếu tố phức tạp và khó đo lường, như chính Powell đã lưu ý trong các bài giảng Jackson Hole trước đây. Năm 2018, ông so sánh việc tìm kiếm mức lãi suất trung lập như việc "điều hướng bằng các vì sao". Năm 2023, ông sử dụng ngôn từ tương tự nhưng khẳng định rằng đây là một công việc khó khăn, đặc biệt khi “bầu trời nhiều mây". Điều này có nghĩa là các nhà hoạch định chính sách phải cẩn thận và từ từ điều chỉnh lãi suất để tìm ra mức cân bằng phù hợp.

John Williams của Fed New York, một trong những nhà nghiên cứu r-star nổi tiếng nhất, tỏ ra hoài nghi về việc liệu có thực sự có một sự thay đổi đáng kể trong lãi suất “trung lập" dài hạn hay không, và nhiều chuyên gia đồng tình với quan điểm đó. Trong đại dịch, nhiều người và doanh nghiệp đã vay với lãi suất thấp và tích trữ tiền mặt, khiến họ ít bị ảnh hưởng bởi các thay đổi lãi suất gần đây. Tuy nhiên, tình trạng này sẽ không kéo dài mãi. Tiết kiệm dư thừa sẽ cạn kiệt, và mọi người sẽ phải vay mới với lãi suất cao hơn. Hơn nữa, những điều chỉnh sơ bộ gần đây về dữ liệu việc làm của Mỹ cho thấy thị trường lao động thực sự không mạnh như chúng ta đều nghĩ trong năm 2023 và đầu năm 2024.

Không còn nghi ngờ gì nữa, bài phát biểu của Powell vào thứ Sáu mang tính dovish. Ngoài việc nói về rủi ro thị trường lao động. Ông không chỉ nói về rủi ro của thị trường lao động mà còn đề cập đến một điểm quan trọng: niềm tin của mọi người về lạm phát trong tương lai đang giúp kiểm soát lạm phát thực tế. Mặc dù các nhà điều hành NHTW lo ngại rằng tình hình gần đây có thể làm lung lay niềm tin này, Powell dường như cho rằng kỳ vọng đó đã vượt qua thử thách một cách xuất sắc.

Nhưng có thể lúc này những gì các chuyên gia và nhà bình luận nói không còn quan trọng nữa. Thay vào đó, cách mọi người nhìn nhận về mức lãi suất trung lập đang thay đổi và khó có thể quay lại như trước Các nhà hoạch định chính sách cuối cùng sẽ tìm ra mức r-star một cách chậm rãi và thông qua thực nghiệm, có nghĩa là có thể mất nhiều năm để giải quyết.

Khi lãi suất chính sách của Fed đạt 3% - 3.25% vào năm 2025, các nhà hoạch định chính sách có thể sẽ tạm dừng để xem nền kinh tế phản ứng như thế nào. Nếu lạm phát có vẻ được kiểm soát và thị trường lao động không mấy khả quan, họ có thể thực hiện một đợt cắt giảm nữa vào năm 2026 - và có thể là một đợt nữa sau đó. Ngay cả khi những người ủng hộ r-star dovish, ước tính về mức trung lập có thể không hoàn toàn trở lại mức 2.5% cho đến năm 2027 hoặc 2028. Điều đó có nghĩa là đà tăng của TPCP có thể sớm gặp phải rào cản.

Bloomberg