Chủ đề dẫn dắt thị trường: Câu chuyện mới về lợi suất, OPEC+ và mùa thể thao

Đỗ Duy Đạt

Associate Manager, FX G7

Chúng ta đang dần bỏ lại cuộc họp của Fed ở phía sau, các vị thế đã được “dọn dẹp” gọn gàng và mùa thể thao đang diễn ra sôi động (Wimbledon, Euro 2020, Tour de France, tour Lions, v.v.) - có thể hầu hết các nhà đầu tư sẽ cố gắng tận dụng lợi thế của việc mở cửa trở lại các nền kinh tế thay vì đặt cược ngẫu nhiên trong tuần này?

Đó thực sự có thể là kịch bản của nửa đầu tuần này, nhưng có một vài sự kiện thú vị ở cuối tuần đáng để tập trung vào:

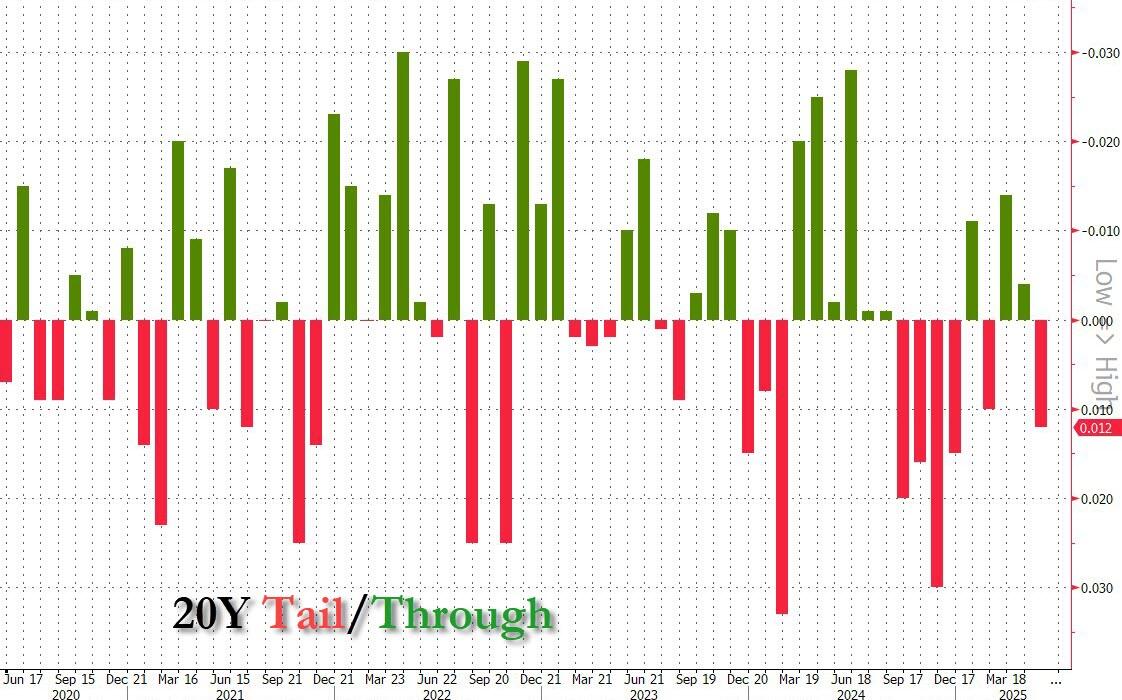

- Các thị trường lãi suất đang tìm kiếm một câu chuyện mới để hướng sự chú ý vào, có thể khởi động một xu hướng mới trong những tuần tới. Cuộc họp của Fed đã làm sạch các vị thế ngắn hạn trên thị trường và khiến cho tất cả dữ liệu kinh tế trở nên sống động hơn. Cuối tuần trước có những tín hiệu rằng sự suy yếu dần dần của trái phiếu có thể là chủ đề mới nhưng kỳ vọng lạm phát vào thứ Ba, dữ liệu NFP vào thứ Sáu và một loạt diễn giả khác của Fed sẽ giúp xác nhận điều đó.

- OPEC+ sẽ họp vào thứ Năm với dầu thô WTI gần mức cao nhất trong 6 năm. Với việc lạm phát chính là chủ đề chính của năm nay, đặc biệt là ở Mỹ, cuộc họp này là rất quan trọng. Và khi nào áp lực giá cả mạnh hơn sẽ lan sang các mặt hàng khác? Tiêu thụ năng lượng là chi phí lớn nhất trong quá trình khai thác, sản xuất và phân phối hầu hết các loại hàng hóa khác

- Chỉ số Bloomberg Euro Index cách 1% so với mức thấp nhất trong 11 tháng. Hậu quả là gì nếu nó tiếp tục phá vỡ mức này? Sự “dovish” của ECB sẽ ngày càng bị cô lập trong nửa cuối năm nay. Lagarde phát biểu vào thứ Sáu có thể là một “chất xúc tác” tiềm năng.

Các dòng vốn tái cân bằng danh mục vào cuối tháng có vẻ không mấy thú vị, vì vậy chúng ta có thể phải đợi đến Thứ Năm (hoặc lâu hơn) để tìm thấy các yếu tố vĩ mô mới.

Mark Cudmore, Bloomberg