Cập nhật thị trường phiên Á 06.06: Chứng khoán châu Á khởi sắc sau khi Phố Wall lập đỉnh kỷ lục mới

Đặng Thùy Linh

Junior Analyst

Chứng khoán châu Á khởi sắc sau khi các ông lớn công nghệ lớn đưa Phố Wall lên mức đỉnh mọi thời đại.

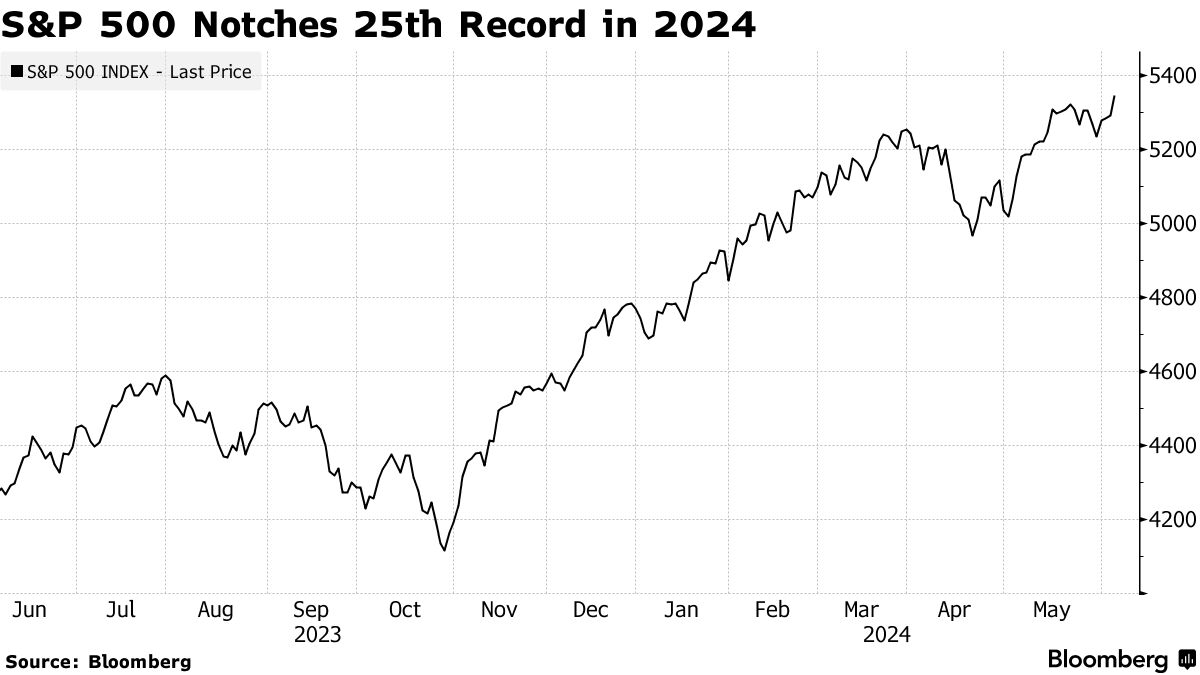

Chứng khoán Nhật Bản, Úc, và hợp đồng tương lai chứng khoán Hồng Kông tăng đầu phiên thứ Năm. Hợp đồng tương lai chứng khoán Mỹ ổn định sau khi S&P 500 lập kỷ lục phiên thứ 25 trong năm nay. Nvidia - cổ phiếu tiêu biểu của cơn sốt trí tuệ nhân tạo - dẫn đầu đà tăng của nhóm “Magnificent Seven”, đưa vốn hoá của công ty lên 3 nghìn tỷ USD .

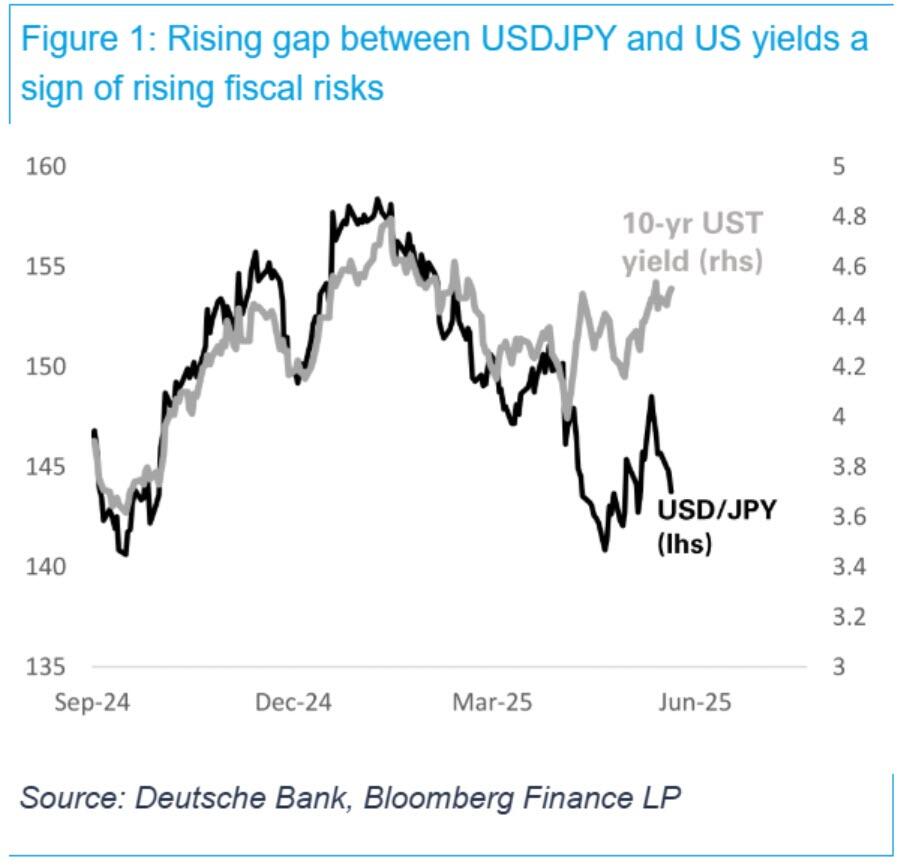

Lợi suất TPCP Mỹ tăng vào thứ Năm sau khi giảm trong phiên trước khi thị trường ngày càng kỳ vọng sẽ có hai đợt cắt giảm lãi suất từ Fed trong năm 2024. Đồng USD nhích nhẹ vào thứ Năm trong khi đồng yên mạnh hơn trước bài phát biểu của quan chức BoJ Toyoaki Nakamura.

Thị trường Ấn Độ sẽ là tâm điểm chú ý sau khi Thủ tướng Narendra Modi giành được sự ủng hộ từ hai đồng minh chủ chốt trong liên minh của ông, cho phép ông thành lập chính phủ.

Charu Chanana, trưởng phòng chiến lược giao dịch ngoại hối tại Saxo Markets, cho biết: “Thị trường châu Á sẽ được hỗ trợ bởi đà leo dốc lên mức đỉnh kỷ lục mới của phố Wall và tâm lý tích cực khi cú sốc bầu cử ở Ấn Độ giảm bớt”.

Chỉ số S&P 500

Trong khi nhà đầu tư chờ đợi báo cáo việc làm của Mỹ cuối tuần này, dữ liệu việc làm khu vực tư nhân hôm thứ Tư cho thấy số việc làm mới tăng với tốc độ chậm nhất kể từ đầu năm. Trong khi đó, lĩnh vực dịch vụ tăng trưởng mạnh nhất trong 9 tháng, nhờ đà tăng hàng tháng lớn nhất kể từ năm 2021 trong hoạt động kinh doanh.

Đồng loonie ổn định vào thứ Năm sau khi giảm trong phiên trước đó. BoC đã trở thành ngân hàng trung ương đầu tiên trong nhóm G7 bắt đầu chu kỳ nới lỏng chính sách, khi hạ lãi suất vào thứ Tư và báo hiệu có thể sẽ tiếp tục cắt giảm lãi suất.

Đồng euro ít thay đổi trước quyết định chính sách của ECB. Trong khi các nhà hoạch định chính sách được dự đoán sẽ cắt giảm lãi suất, các nhà giao dịch sẽ tìm kiếm manh mối nhằm định hướng cho tương lai, đặc biệt là từ Chủ tịch Christine Lagarde tại cuộc họp báo.

Mặt khác, giá dầu đã phục hồi một phần trong phiên thứ hai liên tiếp sau khi kế hoạch đưa thêm dầu trở lại thị trường của OPEC+ châm ngòi cho đợt bán tháo vào đầu tuần. Trong khi đó, Saudi Aramco giảm giá tất cả các loại dầu bán sang châu Á vào tháng tới, đợt giảm đầu tiên kể từ tháng 2, do lo ngại về lực cầu tại thị trường lớn nhất của họ.

Scott Rubner của Goldman Sachs Group lưu ý rằng “wall of money” từ việc phân bổ vốn sẽ đổ vào thị trường chứng khoán vào đầu tháng 7, tạo nên một đợt phục hồi kéo dài đến đầu mùa hè.

Theo Rubner, kể từ năm 1928, 15 ngày đầu tiên của tháng 7 thường là giai đoạn giao dịch chứng khoán tốt nhất trong năm nhưng xu hướng thường suy yếu sau ngày 17/7. S&P 500 đã tăng trưởng trong 9 tháng liên tiếp, đạt mức lợi nhuận trung bình là 3.7%. Ông lưu ý rằng Nasdaq 100 thậm chí còn có thành tích tốt hơn, ghi nhận đà tăng trong 16 tháng Bảy liên tiếp, với lợi nhuận trung bình là 4.6%.

Theo Gillian Wolff tại Bloomberg, khi mùa báo cáo kết quả kinh doanh về cơ bản đã kết thúc, các yếu tố kinh tế vĩ mô sẽ chi phối thị trường chứng khoán trong thời gian ngắn.

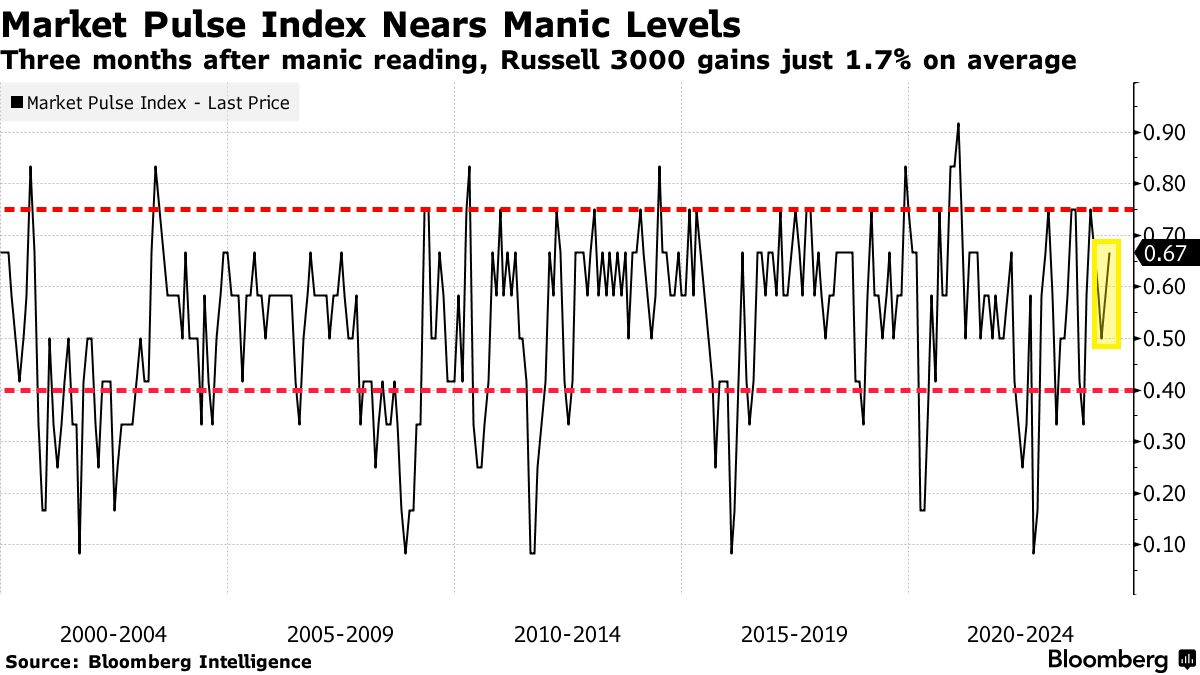

Chỉ số market pulse, một thước đo tâm lý thị trường, đã tiến gần đến mức “hưng phấn” vào tháng trước. Đây là một dấu hiệu hiếm hoi và thường khiến lợi nhuận trên thị trường chứng khoán Mỹ giảm trong ngắn hạn. Trong ba tháng sau đà "hưng phấn", chỉ số Russell 3000 đã tăng trung bình 1.7%, thấp hơn nhiều so với mức 9.1% sau cơn "hoảng loạn".

Chỉ số market pulse

Với việc Fed dự kiến sẽ tiếp tục giữ nguyên lãi suất vào tuần tới, trọng tâm của cuộc họp sẽ là bản tóm tắt các dự báo kinh tế mới. Vào tháng 3, các quan chức Fed vẫn duy trì triển vọng về ba đợt cắt giảm lãi suất trong năm 2024.

Chuyên gia Stephen Brown tại Capital Economics cho rằng dự báo về lãi suất có thể thay đổi, với khả năng cao là Fed sẽ chỉ cắt giảm 1-2 đợt trong năm nay do lạm phát giảm nhanh hơn dự kiến và tăng trưởng GDP không đạt kỳ vọng. Ông vẫn cho rằng Fed có thể sẽ cắt giảm lãi suất vào tháng 9.

Bloomberg