Cập nhật thị trường phiên Á 02/04/2024: Chứng khoán châu Á trầm lắng sau dữ liệu sản xuất mạnh mẽ của Mỹ

Đặng Thùy Linh

Junior Analyst

Chứng khoán châu Á khởi đầu quý II khá trầm lắng vào thứ Ba (02/04) khi dữ liệu kinh tế mạnh mẽ của Mỹ củng cố quan điểm rẳng Fed sẽ không vội hạ lãi suất.

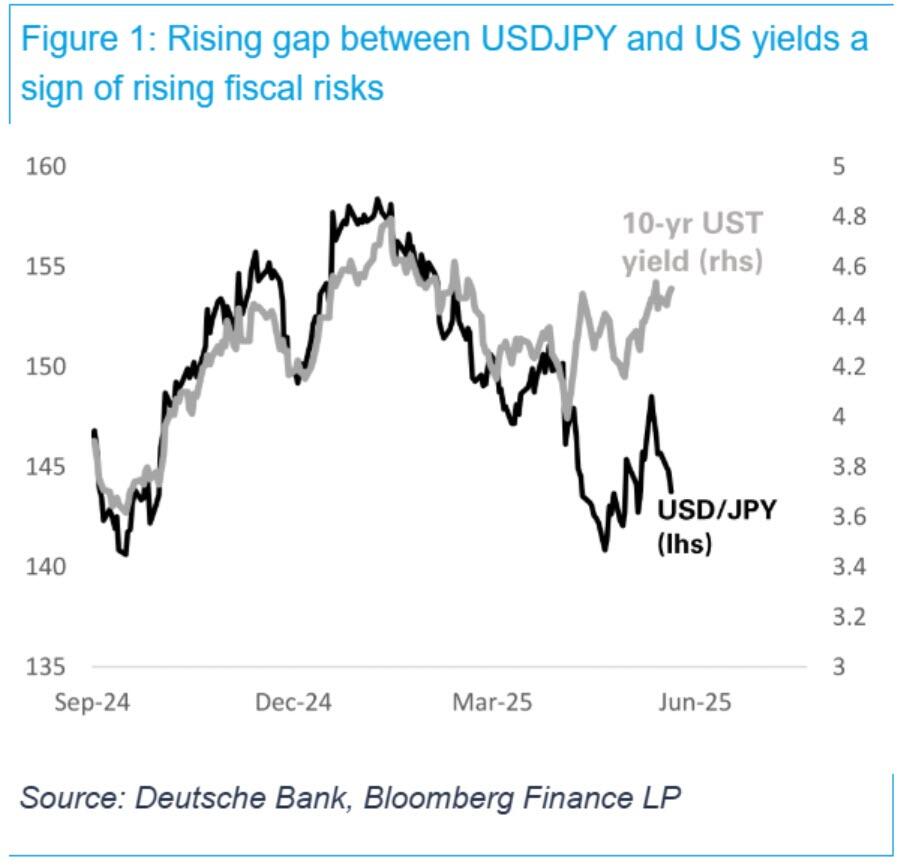

Chứng khoán Úc và chứng khoán Nhật Bản gần như đi ngang. USD/JPY ổn định trên mốc 151 sau khi leo dốc lên mức đỉnh trong năm vào hôm 01/04. Sự suy yếu này làm tăng khả năng các quan chức Nhật Bản có thể can thiệp vào thị trường.

Chứng khoán Hồng Kông sẽ mở cửa trở lại sau kỳ nghỉ lễ, nhà đầu tư đang theo dõi chặt chẽ tác động của dữ liệu kinh tế mạnh mẽ từ Trung Quốc, yếu tố đã giúp chứng khoán Trung Quốc ghi nhận phiên giao dịch tốt nhất trong tháng vào hôm 01/04.

HĐTL chứng khoán Mỹ nhích nhẹ lên sau khi S&P 500 giảm 0.2% vào hôm 01/04, còn Nasdaq tăng 0.2%.

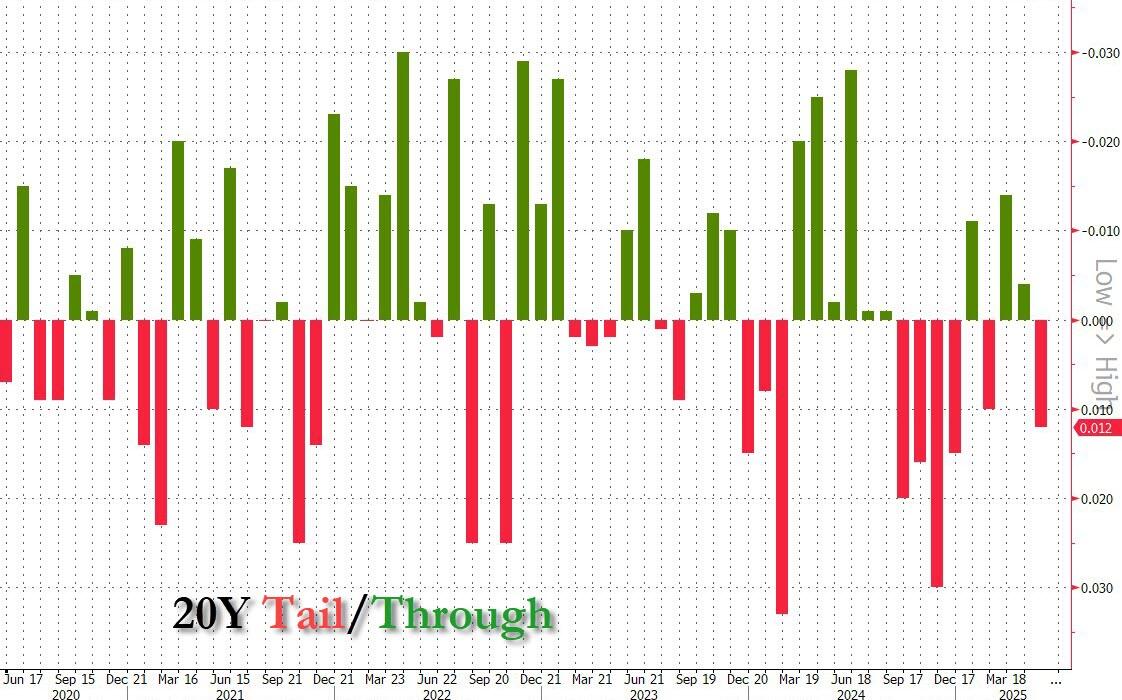

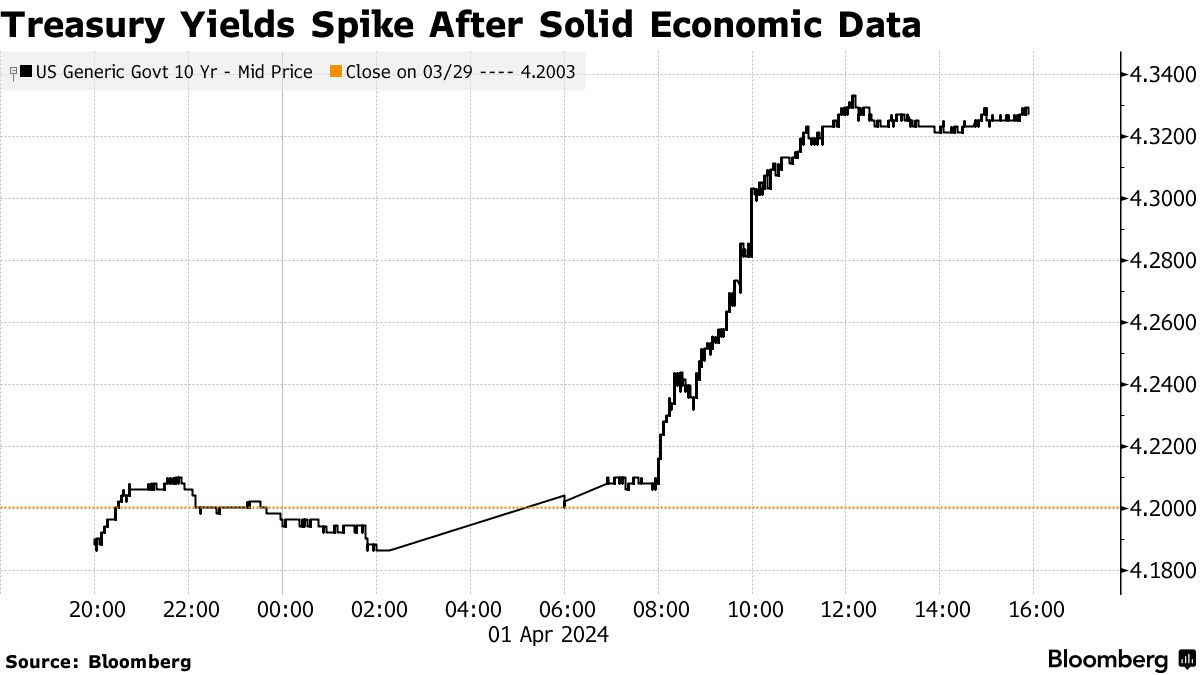

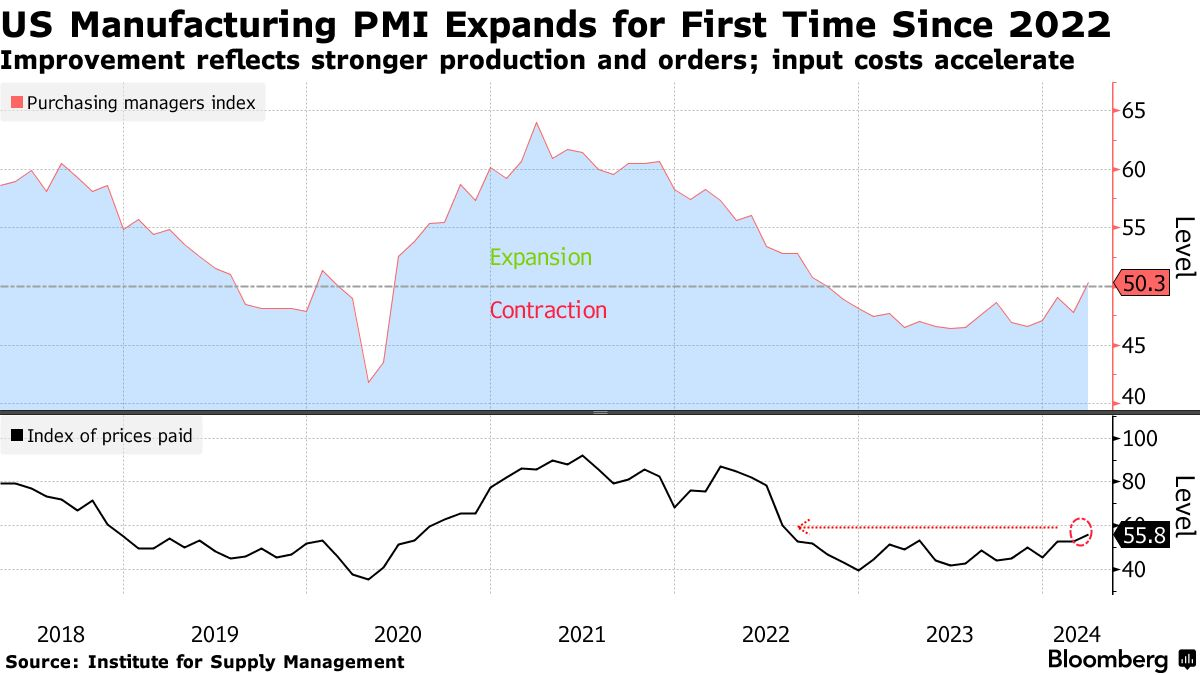

Lợi suất TPCP Úc và New Zealand đều tăng, phản ánh động thái của trái phiếu Kho bạc Mỹ. TPCP Mỹ giảm trên trên tất cả các kỳ hạn hôm qua, với lợi suất TPCP kỳ hạn 10 năm tăng hơn 10bps, do lĩnh vực sản xuất bất ngờ mở rộng lần đầu tiên kể từ tháng 9/2022 và chi phí đầu vào leo thang. TPCP ổn định trong phiên Á hôm nay.

Các nhà giao dịch hợp đồng swaps đã hạ dự báo về việc nới lỏng chính sách của Fed xuống còn cắt giảm 65bps lãi suất trong năm nay, thấp hơn dự báo của các nhà hoạch định chính sách.

Lợi suất TPCP Mỹ kỳ hạn 10 năm

Cuối tuần này, dữ liệu được công bố dự kiến sẽ cho thấy số lượng việc làm tiếp tục tăng trong tháng 3, nhưng tăng trưởng tiền lương chậm lại. Chủ tịch Fed Jerome Powell cho biết hôm 29/03 rằng các quan chức đang chờ đợi thêm bằng chứng cho thấy lạm phát được kiểm soát trước khi quyết định hạ lãi suất. Ông cũng sẽ có bài phát biểu hôm 03/04 tuần này.

Ian Lyngen và Vail Hartman tại BMO Capital Markets, lưu ý rằng thị trường dường như "hài lòng" khi cho rằng báo cáo sản xuất là nguyên nhân dẫn đến động thái của TPCP, nhưng một đợt bán tháo trái phiếu đã được ghi nhận trước đó,

Hoạt động sản xuất của Mỹ mở rộng lần đầu tiên kể từ năm 2022

Chỉ số PMI sản xuất của Viện Quản lý Cung ứng (ISM) đã tăng lên 50.3 vào tháng trước, cho thấy hoạt động sản xuất đang dần hồi phục sau 16 tháng giảm liên tục. Tuy nhiên, giá phải trả cũng tăng lên 55.8, mức cao nhất kể từ tháng 7/2022, gây lo ngại về lạm phát.

Tại châu Á, dữ liệu được công bố hôm nay bao gồm PMI của Ấn Độ và biên bản cuộc họp của Ngân hàng Dự trữ Úc. Trợ lý Thống đốc RBA Christopher Kent cho biết RBA sẽ chuyển sang một hệ thống mới để thực hiện chính sách tiền tệ vì việc thắt chặt định lượng thụ động dẫn đến sự sụt giảm dự trữ trong hệ thống ngân hàng.

Tại Mỹ, giá quyền chọn mua với chỉ số S&P 500 có delta 25% kỳ hạn 1 năm đang tăng, trong khi giá quyền chọn bán tương đương đang giảm. Điều này có nghĩa là nhà đầu tư đang kỳ vọng thị trường sẽ tiếp tục đi lên và không quá lo lắng về một đợt thoái lui nhẹ.

Chuyên gia Chris Senyek tại Wolfe Research dự đoán thị trường sẽ biến động mạnh hơn sau một thời gian tăng trưởng ấn tượng và tâm lý khá thoải mái của nhà đầu tư.

Nhóm nghiên cứu của Goldman Sachs do Ryan Hammond dẫn đầu đã lưu ý vào tuần trước: “Lịch sử cho thấy việc thị trường được định giá quá cao không nhất thiết báo hiệu rủi ro sắp xảy ra. Giai đoạn này có thể kéo dài gần 1 năm và thường diễn biến tích cực nếu nền kinh tế tiếp tục tăng trưởng mạnh mẽ."

Giá dầu duy trì gần mức đỉnh trong 5 tháng do rủi ro địa chính trị gia tăng ở Trung Đông và nguồn cung thắt chặt từ Mexico. Vàng điều chỉnh sau khi đạt mức đỉnh mọi thời đại vào hôm qua.

Bloomberg