Ba siêu cường tài chính, ba hướng đi lãi suất: Sẽ còn phân kỳ trong bao lâu?

Quỳnh Chi

Junior Editor

Ba NHTW lớn nhất thế giới đã điều chỉnh lãi suất theo các hướng khác nhau trong tuần này, đánh dấu sự phân kỳ trong chính sách tiền tệ đã được dự đoán từ lâu nhưng có thể chỉ kéo dài trong thời gian ngắn.

BoJ bắt đầu bằng việc bất ngờ tăng lãi suất vào thứ Tư, khi Thống đốc Kazuo Ueda tiếp tục nỗ lực đưa lãi suất cơ bản thoát khỏi mức 0. Tiếp theo là quyết định giữ nguyên lãi suất của Fed, nhưng báo hiệu có thể cắt giảm vào tháng 9. Cuối cùng, vào thứ Năm, BoE đã giảm lãi suất lần đầu tiên kể từ khi đại dịch bắt đầu.

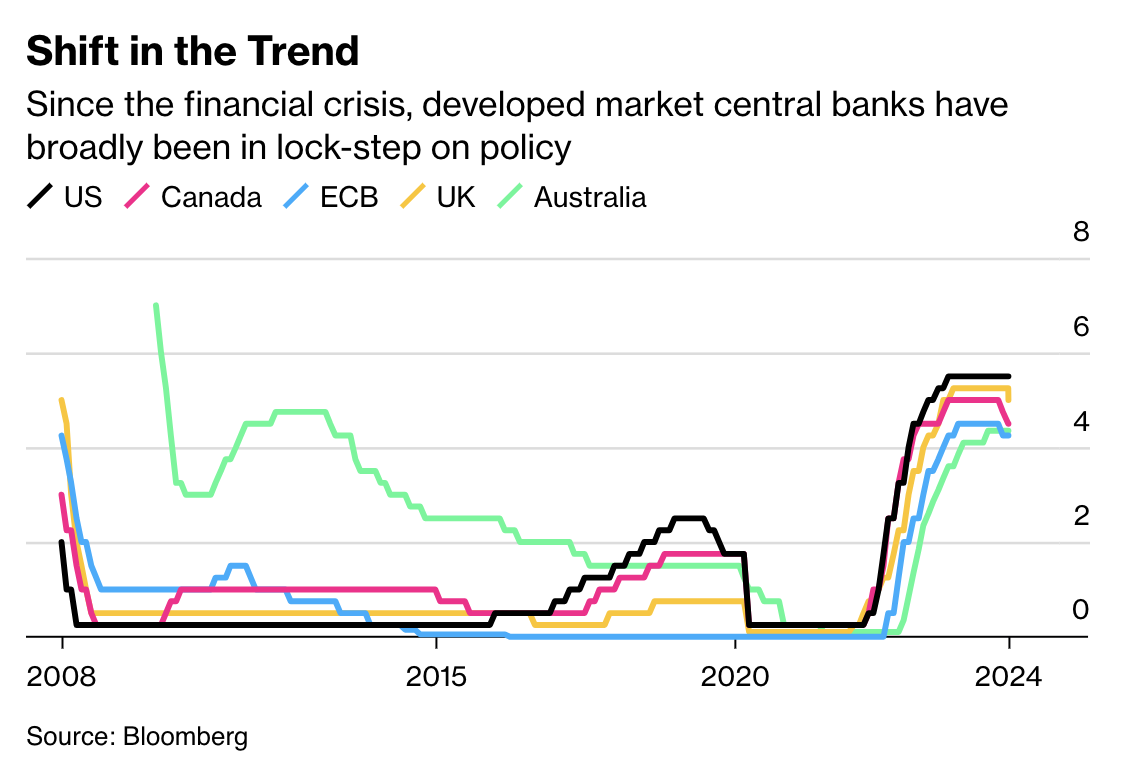

Kể từ cuộc khủng hoảng tài chính, các NHTW ở các nước phát triển đã có chính sách khá đồng bộ.

Tuy nhiên, cú sốc chuỗi cung ứng do đại dịch COVID-19 gây ra giờ đã phần lớn qua đi, lạm phát đã đạt hoặc gần đạt mục tiêu. Hầu hết các NHTW hàng đầu đang chuyển hướng tập trung vào việc duy trì tăng trưởng kinh tế và việc làm, trong khi Nhật Bản lại một lần nữa đi ngược lại xu hướng chung.

Các quyết định trong tuần này khiến các nhà đầu tư bận rộn với nhiều tài sản có diễn biến trái ngược nhau.

James Pomeroy, nhà kinh tế toàn cầu tại HSBC Holdings, nhận xét: "Các NHTW đang cùng nhìn nhận một bức tranh tổng thể nhưng đưa ra các kết luận khác nhau về cách điều chỉnh chính sách. Điều này khiến việc dự đoán kết quả từng cuộc họp trở nên khó khăn hơn đối với thị trường."

Hiện tại, mỗi quốc gia đang điều chỉnh lãi suất dựa trên tình hình riêng của mình. Điều này dẫn đến sự khác biệt về tốc độ và mức độ thay đổi lãi suất giữa các nước phát triển. Tuy nhiên, sự khác biệt này có thể chỉ là tạm thời.Thực tế, các nhà kinh tế tại JPMorgan Chase dự đoán "chu kỳ nới lỏng chính sách đồng bộ nhất" trong lịch sử ngoài thời kỳ suy thoái.

Roger Aliaga-Diaz, chuyên gia tại Vanguard Group, cho biết: "Có thể có sự chênh lệch về thời điểm các nước bắt đầu cắt giảm lãi suất. Tuy nhiên, chúng tôi không thấy sự khác biệt trong xu hướng thay đổi lãi suất của NHTW trong vài năm tới. Một khi Fed bắt đầu cắt giảm lãi suất, hầu hết các NHTW lớn khác sẽ làm điều tương tự."

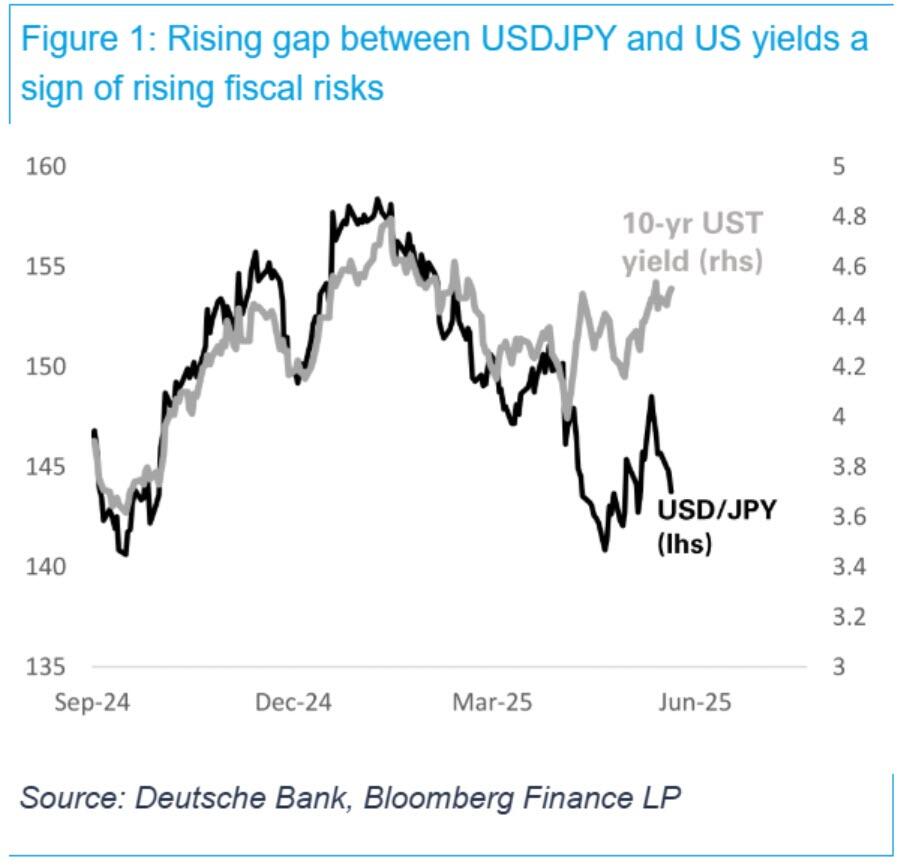

Sau khi BoJ tăng lãi suất 15 bps và công bố chi tiết kế hoạch giảm mua trái phiếu chính phủ, đồng Yên đã tăng giá mạnh nhất kể từ tháng 3. Điều này cũng đặt mục tiêu USD/JPY đạt 140 vào tầm ngắm của các nhà giao dịch khi kỳ vọng chính sách tiền tệ thắt chặt hơn.

Ngược lại, USD trong tuần này có dấu hiệu suy yếu so với nhiều đồng tiền khác do triển vọng lãi suất giảm và nền kinh tế Mỹ đang chậm lại.

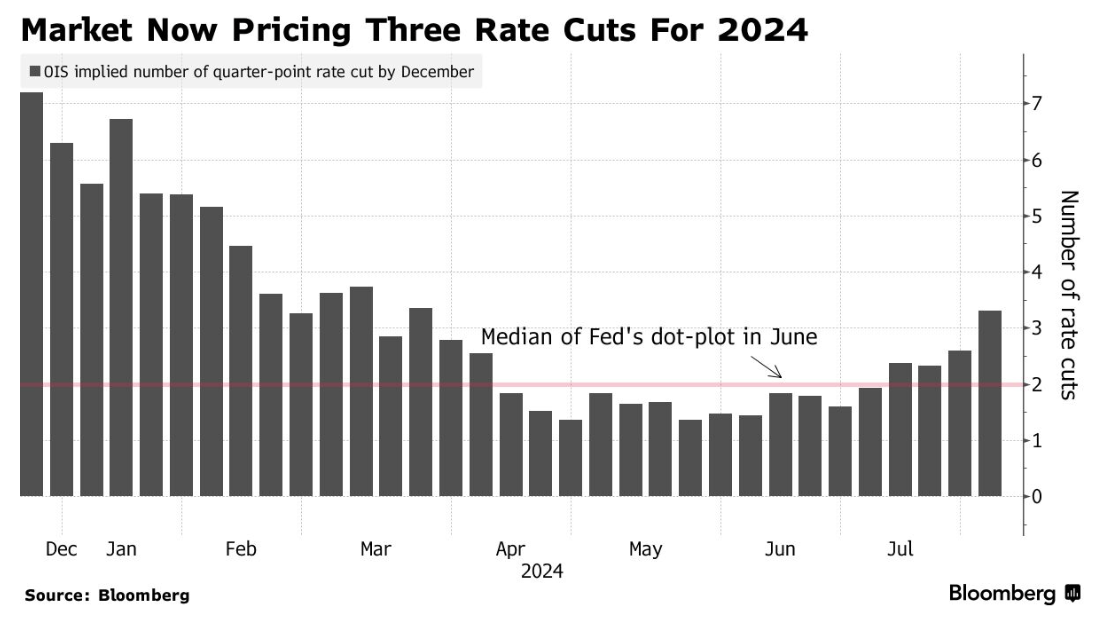

Trong khi đó, kỳ vọng ngày càng tăng rằng Fed sẽ hành động vào tháng 9 đã khiến TPCP Mỹ tăng giá, giúp tháng 7 ghi nhận tháng tăng thứ ba liên tiếp, chuỗi tăng dài nhất trong 3 năm. Lợi suất TPCP kỳ hạn 10 năm giảm xuống dưới 4% lần đầu tiên kể từ tháng 2 vào thứ Năm khi các nhà đầu tư đổ xô định giá ba đợt cắt giảm của Fed trong năm nay.

Thị trường định giá 3 lần cắt giảm lãi suất cho năm nay

Ngược lại, lợi suất TPCP kỳ hạn 2 năm của Nhật Bản trong tuần này đã chạm mức cao nhất trong 15 năm.

Về thị trường chứng khoán, chỉ số Topix của Nhật Bản giảm mạnh nhất kể từ năm 2020 vào thứ Năm. Chỉ số S&P 500 của Mỹ tăng cao nhất sau quyết định của Fed kể từ tháng 7/2022 trước khi giảm gần 1.5% vào thứ Năm do dữ liệu kinh tế yếu và trái phiếu tăng vọt.

Tại Anh, đồng Bảng và lợi suất TPCP giảm sau khi BoE cắt giảm lãi suất 25 bps. Các quan chức nhấn mạnh họ sẽ thận trọng về việc nới lỏng thêm, không đưa ra hướng dẫn cụ thể về mức lãi suất có thể ổn định cũng như tốc độ điều chỉnh cần thiết. Đồng Bảng Anh vẫn là đồng tiền có hiệu suất tốt nhất trong nhóm G10 so với đồng USD từ đầu năm đến nay, chủ yếu do kỳ vọng lãi suất ở Anh sẽ duy trì ở mức cao so với các nước khác.

"Hiện nay, khi các NHTW ở các thị trường phát triển bắt đầu chu kỳ cắt giảm lãi suất, chênh lệch lãi suất sẽ ngày càng trở thành động lực quan trọng cho lợi nhuận từ ngoại hối trong thời gian tới," Wanting Low, chiến lược gia tại Morgan Stanley nhận định. Ông có quan điểm bullish về đồng Bảng Anh so với đồng Euro dựa trên triển vọng các chính sách khác biệt.

Sự khác biệt trong chính sách tiền tệ giữa các nước bắt đầu xuất hiện cách đây vài tháng. Lúc đó, một số nước như Canada, các nước châu Âu, Thụy Sĩ và Thụy Điển đã bắt đầu giảm lãi suất. Khi đó, Chủ tịch Fed Jerome Powell vẫn cảnh báo về rủi ro lạm phát sau ý định nới lỏng chính sách tiền tệ vào tháng 12 không thành công do áp lực giá cả bất ngờ tăng cao trở lại vào đầu năm 2024.

Hiện tại, Powell đang một lần nữa báo hiệu cắt giảm lãi suất nếu lạm phát tiếp tục giảm.

"Nếu điều kiện đó được đáp ứng, việc giảm lãi suất chính sách có thể được đưa ra xem xét ngay tại cuộc họp tiếp theo vào tháng 9," Powell nói với các phóng viên sau khi ông và các đồng nghiệp giữ nguyên lãi suất quỹ liên bang ở mức 5.25% đến 5.5% - mức cao nhất trong hơn hai thập kỷ.

Tuy nhiên, nhấn mạnh triển vọng không chắc chắn, Powell chia sẻ với các phóng viên rằng ông "có thể hình dung một kịch bản trong đó có thể từ không cắt giảm nào đến vài lần cắt giảm" trong thời gian còn lại của năm, "tùy thuộc vào cách nền kinh tế phát triển."

Thống đốc BoE Andrew Bailey cảnh báo về việc cắt giảm "quá nhanh hoặc quá nhiều."

Triển vọng việc làm ở Mỹ hiện là yếu tố then chốt, đặt trọng tâm vào dữ liệu việc làm tháng 7 dự kiến công bố vào thứ Sáu và được dự báo sẽ cho thấy sự chậm lại. Số liệu riêng biệt công bố hôm thứ Năm cho thấy số đơn xin trợ cấp thất nghiệp ban đầu ở Mỹ đã tăng lên mức cao nhất trong gần một năm.

Mặc dù gần đây, một số NHTW có những quyết định khác nhau, nhưng họ vẫn khó tách rời hoàn toàn khỏi ảnh hưởng của nền kinh tế Mỹ - nền kinh tế lớn nhất thế giới. Ví dụ, khi Canada giảm lãi suất trong khi Mỹ không giảm, chênh lệch này có thể làm đồng Canada mất giá so với USD.

Một số nhà đầu tư không quá chú trọng vào sự khác biệt ngắn hạn này, mà nhìn xa hơn vào xu hướng dài hạn.

James Athey, quản lý danh mục đầu tư tại Marlborough Investment Management, cho biết: "Thay vì dự đoán Fed, BoE hay ECB sẽ cắt giảm lãi suất nhiều hơn, tôi chọn đặt cược vào kịch bản tăng trưởng chậm lại, thất nghiệp tăng, và việc cắt giảm lãi suất - không phải hạ cánh mềm - sẽ xảy ra ở tất cả các thị trường này."

Bloomberg