Lợi suất thực chỉ là một trong những nạn nhân của Fed

Đỗ Duy Đạt

Associate Manager, FX G7

Lợi suất thực kỳ hạn 10 năm của Mỹ có thể phải vật lộn để lấy lại mức trước đại dịch vì chính sách tiền tệ nới lỏng có thể thúc đẩy một vòng phản hồi tiêu cực (negative feedback loop) và thúc đẩy nhu cầu cho các tài sản an toàn.

- Vào ngày 1 tháng 1 năm 2020, trước khi thị trường thực sự chú ý đến Covid, lợi suất thực 10 năm là khoảng 0.15%. 18 tháng sau: tiêm chủng đang được tiến hành tốt, nền kinh tế Mỹ được dự báo sẽ tăng trưởng nhanh nhất trong nhiều thập kỷ và lợi suất thực thấp hơn gần 100 điểm cơ bản so với trước đại dịch.

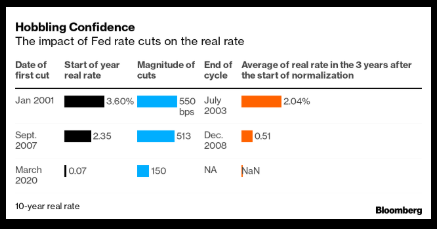

- Tuy nhiên, việc giảm lãi suất chính sách xuống hơn 100 điểm cơ bản trong bất kỳ chu kỳ nào, là việc cần làm để hỗ trợ nền kinh tế, có thể có tác dụng phụ không mong muốn đối với sự tự tin của thị trường bằng cách làm giảm nhu cầu tài sản trú ẩn. Lợi suất thực không bao giờ hoàn toàn phục hồi trở lại mức phổ biến trước khi có các động thái chính sách, một phân tích về việc cắt giảm lãi suất và lợi suất thực cho thấy.

- Sự sụt giảm lợi suất trong những năm qua có thể được coi là sự trượt dốc của lãi suất thực tự nhiên (natural real rate of interest), có thể được chia thành 3 thành phần chính: tăng trưởng năng suất, nhân khẩu học được xác định chủ yếu bởi tăng trưởng lực lượng lao động, và mong muốn chung của các nhà đầu tư trong việc nắm giữ tài sản an toàn nhất.

- Kể từ năm 1997, năng suất lực lượng lao động đã cải thiện từ 2% lên 5.4%, trong khi tỷ lệ tham gia lực lượng lao động giảm khoảng 3 điểm phần trăm. Ngay cả khi giả định sự cải thiện năng suất được bù đắp hoàn toàn bởi sự sụt giảm của tỷ lệ năng suất, thì nhu cầu của nhà đầu tư đối với các tài sản an toàn nhất phải tăng mạnh.

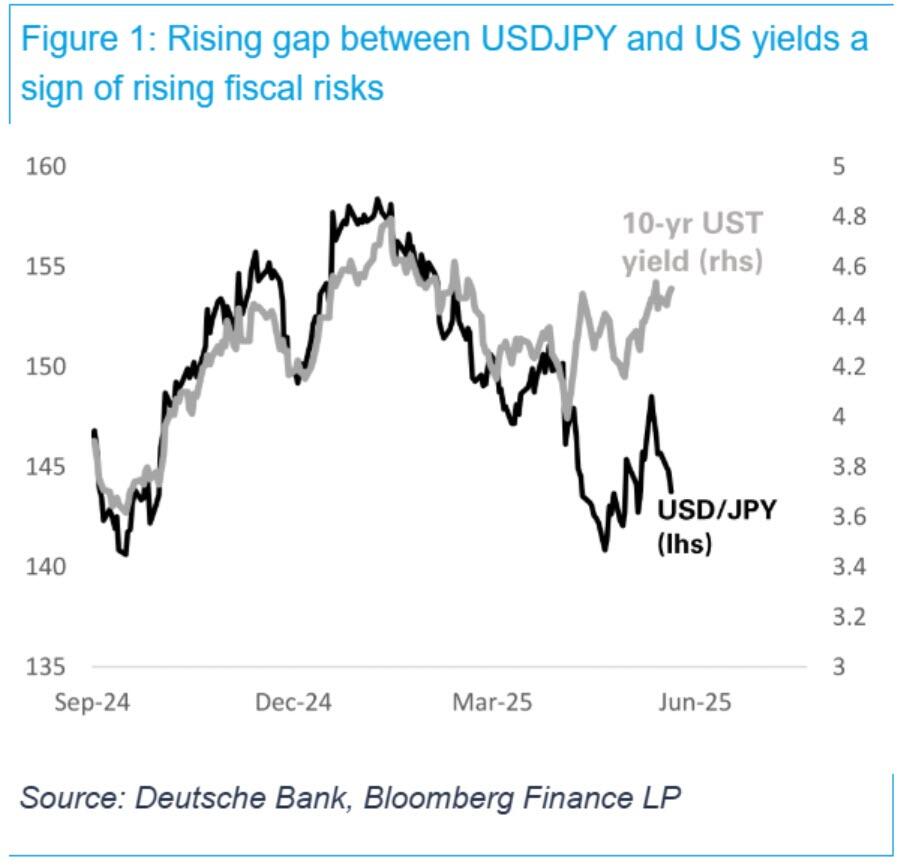

- Nghiên cứu này có thể giải thích lý do tại sao lợi suất danh nghĩa 10 năm của Hoa Kỳ đã bị đình trệ và thấp hơn nhiều so với mức 1.92% vào cuối năm 2019. Hơn nữa, nó đặt ra câu hỏi nhức nhối về việc lợi suất thực và danh nghĩa có thể tăng lên bao nhiêu trong những năm tới

- Hiện tượng này cũng rõ ràng ở khu vực đồng Euro và Vương quốc Anh, nổi bật khi lãi suất chính sách của nền kinh tế lớn nhất thế giới tràn sang các thị trường G-10 khác.

- Có thể cần lưu ý rằng sự phục hồi ảm đạm của lợi suất thực có thể không phải là kết quả của các hành động của ngân hàng trung ương mà còn là hệ quả của mức độ nghiêm trọng của cuộc suy thoái ban đầu.

- Ý nghĩa đối với các nhà hoạch định chính sách từ nghiên cứu là rất rõ ràng: trong khi các ngân hàng trung ương được yêu cầu nới lỏng chính sách để cứu việc làm và nền kinh tế rộng lớn hơn khi khủng hoảng bùng phát, họ nên đề phòng việc để lãi suất quá thấp quá lâu để ngăn chặn sự xói mòn niềm tin của nhà đầu tư.

Ven Ram, Bloomberg