Các nhà hoạch định chính sách Fed đã có một sự thay đổi giọng điệu rõ rệt kể từ đầu tháng Tư. Trong khi hầu hết các quan chức tin rằng việc tăng lãi suất 25bp là phù hợp vào tháng 5, dữ liệu lạm phát gần đây đã khiến một số thành viên FOMC công khai ủng hộ tăng lãi suất 50bp - và một người thậm chí đã nói về khả năng tăng lãi suất 75bp.

Ngày 1 tháng 4 - chủ tịch Fed Chicago Charles Evans nói rằng triển vọng của ông khớp với ước tính trung bình của các nhà hoạch định chính sách, kêu gọi thêm sáu lần tăng lãi suất 25bp vào năm 2022.

Ngày 2 tháng 4 - chủ tịch Fed New York John Williams chỉ ra rằng việc tăng lãi suất sẽ diễn ra dần dần trong năm, nhưng thị trường cần chuẩn bị cho việc thắt chặt liên tục vào năm 2022.

Ngày 3 tháng 4 - chủ tịch Fed San Francisco Mary Daly, một người phe bồ câu, cho rằng lãi suất có thể tăng 50bp trừ khi có bất cứ tín hiệu tiêu cực nào trước khi cuộc họp diễn ra.

Ngày 5 tháng 4 - thành viên hội đồng thống đốc Fed Lael Brainard cho rằng nhiệm vụ hàng đầu của Fed trong thời điểm này là giảm lạm phát, đồng thời cần triển khai sớm kế hoạch thu hẹp bảng cân đối kế toán

Ngày 6 tháng 4 - chủ tịch Fed Philadelphia Patrick Harker khẳng định lạm phát đang tăng “quá cao” và dự kiến xuất hiện một loạt các đợt tăng lãi suất mạnh & có chủ ý trong năm nay.

Ngày 7 tháng 4 - chủ tịch Fed St. Louis James Bullard ủng hộ tăng 50bp vào tháng 5 và mong muốn lãi suất sẽ tăng lên 3-3.25% tiếp theo trong nửa cuối năm nay.

Ngày 10 tháng 4 - chủ tịch Fed Cleveland Loretta Mester cảnh báo sẽ cần một khoảng thời gian nữa để lạm phát giảm, tuy nhiên bà vẫn tin tưởng rằng Mỹ sẽ tránh được suy thoái vào năm 2022.

Ngày 11 tháng 4 - thành viên hội đồng thống đốc Fed Christopher Waller bình luận rằng Fed sẽ hạn chế tăng lãi suất quá cao do lo ngại thiệt hại ngoài dự kiến, tuy nhiên việc ngồi chơi xơi nước là điều không thể xảy ra.

Ông Evans đã hawkish hơn từ tháng này, nói rằng muốn lãi suất về trung lập vào cuối năm nay, sẽ cần đâu đó 9 lần tăng, và không thể làm được vậy nếu chỉ tăng 25bp mỗi lần.

Ngày 12 tháng 4 - bà Brainard cho biết Fed sẽ “khẩn trương” tăng lãi suất và sẽ chống lạm phát thông qua một loạt các đợt tăng lãi suất cũng như việc thu hẹp bảng cân đối kế toán.

Chủ tịch Richmond Tom Barkin cũng nói cần tăng mạnh lãi suất về trung lập trong ngắn hạn, sau đó kiểm tra xem lạm phát cao trong thời đại đại dịch có giảm không và lạm phát có còn dai dẳng không.

Ngày 13 tháng 4 - ông Bullard cảnh báo rằng nếu Fed không thắt chặt chính sách đủ nhanh, sẽ làm tổn hại đến uy tín của ngân hàng trung ương về lâu dài.

Ông Waller mong muốn chính sách được chắt chặt mạnh hơn, vì vậy mức tăng 50bp vào tháng 5 sẽ phù hợp với bối cảnh hiện tại, và có thể tăng cao hơn trong tháng 6 và tháng 7.

Ngày 14 tháng 4 - ông Williams nhận xét rằng việc tăng lãi suất 50bp là một “lựa chọn hợp lý” khi chính sách hiện tại đã quá nới lỏng.

Bà Mester cũng nói Fed cần cẩn trọng khi tăng lãi suất để kiểm soát lạm phát trong khi duy trì ổn định hoạt động kinh tế và thị trường lao động.

Ngày 18 tháng 4 - ông Bullard cho rằng việc tăng lãi suất trên 50bp không phải là "kịch bản cơ sở" nhưng sẽ không loại bỏ kịch bản này.

Ngày 19 tháng 4 - ông Evans lưu ý rằng Fed có thể tăng lãi suất vượt qua mức trung lập. Ngoài ra, ông cũng dự báo lạm phát ở mức 3-3.5% vào cuối năm 2022.

Chủ tịch Fed Minneapolis Neel Kashkari cũng cảnh báo nếu chuỗi cung ứng tiếp tục bị gián đoạn, Fed cần quyết liệt hơn để giảm thiểu lạm phát.

Ngày 20 tháng 4 - bà Daly nói rằng Fed cần trung lập để không gây ảnh hưởng đến nền kinh tế, và mức lãi suất trung lập rơi vào khoảng 2.5%. Báo cáo Beige Book cũng được công bố, và lạm phát vẫn là mối quan tâm chính.

Ngày 21 tháng 4 - bà Daly gợi ý việc thắt chặt mạnh mẽ sắp xảy ra, Fed cân nhắc tăng 50bp trong một vài cuộc họp, đồng thời bắt đầu thu hẹp bảng cân đối kế toán.

Chủ tịch Powell cũng ủng hộ nhanh chóng tăng lãi suất trước, và hoàn toàn có khả năng tăng 50bp trong tháng Năm.

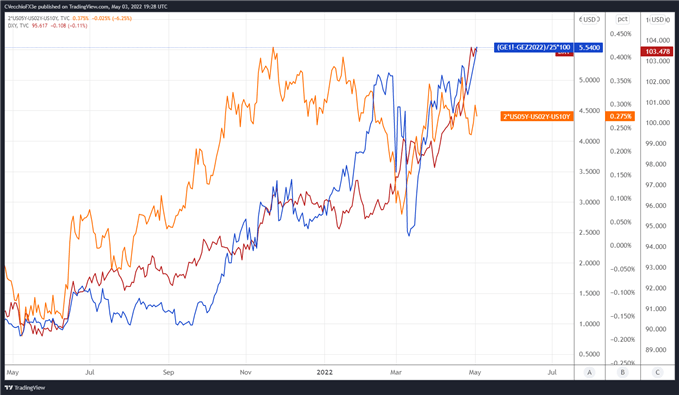

Với lạm phát cao nhất trong nhiều thập kỷ của Mỹ, thị trường đang kỳ vọng Fed tăng lãi suất nhanh chóng trong những tháng tới. Biểu đồ dưới đây cho thấy chênh lệch giữa hợp đồng tương lai Eurodollar tháng 5/2022 và tháng 12/2023.

Bằng việc so sánh khả năng Fed tăng lãi suất (đường màu cam) thông qua lợi suất các kỳ hạn 2, 5 và 10 năm, chúng ta có thể đánh giá liệu thị trường trái phiếu có đang giống với những gì đã xảy ra vào năm 2013/2014 khi Fed có ý định thắt chặt.

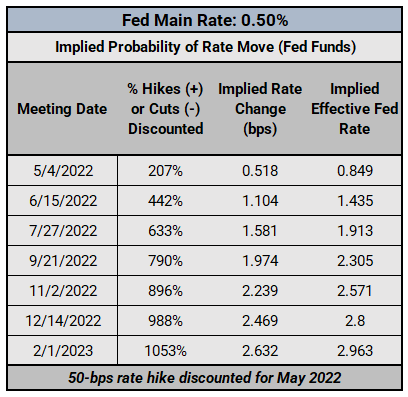

Sau khi Fed tăng lãi suất lên 50bp vào tháng 5, sẽ có sáu đợt tăng lãi suất 25bp nữa trong năm 2023. Thị trường vẫn đang duy trì kỳ vọng diều hâu.

Kỳ vọng tăng lãi suất của Cục Dự trữ Liên bang

Thị trường vẫn đang định giá quyết liệt 3 cuộc họp tới, với 100% khả năng tăng 50bp cho cả 3, và lãi suất được kỳ vọng tăng lên 2.75% cuối năm nay.