Thị trường kể từ “ngày giải phóng”: "Lên voi xuống chó" theo từng dòng tweet

Trà Giang

Junior Editor

Kể từ sáng ngày 3 tháng 4 — thời điểm ngay sau khi Tổng thống Donald Trump bất ngờ áp đặt loạt thuế quan mới trong khuôn khổ chính sách được ông gọi là “ngày giải phóng” — thị trường tài chính toàn cầu đã bước vào một chu kỳ biến động dữ dội, với những cú tăng giảm chóng mặt chẳng khác nào một chuyến tàu lượn siêu tốc.

Gần một tháng trôi qua, các chỉ số chính đã ổn định trở lại, nhưng điều quan trọng không nằm ở việc thị trường đang ở đâu, mà là ở hành trình dữ dội và bất định mà nhà đầu tư đã phải trải qua. Đây không đơn thuần là sự điều chỉnh ngắn hạn, mà là một giai đoạn rối loạn mang tính hệ thống, nơi mọi biến động đều bị chi phối trực tiếp bởi các tín hiệu chính trị từ Nhà Trắng — một thực tế khiến thị trường tài chính trở nên mong manh hơn bao giờ hết.

Diễn biến chỉ số S&P 500

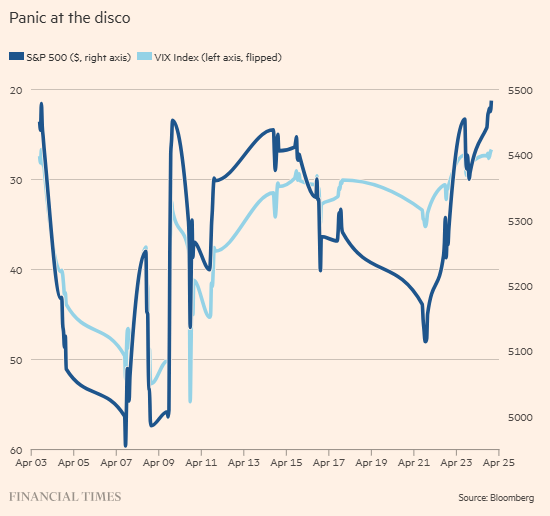

Từng nhịp tăng – giảm của thị trường trong giai đoạn này gần như hoàn toàn bị dẫn dắt bởi các thông tin phát đi từ Nhà Trắng, với mỗi dòng thông báo, mỗi phát ngôn đều có khả năng khiến thị trường “quay xe”. Mỗi lần thị trường điều chỉnh, nỗi lo sợ lan rộng trong giới đầu tư rằng đây mới chỉ là sự khởi đầu cho những cú sốc lớn hơn. Chỉ số biến động VIX liên tục tăng vọt khi thị trường sụt giảm. Biểu đồ gốc đã được đảo chiều chỉ số VIX để dễ hình dung mối quan hệ nghịch đảo với chỉ số S&P 500: mỗi khi VIX bật tăng (tức biểu đồ đi xuống), S&P 500 lập tức lao dốc.

Mối tương quan giữa chỉ số S&P 500 và chỉ số biến động VIX

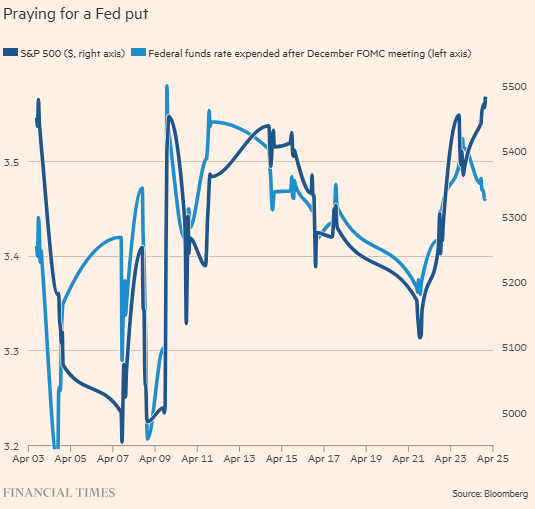

Diễn biến này kéo theo kỳ vọng ngày càng lớn rằng Cục Dự trữ Liên bang Mỹ (Fed) sẽ buộc phải can thiệp để cứu vãn tình hình. Một biểu đồ khác cho thấy mối quan hệ giữa chỉ số S&P 500 và kỳ vọng lãi suất liên bang vào cuối năm 2025 — được đo lường thông qua hợp đồng tương lai — cho thấy thị trường đang đặt cược rằng Fed sẽ phải nới lỏng chính sách tiền tệ sớm hơn dự kiến.

Diễn biến S&P 500 và kỳ vọng lãi suất quỹ liên bang

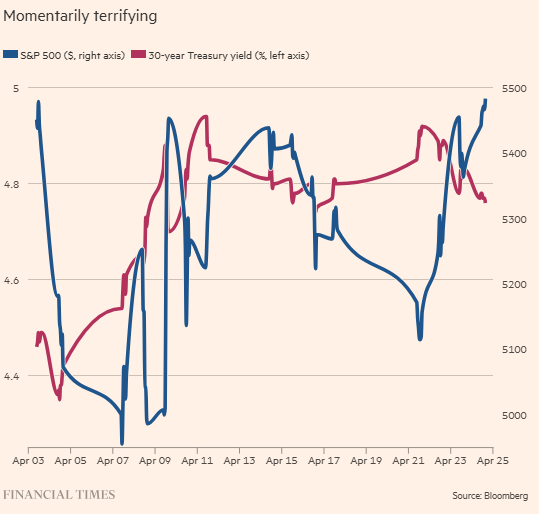

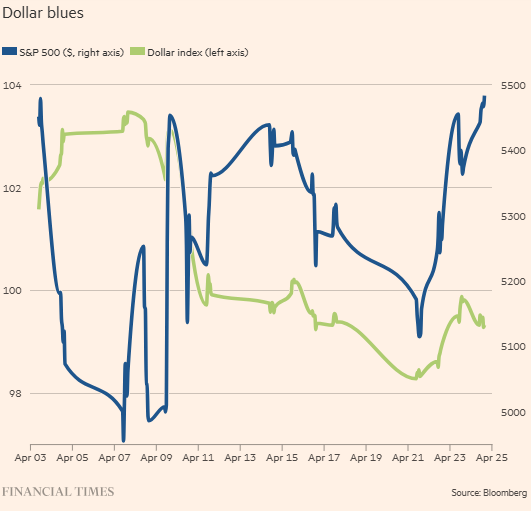

Đáng lo ngại hơn, thị trường trái phiếu dài hạn cũng bị cuốn vào vòng xoáy bán tháo. Cụ thể, lợi suất trái phiếu Kho bạc kỳ hạn 30 năm — vốn di chuyển ngược chiều với giá — đã tăng vọt, do nhà đầu tư ồ ạt thoát hàng. Đây là dấu hiệu rõ ràng cho thấy niềm tin vào khả năng thanh toán dài hạn của Chính phủ Mỹ đang lung lay. Sự nghi hoặc này tiếp tục được khẳng định khi đồng đô la Mỹ trượt về mức thấp nhất trong nhiều năm, phản ánh làn sóng rút vốn khỏi tài sản định danh bằng USD.

S&P 500 và lợi suất trái phiếu kho bạc kỳ hạn 30 năm

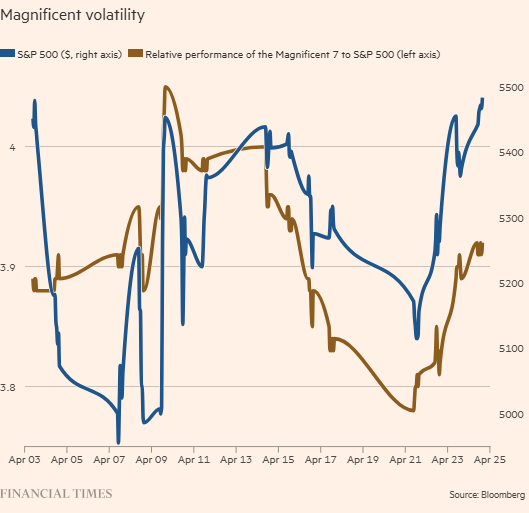

Trong khi đó, nhóm cổ phiếu bị ảnh hưởng nặng nề nhất lại chính là những mã từng đóng vai trò đầu tàu dẫn dắt thị trường — các đại diện thuộc nhóm "Magnificent Seven" công nghệ. Hiệu suất tương đối của nhóm cổ phiếu này so với toàn thị trường lên xuống gần như đồng pha với S&P 500, cho thấy nhà đầu tư đang có xu hướng bán tháo những tài sản có thanh khoản cao, kể cả những mã cổ phiếu vốn được xem là “niềm tin dài hạn”. Trong giai đoạn khủng hoảng, điều hợp lý nhất đôi khi lại là bán những gì dễ bán nhất.

S&P 500 và chỉ số DXY

Ngược lại, nhóm cổ phiếu phòng thủ như hàng tiêu dùng thiết yếu lại nổi lên như điểm sáng giữa bức tranh ảm đạm. Hiệu suất của nhóm này, nếu đảo chiều, cho thấy một hình ảnh phản chiếu rõ rệt với thị trường chung. Nhà đầu tư, trong tâm thế phòng thủ, đổ dồn vào các cổ phiếu "trú ẩn" — nơi dòng tiền tìm đến để né tránh rủi ro.

Hiệu suất của nhóm "Magnificent 7" so với S&P 500

Những gì đang diễn ra phản ánh một thị trường vận hành không còn theo logic cơ bản, mà lệ thuộc quá lớn vào diễn biến chính trị. Khi giá cả dao động theo từng cơn sóng hoang mang và kỳ vọng, thay vì các yếu tố nội tại, thì đó là một thị trường thiếu bền vững. Và tình trạng này không thể kéo dài mãi. Hoặc Nhà Trắng sẽ phải thay đổi, đem lại sự ổn định, minh bạch và dự đoán được trong chính sách, từ đó giúp thị trường ổn định ở mặt bằng định giá cao hơn. Hoặc, nếu sự bất định tiếp tục thống trị, thị trường sẽ phải tái định giá theo hướng tiêu cực hơn nhiều, để phản ánh một viễn cảnh bất ổn kéo dài trong nhiều năm tới.

Song song với sự bất an trên thị trường tài chính, các dữ liệu kinh tế thực tế bắt đầu cho thấy những vết nứt đáng lo ngại. Nền kinh tế đang chứng kiến sự suy giảm trong chi tiêu đối với các mặt hàng giá trị cao — một tín hiệu đáng tin cậy của sự suy thoái trong chu kỳ kinh doanh.

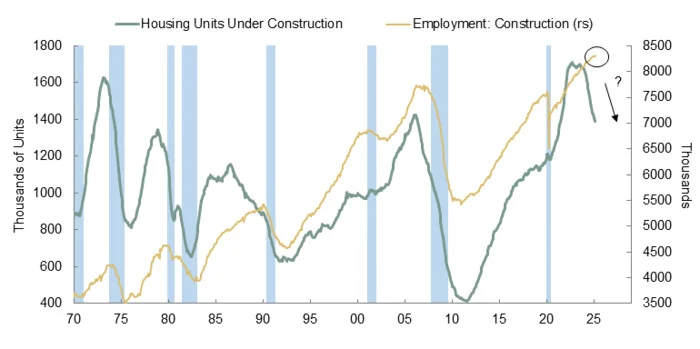

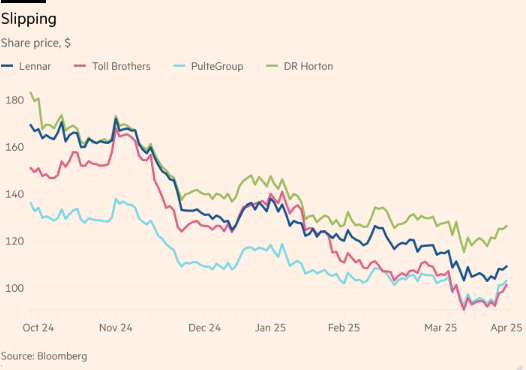

Trước tiên là thị trường bất động sản. Dù tồn kho nhà ở đang ở mức cao, giá bán lại chưa điều chỉnh đủ để hấp dẫn người mua, dẫn đến tình trạng thị trường “tắc nghẽn” thanh khoản. Số liệu cho thấy số nhà khởi công và nhà hoàn thiện đều đang giảm. Việc làm trong ngành xây dựng tuy chưa sụt giảm, nhưng theo đánh giá từ SMBC Nikko Securities America, điều đó chỉ là vấn đề thời gian. Cổ phiếu của bốn công ty xây dựng nhà lớn nhất nước Mỹ đã giảm liên tục trong suốt 6 tháng qua — một chỉ dấu cho thấy nhà đầu tư đã dự báo trước xu hướng này.

Biểu đồ số lượng nhà đang xây dựng và việc làm trong ngành xây dựng từ năm 1970 đến nay.

Ở phân khúc nhà đã qua sử dụng, tình hình cũng không mấy khả quan. Doanh số bán nhà trong tháng 3 thấp hơn tháng 2 đến 6%, và giảm 2.4% so với cùng kỳ năm trước. Thị trường không còn phản ứng tích cực với yếu tố mùa vụ — một đợt phục hồi thường thấy vào mùa xuân đã không xảy ra trong năm nay.

Diễn biến giá cổ phiếu của các công ty xây dựng nhà ở

Rick Palacios, Giám đốc nghiên cứu tại John Burns Research & Consulting, nhận định thẳng thắn: “Trên thị trường hiện tại không còn yếu tố FOMO (Fear of Missing Out – nỗi sợ bị lỡ cơ hội), vốn từng là động lực tâm lý rất mạnh trong bất động sản. Về mặt số liệu, nguồn cung tiếp tục tăng, nhưng hoàn toàn không có thêm nhu cầu. Doanh số bán chững lại, giá bắt đầu giảm nhẹ, và có thể sẽ còn giảm sâu hơn. Nếu tâm lý thị trường tin rằng giá sẽ tiếp tục giảm, thì hiệu ứng dây chuyền sẽ xảy ra — thanh khoản sẽ đóng băng.”

Không chỉ có bất động sản. Số liệu sơ bộ về đơn đặt hàng hàng hóa lâu bền trong tháng 3 tăng 9%, tưởng chừng là một tín hiệu tích cực. Nhưng thực chất, phần lớn mức tăng đến từ các đơn hàng máy bay — vốn rất “lởm chởm” và không phản ánh xu hướng bền vững. Ngoài ra, số liệu có thể đã bị “nâng đỡ” bởi việc các doanh nghiệp đẩy mạnh mua hàng trước khi thuế nhập khẩu thép và nhôm chính thức có hiệu lực. Theo Rosenberg Research, nếu loại trừ yếu tố máy bay và hành vi “chạy thuế”, thì đây sẽ là một báo cáo vô cùng tiêu cực.

Việc người tiêu dùng và doanh nghiệp bắt đầu hạn chế chi tiêu cho những mặt hàng có giá trị lớn và thời gian sử dụng dài — như nhà ở, ô tô, hoặc máy móc thiết bị — từ lâu đã được xem là chỉ báo sớm cho các giai đoạn suy thoái. Trên thực tế, chính xu hướng cắt giảm các khoản chi tiêu quy mô lớn này đã tạo nên ranh giới rõ rệt giữa một nền kinh tế đang mở rộng và một nền kinh tế đang thu hẹp — cũng là lý do giới chuyên gia thường nói rằng “thị trường nhà ở chính là tấm gương phản chiếu chu kỳ kinh tế”.

Dẫu vậy, vẫn có một tia hy vọng mong manh: chính quyền Trump dường như đang phát đi tín hiệu muốn giảm bớt căng thẳng thương mại và tạm lùi bước khỏi bờ vực chiến tranh thuế quan. Nếu sự thay đổi chính sách này trở thành hiện thực, đó có thể là nhân tố giúp tránh cho nền kinh tế khỏi trượt sâu hơn vào suy thoái. Nhưng cho tới lúc đó, chính sự bất định — chứ không phải những con số — mới là yếu tố có khả năng bẻ gãy niềm tin thị trường một cách nguy hiểm nhất.

Financial Times