Thắt chặt định lượng là gì và việc dần loại bỏ nó có ý nghĩa như thế nào?

Hoàng Thế Vinh

Junior Analyst

Fed đang xem xét dừng lại việc rút tiền mặt ra khỏi hệ thống, trước đó được bơm vào nhằm hỗ trợ kinh tế khẩn cấp trong đại dịch. Hoạt động này được gọi là thắt chặt định lượng (QT), đã được tiến hành trong hơn hai năm qua, các quan chức Fed đang cố gắng chấm dứt nó trước khi xảy ra những hệ luỵ tài chính tương tự như giai đoạn 2017-2019. Tuy nhiên, mốc thời gian kết thúc QT vẫn chưa rõ ràng.

1. Thắt chặt định lượng là gì?

Câu trả lời dễ dàng là nó trái ngược với nới lỏng định lượng, hay QE. Với QE, ngân hàng trung ương thường mua trái phiếu, giúp giảm lãi suất dài hạn - bổ sung cho việc cắt giảm lãi suất chính sách. Về cơ bản, ngân hàng trung ương tạo ra tiền bằng các hoạt động mua bán, điều này làm tăng nguồn cung dự trữ ngân hàng trong hệ thống tài chính. Về lý thuyết, việc tăng thêm dự trữ sẽ hỗ trợ các ngân hàng muốn tiếp tục gia hạn tín dụng, điều này hỗ trợ nền kinh tế. Khi ngân hàng trung ương chuyển sang QT, nó sẽ bắt đầu rút thêm tiền từ thị trường trái phiếu.

2. QT hoạt động như thế nào?

Trong trường hợp của Fed, nó cho phép một phần trái phiếu mà họ đã mua đến hạn mà không cần thay thế chúng. Quá trình đó, theo thời gian, có tác dụng loại bỏ tính thanh khoản khỏi hệ thống tài chính mà QE đã bơm vào. Khi trái phiếu mà Fed nắm giữ sắp đến hạn, Bộ Tài chính sẽ “trả” cho Fed bằng cách trừ đi từ số dư tiền mặt trong tài khoản tiền gửi của Fed. Để bổ sung tiền mặt, Kho bạc cần bán những loại trái phiếu mới. Khi người mua tư nhân mua những trái phiếu kho bạc mới đó, nó sẽ rút tiền mặt khỏi hệ thống tài chính, xóa bỏ quá trình tạo tiền của QE.

3. Tốc độ thắt chặt hiện tại của Fed là gì?

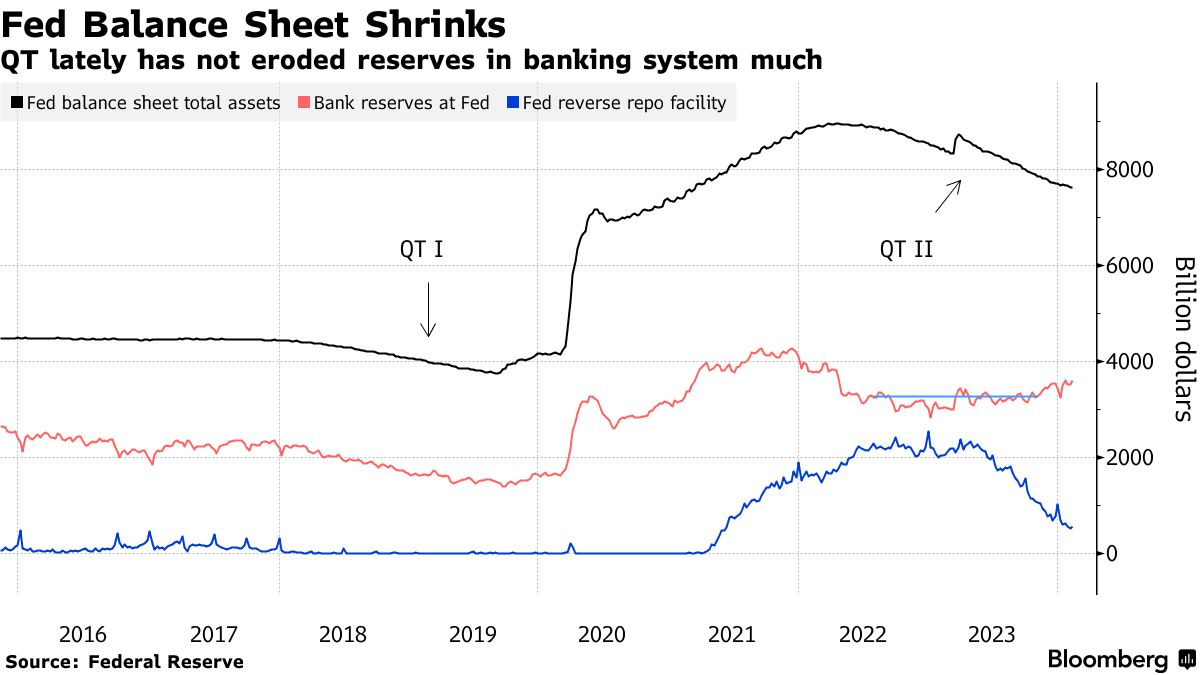

Fed đã thu hẹp lượng tài sản nắm giữ - chủ yếu là Trái phiếu chính phủ và trái phiếu thế chấp được các cơ quan chính phủ hậu thuẫn - kể từ tháng 6 năm 2022. Tốc độ cho phép hiện tại tối đa là 60 tỷ USD trái phiếu chính phủ và 35 tỷ USD chứng khoán đảm bảo bằng thế chấp. Quy mô 95 tỷ USD đó gần gấp đôi mức cao nhất là 50 tỷ USD trong lần cuối cùng Fed cắt giảm bảng cân đối kế toán, từ năm 2017 đến năm 2019. Sự cạn kiệt danh mục trái phiếu đã khiến tổng quy mô bảng cân đối kế toán của Fed giảm hơn 1 nghìn tỷ USD.

4. Vậy có phải QT đã và đang phá hủy nguồn dự trữ ngân hàng do QE tạo ra?

Trên thực tế, gần đây thì không. Đó là bởi vì số tiền mà Fed bơm vào hệ thống bằng QE phần lớn đổ vào hợp động nghịch đảo repo (RRP). Bởi vì RRP có xu hướng được sử dụng bởi các quỹ thị trường tiền tệ nên nó không liên quan trực tiếp đến dòng tín dụng trong nền kinh tế như dự trữ của ngân hàng thương mại. Cho đến nay, QT chủ yếu gây ra sự sụt giảm trong RRP, thay vì trong dự trữ. Nếu QT tiếp tục, điều đó sẽ thay đổi vào một lúc nào đó. Một khi RRP cạn kiệt, dự trữ sẽ phải giảm xuống.

5. Đến nay QT không còn gây nhiều khó khăn?

Không hẳn. Bất kể thanh khoản đang bị cạn kiệt từ đâu - dự trữ hay RRP - quy trình này vẫn buộc chính phủ phải vay thêm từ người dân. Và điều đó đã góp phần làm tăng chi phí đi vay. Về cơ bản, giống như QE làm giảm lãi suất, QT có thể được kỳ vọng sẽ đẩy lãi suất lên cao. Trong khi lợi suất trái phiếu đã giảm kể từ tháng 10 nhờ lạc quan rằng Fed sẽ nới lỏng chính sách trong năm nay,lo ngại về quy mô vay nợ của chính phủ, một phần do QT gây ra, đã khiến lãi suất tăng vào mùa thu năm ngoái. Sự gia tăng lợi suất trái phiếu kho bạc đó đã gây tiếng vang trên toàn hệ thống tài chính, với các khoản thế chấp có lãi suất cố định 30 năm đạt trung bình 8% trong tháng 11. Đó là mức cao nhất kể từ năm 2000. Lãi suất cho vay mua nhà vẫn ở mức trên 6%, so với mức trung bình khoảng 4% trong suốt thập kỷ đến năm 2019. Khi các công ty tái cấp vốn cho các khoản vay đáo hạn, chi phí lãi suất cao hơn sẽ ảnh hưởng đến doanh thu của họ và có thể làm giảm nhu cầu đầu tư và thuê nhà của họ.

6. Điều tồi tệ nhất có thể xảy ra là gì?

Cùng quành về thời điểm tháng 12 năm 2018,QT đã khiến thị trường sụt giảm 7% trong một tuần. Tháng tiếp theo, Fed từ bỏ kế hoạch tăng lãi suất và vào tháng 3/2019, họ tuyên bố loại bỏ dần QT. Mặc dù vậy, đến tháng 9 năm 2019, chi phí đi vay đã tăng đột biến. Điều đó cho thấy đơn giản là không có đủ dự trữ ngân hàng trong hệ thống. Nói cách khác, Fed đã rút ra quá nhiều thanh khoản. Các nhà hoạch định chính sách đã bơm vốn và sau đó vào mua tín phiếu Kho bạc.

7. Quan điểm của các nhà hoạch định chính sách

Các nhà hoạch định chính sách cam kết đưa ra kế hoạch loại bỏ dần và sau đó tạm dừng quá trình này trong khi vẫn duy trì mức dự trữ “dồi dào” trong hệ thống tài chính. Vào ngày 31/1, ông Powell cho biết các quan chức đang có kế hoạch bắt đầu thảo luận chuyên sâu về các vấn đề bảng cân đối kế toán tại cuộc họp tiếp theo của Ủy ban Thị trường mở Liên bang, kết thúc vào ngày 20 tháng 3, đưa ra vài đề xuất để loại bỏ dần QT.

8. QT sẽ kéo dài bao lâu?

Chúng ta sẽ biết nhiều hơn sau cuộc họp của Fed vào tháng 3. Kỳ vọng của những người tham gia thị trường rất khác nhau và phần lớn phụ thuộc vào điều kiện của thị trường tài chính trong thời gian tới. Các chiến lược gia của Ngân hàng Hoa Kỳ nói trong tháng 2 rằng họ dự kiến thông báo về việc giảm tốc độ QT sẽ diễn ra vào tháng 5. Ngân hàng dự kiến nguồn vốn của danh mục trái phiếu sẽ giảm một nửa, xuống còn 30 tỷ USD mỗi tháng. Một dự báo khác của Stephen Stanley, nhà kinh tế trưởng Hoa Kỳ tại Santander US Capital Markets, cho rằng QT sẽ chậm lại vào đầu năm sau.

Bloomberg