Thâm hụt ngân sách Mỹ: Không còn là tin vui cho thị trường

Nguyễn Tuấn Đạt

Junior Analyst

Ngân sách liên bang Mỹ năm nay đang làm thị trường tài chính toàn cầu phải lo lắng. Thay vì thúc đẩy cổ phiếu và đồng USD như thường lệ, việc chi tiêu lớn và thâm hụt tăng có thể khiến cả đồng đô la, trái phiếu và chứng khoán cùng chịu áp lực.

Ngân sách liên bang Mỹ năm nay đang thu hút sự chú ý đặc biệt từ giới đầu tư toàn cầu. Thay vì tạo hiệu ứng tích cực như thông lệ – bơm thêm tiền vào nền kinh tế, giúp doanh nghiệp hưởng lợi, cổ phiếu tăng và đồng USD mạnh lên – thì lần này, một thâm hụt lớn lại gây lo ngại về tính bền vững của nợ công. Giới đầu tư bắt đầu nghi ngờ liệu Mỹ có thể tiếp tục vay mượn dễ dàng như trước. Sự mất niềm tin này có thể khiến cả trái phiếu, cổ phiếu và đồng đô la cùng chịu áp lực giảm, đánh dấu một bước ngoặt trong cách thị trường phản ứng với chi tiêu ngân sách của Mỹ.

Tuy nhiên, lần này, những lo ngại về khả năng bền vững dường như đang thực sự gia tăng. Điều đó có nghĩa là việc mở rộng thâm hụt có thể không tốt cho cổ phiếu hoặc đồng USD, và Kho bạc có thể bị ảnh hưởng nhiều hơn bình thường.

Theo truyền thống, người ta thường nói về đồng tiền của Hoa Kỳ với lý thuyết đô la cười (dollar smile). Đây là ý niệm rằng đồng USD có xu hướng mạnh lên cả khi nền kinh tế Hoa Kỳ hoạt động tốt hơn phần còn lại của thế giới và khi nền kinh tế Hoa Kỳ hoạt động kém bất thường (bởi vì nếu Hoa Kỳ đang lung lay, phần còn lại của thế giới có lẽ còn tệ hơn, nên đồng USD hưởng lợi từ giao dịch trú ẩn an toàn). Chỉ ở giữa, khi nền kinh tế Hoa Kỳ ổn định và phần còn lại của thế giới đang phát triển mạnh mẽ, đồng USD mới suy yếu.

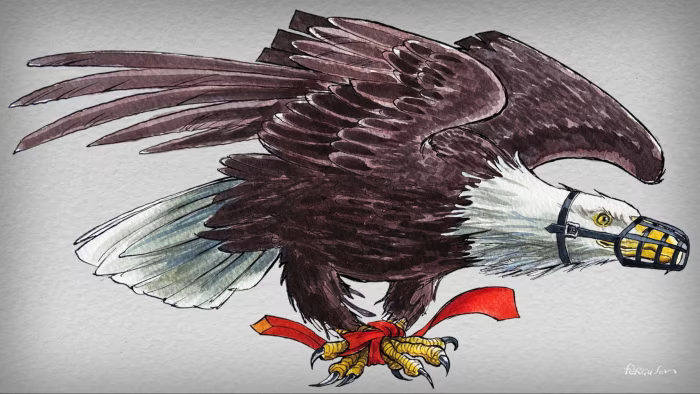

Tuy nhiên, kịch bản này có thể không còn áp dụng được nữa. Thay vào đó, Deutsche Bank đề xuất một mô hình mới: “cái cau mày tài khóa”. Khi chính phủ chi tiêu quá tay và thâm hụt ngân sách phình to, cả đồng USD lẫn trái phiếu đều chịu áp lực giảm vì nhà đầu tư mất niềm tin vào khả năng kiểm soát nợ của Mỹ. Ngược lại, nếu thắt chặt tài khóa quá nhanh để thu hẹp thâm hụt, nền kinh tế có nguy cơ rơi vào suy thoái, buộc Fed phải giảm lãi suất sâu – và đồng USD lại suy yếu vì lý do khác. Trong bối cảnh hiện tại, dù nghiêng về phía nào, thị trường cũng đang cảnh báo rằng không còn lựa chọn tài khóa “an toàn” cho nước Mỹ.

Trong khi cổ phiếu đã phục hồi kể từ “ngày giải phóng”, chỉ số USD vẫn giảm khoảng 4% — mặc dù lợi suất trái phiếu cao hơn đáng kể, điều mà thông thường sẽ hỗ trợ đồng USD. Điều này cho thấy, các nhà đầu tư quốc tế có thể đang chuyển hướng khỏi tài sản Hoa Kỳ. Cũng có những dấu hiệu đáng lo ngại ở những nơi khác: lợi suất trái phiếu kỳ hạn 30 năm đang tăng nhanh, các đồng tiền khác đang tăng giá, và chỉ mới hôm qua, phiên đấu thầu trái phiếu Kho bạc đã gặp phải nhu cầu yếu. Trong điều kiện hiện tại, có thể thị trường sẽ phản ứng dữ dội trước một xung lực tài khóa tích cực mà họ có thể từng chấp nhận, khiến trái phiếu, cổ phiếu và đồng USD cùng giảm. Thật đáng ngại.

Không chỉ thâm hụt quá lớn mới khiến đồng USD suy yếu; theo Deutsche Bank, ngay cả một chính sách tài khóa quá “yếu tay” cũng có thể tạo áp lực lên đồng bạc xanh. Thị trường đã quen với sự hào phóng của ngân sách liên bang – và nếu mức chi tiêu mới không đủ để giữ cho chứng khoán Mỹ ở vùng đỉnh lịch sử, dòng vốn nước ngoài có thể sẽ rút khỏi tài sản định danh bằng USD. Viễn cảnh này làm tăng nguy cơ suy thoái, buộc Fed phải giảm lãi suất, càng đẩy đồng USD đi xuống. Trong khi đó, chi tiêu công tại châu Âu – đặc biệt là ở Đức – đang tăng tốc, khiến trái phiếu kho bạc Mỹ kém hấp dẫn hơn trong mắt nhà đầu tư quốc tế. Khi thế giới bắt đầu có nhiều lựa chọn thay thế hơn, vị thế "vua tài sản an toàn" của Mỹ có thể sẽ bị thách thức.

Mặc dù thị trường trái phiếu Mỹ đang phát đi những tín hiệu cảnh báo về áp lực tài khóa, nhu cầu đầu tư vào trái phiếu và cổ phiếu Mỹ vẫn giữ được sự ổn định tương đối. Theo chuyên gia Ben Shoesmith của KPMG, lợi suất trái phiếu hiện nay tuy có tăng nhưng vẫn chỉ đang trở về mức bình thường như trước cuộc khủng hoảng tài chính toàn cầu 2008, cho thấy đây có thể là một quá trình bình thường hóa thay vì dấu hiệu của một cuộc khủng hoảng lớn. Điều này cho thấy sức hấp dẫn của tài sản Mỹ trên thị trường toàn cầu vẫn chưa bị lung lay nghiêm trọng.

Cũng sẽ là một sai lầm nếu cho rằng suy thoái là điều không thể tránh khỏi trong năm nay. Chúng ta vẫn chưa biết thuế quan của Donald Trump sẽ đi đến đâu và tác động của chúng đối với tăng trưởng sẽ như thế nào. Có vẻ như, nền kinh tế hiện tại đang hơi quá nóng.

Dù ngân sách liên bang Mỹ được đánh giá là có xung lực tài khóa tích cực, nhưng mức độ kích thích năm nay không mạnh như các năm trước. Theo chuyên gia Freya Beamish của TS Lombard, các đợt cắt giảm thuế dự kiến sẽ được triển khai sớm, giúp người dân và doanh nghiệp có thêm tiền chi tiêu trong ngắn hạn. Trong khi đó, các biện pháp cắt giảm chi tiêu công sẽ diễn ra chậm hơn, giữ cho dòng tiền vào nền kinh tế vẫn duy trì trong thời gian tới. Điều này tạo ra một lượng thanh khoản lớn ngay trước mắt, giúp hỗ trợ tăng trưởng kinh tế, nhưng đồng thời cũng khiến tương lai tài khóa Mỹ trở nên khó đoán hơn.

Nhìn vào bối cảnh này, có vẻ như có ít kịch bản tốt cho Quốc hội hoặc thị trường. Ngân sách phải đủ kích thích để duy trì tăng trưởng — nhưng không quá kích thích đến mức khiến lợi suất trái phiếu tăng vọt. Nếu lợi suất tăng thêm 100 điểm cơ bản trở lên, điều đó sẽ khiến việc trả nợ trở nên đắt đỏ hơn đáng kể và có thể buộc chính phủ phải áp dụng ngân sách thắt lưng buộc bụng. Điều đó sẽ phá hỏng tăng trưởng và kéo giảm lãi suất, và cùng với đó là đồng USD.

Tất nhiên, điều này có thể trở nên tồi tệ đến mức lan sang một cuộc khủng hoảng toàn cầu quy mô lớn. Nếu điều đó xảy ra, các nhà đầu tư nước ngoài có thể sẽ đổ xô quay trở lại Hoa Kỳ và đồng USD. Nhưng đó sẽ là một cách rất đau đớn để hỗ trợ sự đặc biệt của Mỹ.

Financial Times