Quyền lực chính trị và sức mạnh kinh tế: Bầu cử Tổng thống Mỹ tác động như thế nào lên thị trường chứng khoán?

Ngọc Lan

Junior Editor

Chỉ còn vài tuần nữa là đến cuộc bầu cử Tổng thống Hoa Kỳ, giới đầu tư đang nhanh chóng tập trung sự chú ý vào những tác động tiềm tàng đối với thị trường tài chính. Liệu chiến thắng của Trump hay Harris sẽ mang lại lợi ích lớn hơn cho thị trường chứng khoán?

Những điểm đáng chú ý

- Lịch sử cho thấy thị trường chứng khoán thường có hiệu suất vượt trội dưới thời các Tổng thống Đảng Dân chủ. Tuy nhiên, điều này có thể xuất phát từ giai đoạn chu kỳ kinh tế tại thời điểm bầu cử, chứ không hẳn do ảnh hưởng nội tại của đảng phái.

- Đảng Dân chủ thường được ưu ái bởi vận may, khi thường xuyên giành chiến thắng trong các cuộc bầu cử diễn ra vào giai đoạn đầu của chu kỳ kinh tế, nhiều hơn hẳn so với Đảng Cộng hòa. Điều này góp phần tạo nên thành tích ấn tượng về lợi nhuận thị trường chứng khoán trong nhiệm kỳ Tổng thống của họ.

- Tình hình hiện tại của chu kỳ kinh tế có thể đóng vai trò quyết định đối với hiệu suất thị trường, thậm chí còn hơn cả kết quả bầu cử. Nếu Fed có thể điều hành nền kinh tế "hạ cánh mềm", chu kỳ kinh tế sẽ được kéo dài, tạo điều kiện cho thị trường tận hưởng đà tăng trưởng ổn định giữa chu kỳ. Ngược lại, một cuộc "hạ cánh cứng" có thể kéo theo sự suy giảm đáng kể của thị trường. Các chu kỳ bầu cử trong quá khứ đã làm dấy lên nhiều cuộc tranh luận sôi nổi về tác động của các đảng phái chính trị đối với lợi ích của nhà đầu tư. Mặc dù các nghiên cứu chỉ ra rằng Đảng Dân chủ dường như nắm giữ lợi thế lịch sử về hiệu suất thị trường chứng khoán, điều này phản ánh nhiều hơn về bối cảnh kinh tế khi họ nắm quyền, chứ không hẳn là do bản thân đảng phái đóng vai trò quyết định.

Hiệu suất thị trường qua dòng lịch sử: Cuộc đối đầu giữa Đảng Dân chủ và Đảng Cộng hòa

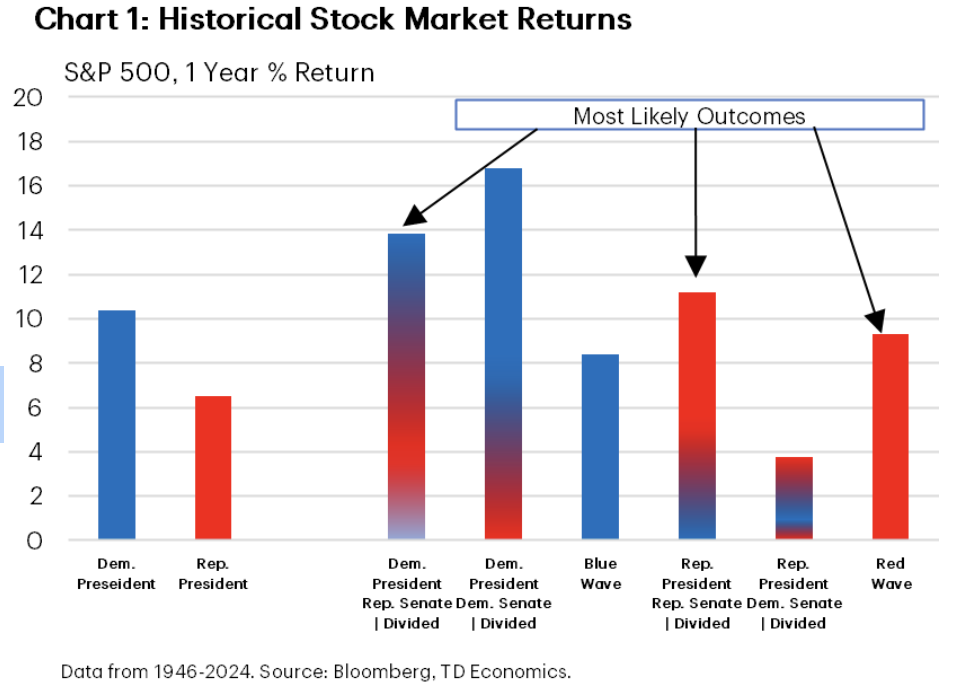

Giới phân tích tài chính thường xuyên đề cập đến hiện tượng thị trường chứng khoán thường có hiệu suất vượt trội khi Đảng Dân chủ nắm quyền. Số liệu thống kê đã minh chứng cho nhận định này, với tỷ suất lợi nhuận một năm sau bầu cử dưới thời Đảng Dân chủ cao gấp đôi so với Đảng Cộng hòa (Biểu đồ 1). Từ nhiệm kỳ của Barack Obama sau cuộc Đại khủng hoảng tài chính toàn cầu, đến thời kỳ Bill Clinton lãnh đạo trong thời kỳ Great Moderation, thị trường chứng khoán đã chứng kiến những bước nhảy vọt đáng kinh ngạc dưới sự điều hành của các Tổng thống Đảng Dân chủ. Tuy nhiên, điều này không có nghĩa là ta có thể xem nhẹ thành tích của Đảng Cộng hòa. Thực tế, thị trường chứng khoán cũng đã ghi nhận những thành tựu rực rỡ dưới thời Donald Trump và Dwight Eisenhower. Mặc dù vậy, hiệu suất thị trường không mấy khả quan dưới thời George W. Bush và Richard Nixon đã kéo giảm đáng kể mức trung bình của đảng này.

Nhìn lại lịch sử lợi nhuận thị trường chứng khoán

Dù những dữ liệu trên có thể gợi ý rằng chiến thắng của Harris sẽ mang lại lợi ích lớn hơn cho thị trường, câu trả lời thực sự không đơn giản đến vậy. Khi phân tích sâu hơn về cơ cấu của Quốc hội, ta nhận thấy một điều thú vị: khi Hạ viện và Thượng viện bị chia rẽ (với Đảng Cộng hòa nắm quyền kiểm soát Hạ viện), ưu thế về hiệu suất thị trường chứng khoán của Đảng Dân chủ suy giảm đáng kể. Đáng chú ý hơn, một Quốc hội bị phân hóa dường như tạo ra tác động tích cực hơn đối với hiệu suất thị trường chứng khoán, so với kịch bản một làn sóng xanh (Dân chủ) hay đỏ (Cộng hòa) áp đảo cả ba cơ quan: Nhà Trắng, Hạ viện và Thượng viện. Hiện tượng này tuân theo nguyên tắc "không gây hại", theo đó một Quốc hội bị chia rẽ sẽ đặt ra những giới hạn đối với chương trình nghị sự của Tổng thống, từ đó giảm thiểu sự bất ổn về mặt tài khóa và chính trị.

Các cuộc thăm dò dư luận gần đây cho thấy kịch bản có khả năng xảy ra nhất trong cuộc bầu cử tháng 11 tới sẽ là làn sóng đỏ của Trump hoặc một Quốc hội bị chia rẽ dưới sự lãnh đạo của Trump hay Harris. Điều này có thể dẫn đến sự tăng trưởng mạnh mẽ của thị trường cổ phiếu, bất kể kết quả cuối cùng là gì trong số các kịch bản được dự đoán nhiều nhất.

Thời điểm - Yếu tố then chốt

Các bậc thầy kinh tế học đặt ra câu hỏi: Phải chăng tình hình kinh tế là điểm mấu chốt? Và quả thật, đúng là như vậy. Cuộc đua vào Nhà Trắng có thể diễn ra ở bất kỳ thời điểm nào trong chu kỳ kinh tế. Có thể là một vị Tổng thống đăng quang giữa tâm bão Cách mạng Số như Bill Clinton vào thập niên 1990. Hoặc cũng có thể là một khởi đầu bất hạnh khi bước lên đỉnh cao quyền lực vào lúc hoàng hôn của một chu kỳ kinh doanh, như trường hợp của George W. Bush năm 2000. Thời điểm là yếu tố quyết định, và đôi khi ngay cả người nắm giữ chức vụ cao nhất cũng khó lòng thay đổi được hướng đi của thị trường.

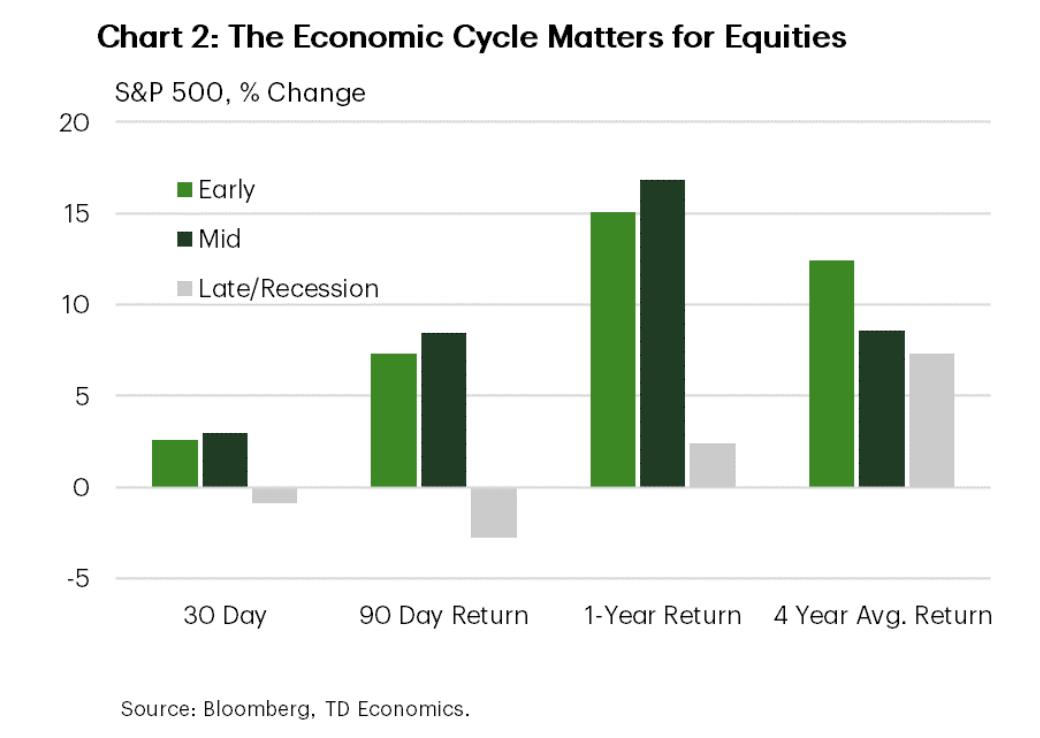

Nghiên cứu của chúng tôi chỉ ra rằng, việc được bầu chọn trong giai đoạn đầu hoặc giữa của một làn sóng tăng trưởng kinh tế có tác động mạnh mẽ đến sự thăng hoa của thị trường chứng khoán. Chỉ số S&P 500 thường ghi nhận mức tăng trưởng ấn tượng sau 30, 90 và 365 ngày kể từ thời điểm bầu cử (Biểu đồ 2). Ngược lại, nếu cuộc bầu cử diễn ra vào giai đoạn cuối chu kỳ, bức tranh sẽ hoàn toàn đảo ngược. Điều đáng chú ý là một khởi đầu không mấy thuận lợi của nhiệm kỳ Tổng thống thường để lại dấu ấn xuyên suốt bốn năm cầm quyền, với thị trường chứng khoán thường kém sắc hơn so với mức trung bình.

Chu kỳ kinh tế: Yếu tố then chốt đối với thị trường chứng khoán

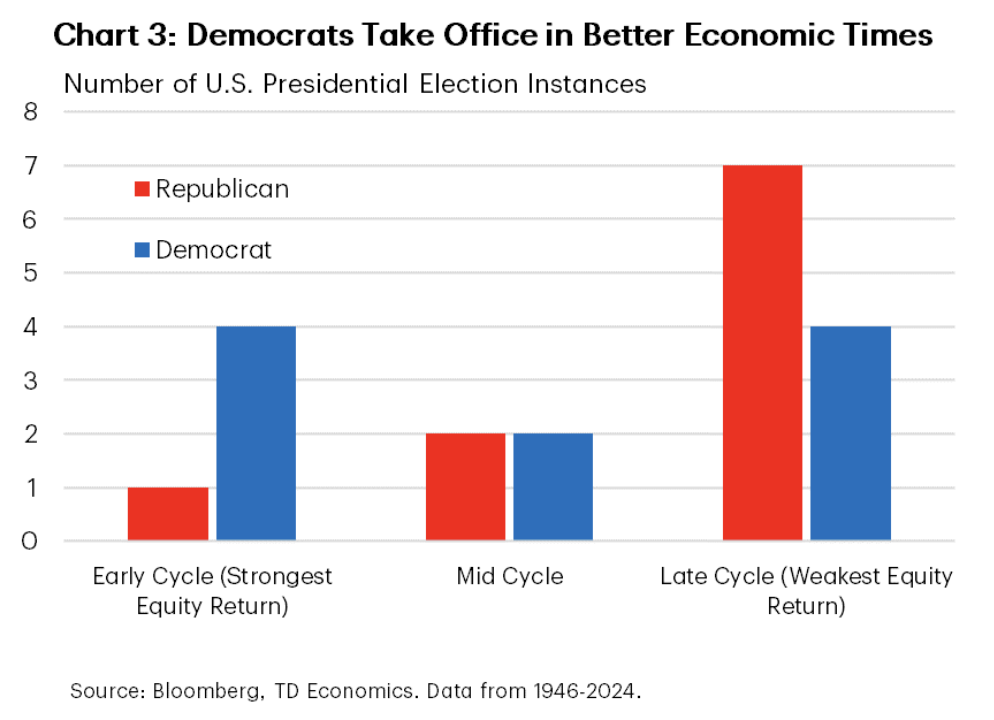

Vậy điều gì lý giải cho sự chênh lệch đáng kể về tỷ suất sinh lời trung bình của thị trường chứng khoán giữa các đời Tổng thống Dân chủ và Cộng hòa? Câu trả lời nằm ở sự may mắn của Đảng Dân chủ khi bốn lần được bầu chọn vào thời điểm bình minh của chu kỳ kinh tế, trong khi Đảng Cộng hòa chỉ một lần được hưởng lợi thế này (Biểu đồ 3). Mặt khác, Đảng Cộng hòa thường xuyên phải đối mặt với thách thức khi tiếp quản Nhà Trắng vào những giai đoạn cuối của chu kỳ. Hiện tượng này có thể phản ánh tâm lý của cử tri, những người khao khát một làn gió mới trong bộ máy lãnh đạo khi nền kinh tế đang ở thời kỳ nhạy cảm. Mong muốn một đảng phái mới nắm quyền điều hành đất nước khi bóng ma suy thoái đang rình rập có thể là động lực chính thúc đẩy xu hướng này.

Đảng Dân chủ nắm quyền trong thời kỳ kinh tế thuận lợi hơn

Đối với cuộc bầu cử 2024 sắp tới, việc xác định chính xác vị trí của chúng ta trong bản đồ kinh tế có thể quan trọng hơn cả danh tính của người chiến thắng. Mặc dù nhiều chuyên gia cho rằng nền kinh tế đang ở chặng cuối của hành trình, kết quả cuối cùng sẽ phụ thuộc vào khả năng "hạ cánh mềm" của Fed. Nếu thành công, chu kỳ kinh tế sẽ được kéo dài, tương tự như kịch bản đã diễn ra vào giữa thập niên 1990. Điều này đồng nghĩa với việc cuộc bầu cử sắp tới sẽ được xếp vào giai đoạn giữa chu kỳ, hứa hẹn mang lại những năm tháng thăng hoa cho thị trường chứng khoán. Ngược lại, nếu Fed không thể tránh khỏi một cuộc "hạ cánh cứng", cuộc bầu cử này sẽ được xem như điểm cuối của một chu kỳ. Kịch bản này có thể báo hiệu một giai đoạn ảm đạm của thị trường chứng khoán, bất kể ai là người bước chân vào Nhà Trắng vào tháng Một năm sau.

TD Economics