Nguy cơ khủng hoảng rõ ràng, Eurozone chuẩn bị bốc cháy?

Trần Phương Thảo

Junior Analyst

Eurozone hiện không khác gì một khu rừng nơi đống bùi nhùi khô chất đống, chỉ cần một mồi lửa, cháy lớn sẽ xuất hiện

Rủi ro xuất hiện một cuộc khủng hoảng mới trong Eurozone, giống như cuộc khủng hoảng mà khu vực này phải gánh chịu hơn một thập kỷ trước, đang gia tăng. Nhưng các điều kiện có lẽ vẫn chưa chín muồi để đám cháy bắt đầu.

Mối lo ngại chính hiện nay là Pháp, nơi Đảng Cực hữu thống trị vòng đầu tiên của cuộc bầu cử Quốc hội sớm. Pháp có thể sẽ bước vào thời kỳ bất ổn chính trị cực độ và khủng hoảng tài chính. Điều này có thể dẫn đến sự gia tăng mạnh mẽ lợi suất trái phiếu chính phủ Pháp.

Các thành viên Eurozone khác đang có lượng trái phiếu chính phủ được phát hành khổng lồ, đặc biệt là Ý, có thể chịu ảnh hưởng. EUR sau đó sẽ bị đe dọa. Pháp và Ý là những nền kinh tế lớn hơn nhiều so với Hy Lạp và các thành viên Eurozone khác vốn là trung tâm của cuộc khủng hoảng vừa qua.

Nhưng kịch bản này dường như chưa xảy ra vì Jordan Bardella, ứng cử viên của Đảng Cực hữu cho chức thủ tướng, đã hứa đảm bảo tình hình tài chính. Đảng Cực hữu muốn có chiến thắng trong cuộc bầu cử tổng thống Pháp vào năm 2027 và sẽ thật ngu ngốc khi làm suy yếu uy tín của mình bằng cách kích động một cuộc khủng hoảng tài chính trước đó.

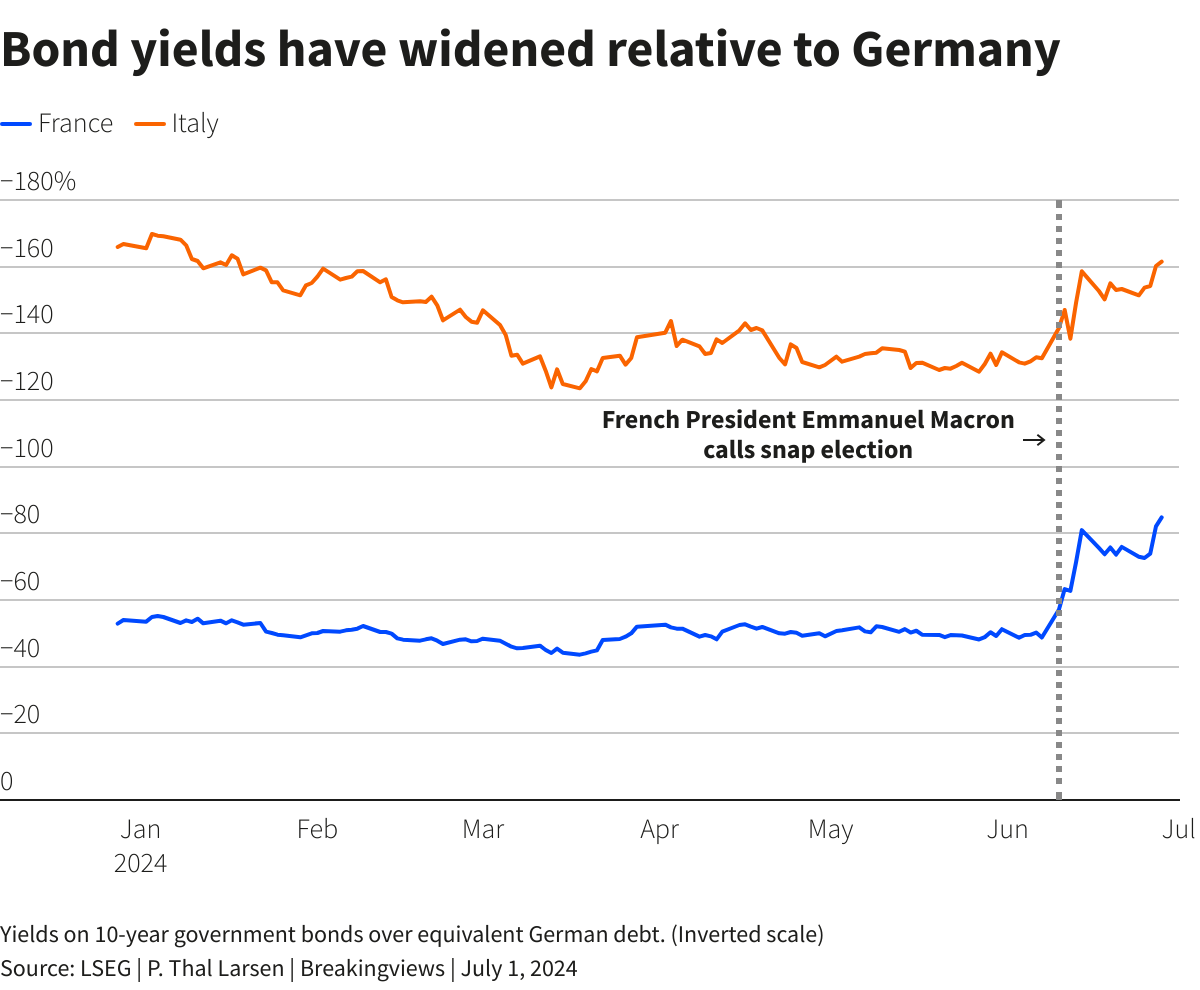

Nhà đầu tư không quá lo lắng. Kể từ khi Tổng thống Emmanuel Macron kêu gọi bầu cử sớm, chênh lệch giữa lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Pháp và Đức đã mở rộng từ 49 bps lên 85 bps. Chênh lệch lợi suất trái phiếu chính phủ Ý với Đức cũng đã tăng lên 162 bps từ mức 133 bps trước đó. Trở lại năm 2011, khi Silvio Berlusconi còn là thủ tướng, khoảng cách lên tới 560 bps.

Chênh lệch lợi suất trái phiếu chính phủ Pháp và Đức gia tăng

Điều đó nói lên rằng, triển vọng trung hạn của Eurozone là đáng lo ngại. Nợ cao, nhu cầu chi tiêu yếu và tốc độ tăng trưởng thấp ở nhiều quốc gia trong thời điểm chủ nghĩa dân tộc trỗi dậy và xung đột địa chính trị đang gây ra nhiều rắc rối.

Phòng ngừa khủng hoảng.

Eurozone có nhiều cách để tự bảo vệ mình trước một cuộc khủng hoảng tài chính. Nếu trái phiếu chính phủ của một quốc gia bị bán tháo, ECB có thể can thiệp và mua lại trái phiếu. Công cụ TPI được thiết kế để “chống lại các động lực thị trường mất trật tự, không chính đáng”.

ECB sẵn sàng can thiệp sớm hơn nhiều so với thời điểm bắt đầu cuộc khủng hoảng gần nhất. Trong cuộc khủng hoảng một thập kỷ mới, chỉ sau khi Mario Draghi trở thành chủ tịch ECB và hứa sẽ làm “bất cứ điều gì cần thiết” vào năm 2012, ECB mới phát triển một công cụ để chống lại tình trạng hỗn loạn trên thị trường.

ECB có thể sẽ tung tấm áo bảo hộ của mình lên bất kỳ quốc gia nào. Tuy nhiên, TPI không phải là món quà biếu không. ECB cho biết sẽ chỉ giải cứu nếu một quốc gia theo đuổi “các chính sách tài chính và kinh tế vĩ mô hợp lý và bền vững”. Vì vậy, một chính phủ phát hành trái phiếu chính phủ quá tay có thể phải tự mình đối mặt với các nhà đầu tư trái phiếu giống như Hy Lạp trước đó cho đến khi nước này áp dụng chương trình tài chính có trách nhiệm vào năm 2015.

Bài toán nợ công

Hơn nữa, một điểm khác biệt với cuộc khủng hoảng vào năm 2011 là lãi suất hiện nay cao hơn. Do đó, việc trả nợ của chính phủ sẽ tốn kém hơn.

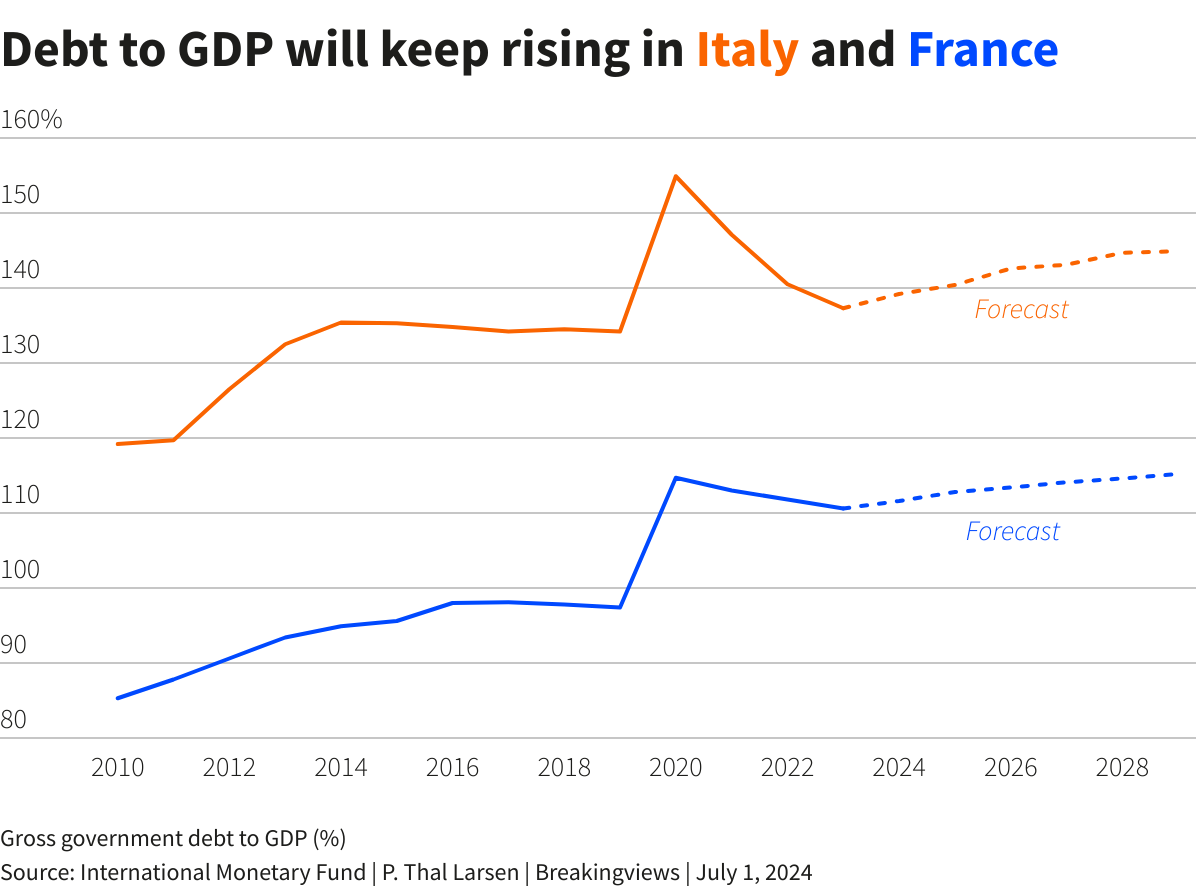

Theo Quỹ Tiền tệ Quốc tế, khoản vay của Ý chiếm 137% GDP vào năm ngoái trong khi nợ của Pháp ở mức 111%. Trong khi đó, thâm hụt tài chính của hai nước lần lượt là 7.2% và 5.5% GDP.

Ủy ban Châu Âu, cơ quan điều hành của EU, vào tháng trước đã kết luận cả Pháp và Ý - cùng với 7 quốc gia khác sử dụng đồng tiền chung và 3 quốc gia không sử dụng đồng tiền chung - đều có thâm hụt quá mức. Trong những tháng tới, họ sẽ tìm cách thuyết phục các bên cắt giảm tỷ lệ nợ để đảm bảo tuân thủ Thủ tục Thâm hụt Quá mức của liên minh. Theo Bruegel, Pháp và Ý có thể phải thắt chặt chính sách tài khóa lần lượt 0.5% và 0.6% GDP và có thời gian tối đa 7 năm để điều chỉnh.

Các chính trị gia sẽ không muốn cắt giảm chi tiêu công hoặc tăng thuế vì điều này sẽ làm suy giảm uy tín và làm giảm tốc độ tăng trưởng kinh tế. Nhưng họ cũng có thể đàm phán một thỏa thuận với Ủy ban. Nếu vậy, thị trường nên giữ bình tĩnh vào lúc này.

Vấn đề là tỷ lệ nợ hiện được dự báo sẽ tiếp tục tăng, đạt 145% GDP đối với Ý và 115% đối với Pháp vào năm 2029, theo IMF. Vì vậy, tỷ lệ vay nợ sẽ vẫn ở mức cao ngay cả sau khi cắt giảm tài chính.

Chính phủ Pháp và Ý sẽ tiếp tục tăng phát hành trái phiếu chính phủ

Việc giảm thâm hụt cũng sẽ khó khăn. Tất cả các chính phủ châu Âu sẽ cần chi nhiều tiền hơn cho quốc phòng, biến đổi khí hậu và dân số già đi trong những năm tới. Nếu Nga đánh bại Ukraine, các nước có thể sẽ hoang mang và tăng chi tiêu cho vũ khí.

Các nước thuộc Eurozone cũng sẽ không thể thoát khỏi cảnh nợ nần chồng chất. Nền kinh tế Pháp sẽ tăng trưởng với tốc độ trung bình chỉ 1.3% trong sáu năm tới, trong khi Ý sẽ chỉ tăng trưởng 0.6%, theo IMF.

Nhiệm vụ của các chính phủ sẽ càng khó khăn hơn nếu tình hình địa chính trị xấu đi. Một cuộc chiến tranh lạnh leo thang giữa Trung Quốc và Hoa Kỳ, dẫn đến sự phân mảnh của hệ thống thương mại toàn cầu, đang kìm hãm nền kinh tế thế giới. Nếu Donald Trump trở lại Nhà Trắng và thực hiện lời hứa áp thuế quan, tăng trưởng kinh tế sẽ gặp một cú sốc khác.

EU có thể chống lại một phần các tác động kể trên nếu có thể thúc đẩy năng suất và đầu tư. EU có thể củng cố thị trường chung của mình, hiện không bao gồm năng lượng, thị trường vốn và truyền thông kỹ thuật số cũng như có thể áp dụng chính sách công nghiệp có mục tiêu trên toàn khu vực, được tài trợ bởi ngân sách trung ương, để đảm bảo không tụt hậu so với Trung Quốc và Hoa Kỳ, những nước đang sử dụng trợ cấp để hỗ trợ các công ty của họ.

Vấn đề là những chính sách này đòi hỏi sự thống nhất lớn hơn. Các chính trị gia theo chủ nghĩa dân tộc đang nổi lên khắp EU sẽ miễn cưỡng chấp nhận chúng. Do đó, Eurozone có thể sẽ chết dí với tăng trưởng chậm và tỷ lệ nợ cao. Khi ngày càng nhiều bùi nhùi khô tích tụ trên bìa rừng, nguy cơ xảy ra một đám lớn khác ngày càng gia tăng.

Reuters