Ngày càng có nhiều đồn đoán về việc BOJ điều chỉnh chính sách trong tháng 7

Đức Nguyễn

FX Strategist

Ẩn sau những biến động trên thị trường tiền tệ và trái phiếu toàn cầu là sự thận trọng về khả năng Ngân hàng Trung ương Nhật Bản điều chỉnh chính sách kiểm soát đường cong lợi suất vào cuối tháng 7.

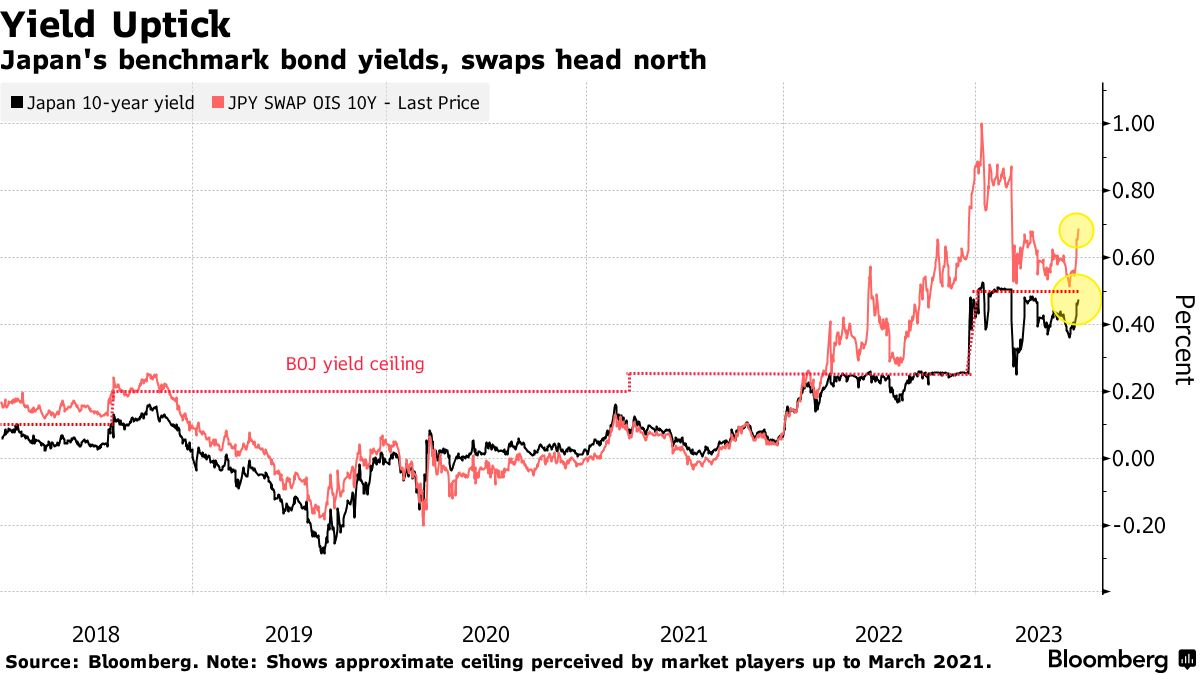

Trái phiếu Nhật Bản đang đi ngược với đà tăng toàn cầu, sau khi dữ liệu lao động và lạm phát của Hoa Kỳ suy yếu. Lãi suất hoán đổi 10 năm đã vượt xa mức trần lợi suất trái phiếu 0.5% của ngân hàng trung ương. Và vị thế với đồng Yên cho thấy dư địa tăng còn rất nhiều, ngay cả khi việc short covering trong tháng 7 là yếu tố chính khiến đồng tiền hồi phục.

Đó là dấu hiệu cho thấy ít nhất một số người tham gia thị trường nghĩ rằng BOJ có thể đánh giá lại chính sách kiểm soát lợi suất 10 năm được sử dụng để kích thích nền kinh tế khi đang có những dấu hiệu giá cả và lương tăng trở lại.

Theo Nobuyasu Atago, kinh tế trưởng tại Ichiyoshi Securities, cũng là cựu quan chức BOJ cho biết: “Biến động thị trường trước cuộc họp tháng 7 rất quan trọng với quyết định chính sách của BOJ. Rõ ràng là việc bình thường hóa chính sách sẽ không sớm xảy ra nhưng BOJ đang để mở các lựa chọn của mình trong việc điều chỉnh kiểm soát đường cong lợi suất.”

Không áp lực

Mặc dù không có dấu hiệu nào cho thấy thị trường trái phiếu Nhật Bản đang chịu áp lực như vào đầu năm 2023, lợi suất kỳ hạn 10 năm đã tăng trở lại mức trần 0.5% của BOJ. Lãi suất hoán đổi 10 năm đạt mức cao nhất kể từ tháng 3 tại 0.7%.

Trong một cuộc phỏng vấn gần đây với truyền thông địa phương, Phó Thống đốc BOJ Shinichi Uchida, một kiến trúc sư chính sách quan trọng trong hơn một thập kỷ, đã không loại trừ khả năng điều chỉnh YCC trong khi chỉ ra rằng việc tăng lãi suất khỏi mức âm là điều không thể xảy ra trong một thời gian.

“Có nhiều đồn đoán về cuộc họp này hơn cuộc họp trước,” các chiến lược gia của Societe Generale, Kit Juckes và Olivier Korber, đã viết trong một ghi chú gửi cho khách hàng hôm thứ Tư. “Nhưng BOJ không đẩy lùi suy đoán điều chỉnh chính sách như cuộc họp trước.”

Quyết định chính sách tiếp theo của BOJ được đưa ra vào cuối cuộc họp kéo dài hai ngày vào ngày 28/7.

Dịch chuyển kinh tế

Một điểm khác biệt đáng chú ý giữa những đồn đoán điều chỉnh chính sách năm ngoái và năm nay là sức mạnh của dữ liệu kinh tế Nhật Bản.

Lạm phát vẫn cao hơn dự báo, trong khi một thước đo về tiền lương của Nhật Bản, một thành phần quan trọng trong hệ tư tưởng của BOJ, tăng nhanh nhất kể từ năm 1995.

Cuộc khảo sát Tankan của BOJ, một trong những báo cáo được theo dõi kỹ nhất của ngân hàng, cho thấy dấu hiệu của một chu kỳ kinh tế hưng thịnh, với các kế hoạch đầu tư kinh doanh và tuyển dụng mạnh mẽ, đồng thời là lần đầu tiên tâm lý của các nhà sản xuất tăng kể từ năm 2021.

Yoshimasa Maruyama, nhà kinh tế thị trường trưởng tại SMBC Nikko Securities, cho biết: “Có lý do nhất định để BOJ loại bỏ YCC. Tôi đang tính đến khả năng đó trong cuộc họp tháng 7.”

Mua trái phiếu

Tuy nhiên, không phải ai cũng bị thuyết phục.

Theo Adam Cole, chiến lược gia FX tại RBC Capital Markets, việc các vị thế short JPY bị quét là lời giải thích hợp lý hơn cho đà phục hồi mạnh mẽ của đồng tiền này trong những ngày gần đây, hơn là kỳ vọng điều chỉnh chính sách.

“Nếu kỳ vọng với YCC thay đổi đáng kể trong tháng này, lợi suất trái phiếu phải được giao dịch ở mức giới hạn.” Ông cũng ghi nhận BOJ không mua trái phiếu quyết liệt để giữ lợi suất trong phạm vi mục tiêu.

Và nhận xét của Thống đốc BOJ Kazuo Ueda vào cuối tháng 6 rằng, cần tự tin hơn vào tính bền vững của lạm phát, khiến một số nhà kinh tế hạ kỳ vọng về khả năng thay đổi chính sách.

Các trader quyền chọn đang nghiêm túc hơn với rủi ro BOJ hành động. Risk-reversal USDJPY 1 tháng đã giảm xuống dưới 0, phản ánh kỳ vọng JPY tăng so với USD.

Ông Cole cho biết: “Ít nhất là với các chuyên gia phân tích, tháng 7 là tháng số 1 để BoJ dần nới lỏng YCC, dù kỳ vọng đó có vẻ đang giảm dần. Chúng tôi sẽ không loại trừ khả năng họ nâng giới hạn YCC tại cuộc họp tháng này, và cả việc USDJPY giảm sau quyết định.”

Bloomberg