Một trong những chiến lược giao dịch FX tốt nhất 2023 đang thoái trào?

Đức Nguyễn

FX Strategist

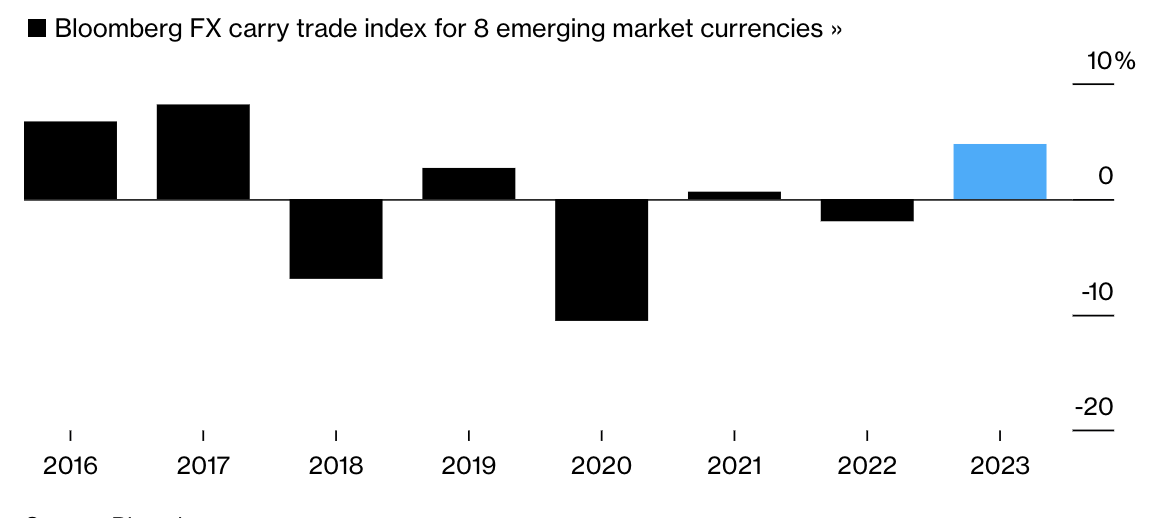

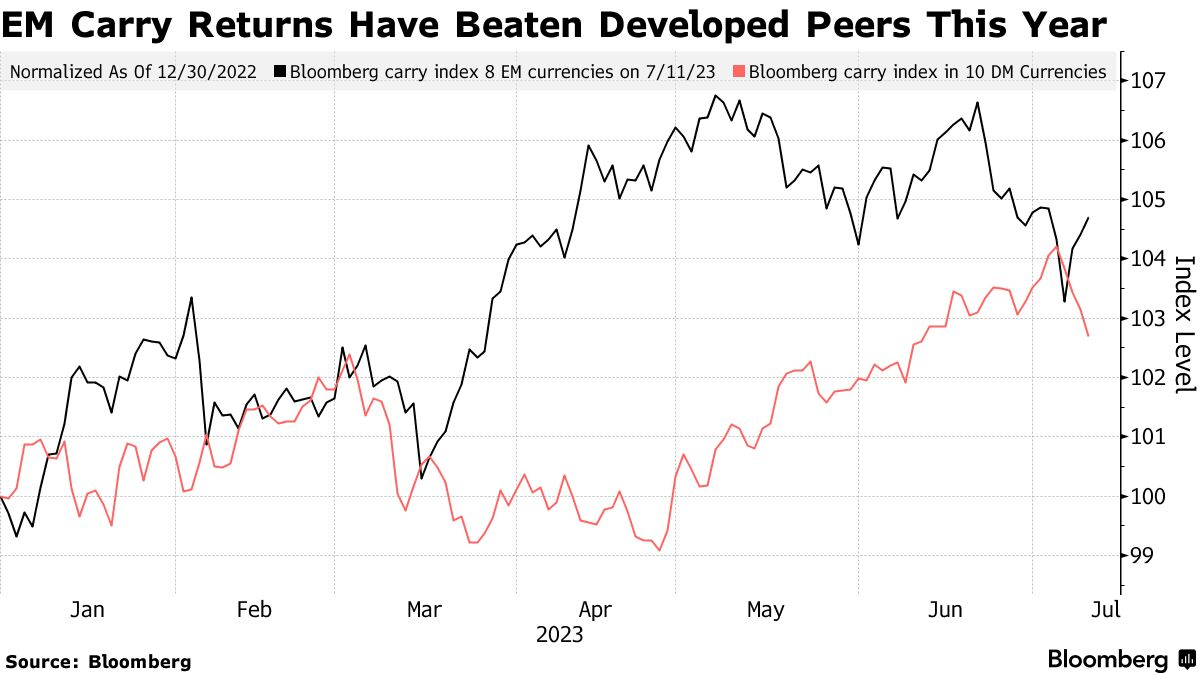

Các trader đang ngày càng lo lắng trước khả năng chiến lược giao dịch số một của năm 2023 không còn hiệu quả.

Từ nguy cơ thay đổi chính sách của Ngân hàng trung ương Nhật Bản có thể khiến JPY, một đồng tiền cấp vốn carry phổ biến, bị định giá lại, đến tín hiệu trên thị trường trái phiếu rằng Fed sẽ đẩy nền kinh tế Mỹ vào suy thoái, giới đầu tư đang ngày càng lo ngại rằng môi trường FX biến động thấp đang đến hồi kết. Biến động mạnh là mối nguy rất lớn cho chiến lược vay các đồng tiền lãi suất thấp và đầu tư vào các đồng có lãi suất cao hơn, thường là của các thị trường mới nổi.

Các chiến lược gia từ Deutsche Bank và DBS đang cân nhắc những rủi ro có thể làm đảo lộn một giao dịch có hiệu suất trung bình 5% trong nửa đầu năm, nhưng tùy vào cặp tiền có thể lên đến 40%.

Đối với chiến lược gia Chang Wei Liang của DBS, câu chuyện lạm phát chuyển hướng là một trong những rủi ro như vậy, vì nó khiến biến động gia tăng.

“Fed gần như đã hoàn tất việc tăng lãi suất khi áp lực lạm phát giảm bớt, trong khi ở Nhật Bản, lạm phát đang có dấu hiệu hồi phục và có thể khiến BoJ điều chỉnh chính sách. Chiến lược carry trader như long USDJPY có thể đổ vỡ nếu chính sách thay đổi.”

Việc JPY tăng đột biến trong tuần này có liên quan đến hoạt động chốt lời và phòng hộ rủi ro trước khả năng BOJ sẽ điều chỉnh chính sách trong tháng này khi áp lực lạm phát ngày càng tăng. Đồng yên tăng ngày thứ bảy liên tiếp vào thứ Sáu.

Chiến lược gia Brad Bechtel của Jefferies đã viết: “Kết hợp với biến động gia tăng trong thị trường trái phiếu và khẩu vị rủi ro suy yếu, giao dịch chênh lệch lãi suất đang dần biến mất”.

Chuyển sang cổ phiếu

DBS không đơn độc trong việc tìm ra yếu tố kích hoạt. Deutsche Bank cho rằng việc chỉ số VIX tăng đột biến sẽ là một trong những xúc tác khiến carry trade thoái trào. Điều đó có thể xảy ra nếu thị trường chứng khoán hạ kỳ vọng vào khả năng hạ cánh mềm.

Theo chiến lược gia Rohini Grover của Deutsche, “tăng trưởng kinh tế chậm lại được phản ánh bởi PMI Hoa Kỳ suy yếu sẽ khuếch đại biến động FX. Tuy nhiên, mức biến động cổ phiếu thấp đang bù đắp cho tình hình, kiềm chế sự biến động của FX.”

Mahjabeen Zaman, trưởng bộ phận nghiên cứu FX tại ANZ, lo lắng về sự chậm lại trong hoạt động kinh tế ảnh hưởng đến USDJPY. Điều đó có thể xảy ra nếu chính sách tiền tệ nới lỏng trở lại với Mỹ, thu hẹp chênh lệch lãi suất giữa Mỹ và Nhật Bản vốn đã đè nặng lên đồng Yên trong chu kỳ này.

Bà cho biết trong một cuộc phỏng vấn trong tháng này: “Các vị thế long USD/JPY, một trong những giao dịch cary nổi bật nhất, có thể bị quét rất mạnh một khi chênh lệch tỷ giá không còn là trọng tâm nữa”.

Tốc độ tăng trưởng thậm chí không cần phải chậm lại để carry trade gặp khó. Alvaro Vivanco, trưởng bộ phận chiến lược vĩ mô thị trường mới nổi và ESG tại Natwest, đã chuyển quan điểm của mình về carry trade thị trường mới nổi sang quan điểm trung lập hơn về trước sức mạnh của thị trường việc làm Hoa Kỳ và tác động lên áp lực giá cả.

“Nói một cách đơn giản, do lạm phát ở thị trường mới nổi được kiểm soát tốt hơn nhiều, chúng tôi nghĩ rằng chênh lệch lãi suất đã đạt đỉnh ở hầu hết các đồng high beta. Điều này có thể đảo ngược động lực tích cực với các đồng thị trường mới nổi.”

Tìm nơi trú ẩn

Tất nhiên, không phải tất cả mọi người đều kỳ vọng rằng carry trade đang thoái trào. Đầu tiên, các nhà quản lý tiền tệ hàng đầu đang bearish với USD, sau khi đồng tiền duy trì sức mạnh từ đầu năm nay.

Theo Esther Law, quản lý đầu tư trái phiếu thị trường mới nổi tại Amundi, trong khi kỹ thuật đang kém hấp dẫn hơn, đồng tiền của các quốc gia có dự trữ, cán cân thanh toán ổn định và ngân hàng trung ương tốt vẫn hấp dẫn.

Law cho biết: “Đồng peso của Mexico là đồng tiền mà tôi nghĩ có thể chịu được sự thoái trào của carry trade. Các quốc gia với ngân hàng trung ương có thể hỗ trợ tiền tệ cũng sẽ đứng vững, như Ấn Độ.”

Carlos de Sousa, quản lý danh mục trái phiếu thị trường mới nổi tại Vontobel Asset Management, cho biết: Đồng peso Colombia, đồng real của Brazil và đồng rand Nam Phi có cơ địa tốt nhờ vào định giá, nhưng tình hình sẽ không suôn sẻ trước phân kỳ chính sách giữa các thị trường phát triển và mới nổi.”

Ông Law cho biết trong một cuộc phỏng vấn vào tuần trước rằng về mặt địa lý, châu Á nhiều khả năng là nơi trú ẩn tốt nhất.

“Tôi cho rằng thị trường châu Á sẽ ít bị ảnh hưởng hơn Mỹ Latinh và châu u vào thời điểm carry trade thoái trào vì vị thế tập trung rất nhiều tại các đồng Mỹ Latinh.”

Bloomberg