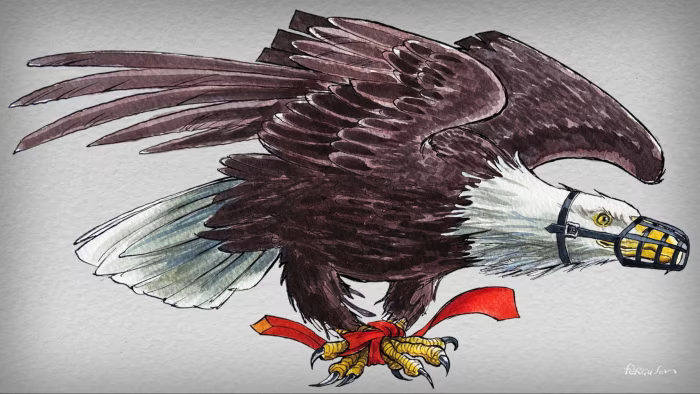

Moody’s đã giáng một đòn bất ngờ vào Trump

Nguyễn Tuấn Đạt

Junior Analyst

Lần đầu tiên sau hơn một thế kỷ, Mỹ không còn xếp hạng tín dụng AAA nào từ bất kỳ tổ chức lớn nào. Việc Moody’s hạ xếp hạng Mỹ xuống Aa1 vào tuần trước đã tước bỏ xếp hạng Triple-A cuối cùng của quốc gia này.

Sau đợt hạ xếp hạng lịch sử của S&P Global Ratings vào năm 2011 và Fitch cắt giảm tương tự vào năm 2023, quyết định của Moody’s đưa ra một phán quyết không mấy dễ chịu về tài chính Mỹ — và nó đổ lỗi trực tiếp lên Tổng thống Trump.

Mỗi đợt hạ xếp hạng của "ba ông lớn" đều xuất phát từ cùng một vấn đề cơ bản: quản lý tài khóa yếu kém kéo dài do tê liệt chính trị. Việc S&P hạ xếp hạng vào năm 2011 xảy ra sau cuộc tranh cãi gay gắt về trần nợ và một kế hoạch cắt giảm thâm hụt mà họ cho là không đủ, giữa lúc phân cực chính trị gay gắt và thiếu giải pháp đáng tin cậy.

Hành động của Fitch vào năm 2023 đã cảnh báo về sự suy giảm đều đặn trong quản trị Mỹ và tình trạng đe dọa chạm trần nợ tái diễn hàng năm. Moody’s giờ đây bổ sung thêm cảnh báo rằng bất chấp một thập kỷ nợ tăng và thâm hụt kéo dài, Washington có khả năng linh hoạt ngân sách hạn chế. Chi tiêu cho các khoản trợ cấp đang leo thang, doanh thu thuế tụt hậu, và không đảng nào sẵn sàng thỏa hiệp. Thông điệp của các tổ chức này rất rõ ràng: sự bế tắc lưỡng đảng và sự bất ổn chính sách của Mỹ mang lại những hậu quả tài chính nghiêm trọng.

Các đợt hạ xếp hạng trước đây đã không làm nhà đầu tư sợ hãi — vào năm 2011, trái phiếu Kho bạc Mỹ nghịch lý thay lại tăng giá sau khi S&P cắt giảm, và động thái của Fitch năm 2023 có ít tác động lâu dài đến lợi suất trái phiếu Mỹ.

Lần này, chúng ta đã chứng kiến lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 30 năm tăng vọt lên trên 5 phần trăm, vượt qua đỉnh gần nhất đạt được trong các biến động sau thông báo tăng thuế quan đầy nghi vấn của Trump vào "ngày giải phóng".

Cả ba tổ chức hiện đang gán triển vọng ổn định cho Mỹ, báo hiệu không có thêm đợt hạ xếp hạng nào trong tương lai gần nhất. Nhưng Moody’s đã cảnh báo rằng nếu các chỉ số nợ hoặc quản trị tiếp tục xấu đi, một đợt cắt giảm xếp hạng khác là có thể xảy ra. Nói tóm lại, Nhà Trắng có trách nhiệm ngăn chặn sự sụt giảm mạnh hơn về khả năng tín dụng.

Về mặt chính trị, phán quyết của Moody’s đã làm tăng cường cuộc đấu tố ở Washington. Đảng Dân chủ tuyên bố nó xác nhận những cảnh báo của họ về chính sách tài khóa của Trump — Lãnh đạo Dân chủ Thượng viện Chuck Schumer gọi đó là một "hồi chuông cảnh tỉnh" để ngăn chặn "chương trình giảm thuế gây thâm hụt ngân sách" của Đảng Cộng hòa. Đảng Cộng hòa phản bác rằng chi tiêu quá mức — chứ không phải cắt giảm thuế — mới là thủ phạm thực sự, và một số bác bỏ việc hạ xếp hạng là phản ứng thái quá của các tổ chức xếp hạng.

Đây là một màn tái hiện lại các cuộc đối đầu trong quá khứ. Sau đợt cắt giảm của S&P năm 2011, mỗi bên chính trị đều chỉ trích lẫn nhau. Chính quyền Obama cũng đã kiện S&P vào năm 2013 về những sai sót của họ trong cuộc khủng hoảng tài chính, dẫn đến khoản thanh toán 1.5 tỷ USD của tổ chức tín dụng này để dàn xếp các vụ kiện. Và sau khi Fitch hạ xếp hạng vào năm 2023, các quan chức của Biden đã chỉ trích động thái này là "tùy tiện".

Sự thật khó chịu là cả hai đảng đều góp phần vào khoản nợ ngày càng tăng của Mỹ, nhưng không ai ủng hộ một giải pháp lâu dài. “Trong hơn một thập kỷ qua, nợ liên bang Mỹ đã tăng mạnh do thâm hụt ngân sách liên tục,” Moody’s cho biết trong đợt hạ xếp hạng của mình “Trong thời gian đó, chi tiêu liên bang đã tăng trong khi cắt giảm thuế đã làm giảm doanh thu chính phủ. Khi thâm hụt và nợ tăng lên, và lãi suất đã tăng, các khoản thanh toán lãi cho nợ chính phủ đã tăng đáng kể.”

Sự rối loạn cấu trúc khiến cải cách tài khóa nghiêm túc hầu như không thể thực hiện được. Sự rối loạn vẫn tồn tại. Nếu không có một thỏa thuận lớn lưỡng đảng về chi tiêu và doanh thu, quỹ đạo tài khóa của quốc gia sẽ xấu đi, bất kể ai đứng đầu Nhà Trắng.

Một lý do lớn khiến việc vay nợ của Mỹ không bị trừng phạt là vai trò vô song của đồng USD như là đồng tiền dự trữ của thế giới. Nhưng tỷ lệ dự trữ quốc tế được giữ bằng USD đã giảm từ gần 80 phần trăm vào những năm 1970 xuống dưới 60 phần trăm. Moody’s thừa nhận rằng sự thống trị của USD như một tài sản dự trữ mang lại cho Mỹ sự linh hoạt tài chính phi thường.

Ngay cả sau các đợt hạ xếp hạng trước đây, các nhà đầu tư toàn cầu vẫn tiếp tục mua nợ của Mỹ, tìm kiếm sự an toàn của nó, nhấn mạnh rằng vẫn không có giải pháp thay thế đáng kể nào cho chiều sâu và tính thanh khoản của trái phiếu Kho bạc Mỹ. Nhưng sự bảo vệ đó không phải là không thể xuyên thủng hay vĩnh cửu. Mỗi lần cảnh báo về trần nợ và mỗi cảnh báo tín dụng đều làm xói mòn niềm tin vào sự quản lý của Mỹ.

Mất xếp hạng AAA trên diện rộng là một đòn giáng mang tính biểu tượng vào uy tín của Mỹ. Điều này nên thúc đẩy Washington sắp xếp lại ngôi nhà tài khóa của mình trước khi niềm tin vào đồng USD — và tính đặc biệt tài chính của quốc gia — thực sự bị xói mòn.

Financial Times