Điều gì thực sự đang ngăn cản sự tỏa sáng của vàng?

Tú Đỗ

Senior Economic Analyst

Giá vàng vẫn đang ngụp lặn kể từ đầu năm 2021 đến nay bất chấp sự ủng hộ của các yếu tố cơ bản

Từ xu hướng tăng vọt của lạm phát, lợi suất thực giảm tới lượng tiền khổng lồ được in thêm, tất cả dường như đều là điều kiện thuận lợi để vàng tăng giá. Tuy vậy, kim loại này vẫn đang có diễn biến khá thất vọng kể từ đầu năm 2021 đến nay. Vậy điều gì thực sự đang xảy ra đối với vàng?

Tài sản phòng hộ lạm phát

Một trong những lý do chính khiến mọi người nắm giữ vàng, đặc biệt là vàng vật chất, là bởi khả năng phòng hộ của nó trước lạm phát. Tuy nhiên, liệu rằng vai trò này hiện có còn đúng hay không?

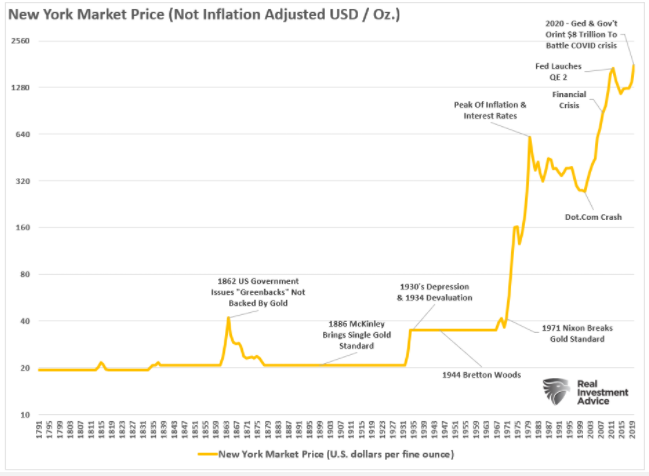

Biểu đồ dưới đây biểu thị lịch sử giá vàng chưa điều chỉnh bởi lạm phát.

Như chúng ta có thể thấy, giá vàng về cơ bản khá ổn định cho tới khi Tổng thống Nixon tuyên bố chấm dứt chế độ bản vị vàng tại nước Mỹ. Tuy vậy, câu hỏi đặt ra ở đây đó là vàng liệu vẫn đang, hay ít nhất đã từng, là một công cụ phòng hộ lạm phát hữu hiệu?

Câu trả lời sẽ là vừa "có" và "không".

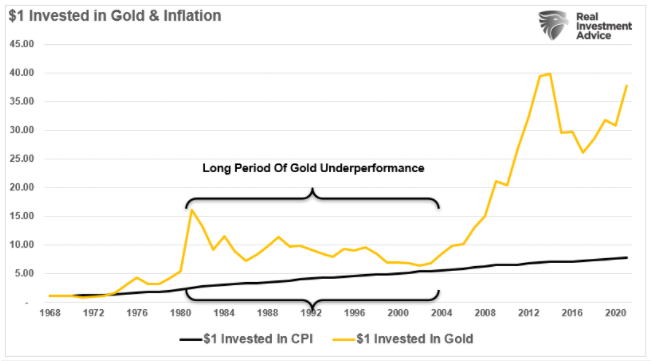

Biểu đồ trên so sánh lợi suất nếu đầu tư 1 USD vào vàng hay lạm phát kể từ năm 1968 tới nay. Nhìn qua chúng ta có thể dễ dàng thấy tỷ suất lợi nhuận của vàng là vượt trội so với lạm phát. Tuy nhiên, điều này sẽ chỉ đúng nếu bạn mua vàng vào thời điểm trước năm 1980, giai đoạn 2002 đến 2013 hay vào năm 2007. Còn ở các thời điểm còn lại, lợi suất của vàng sẽ thấp hơn so với lạm phát.

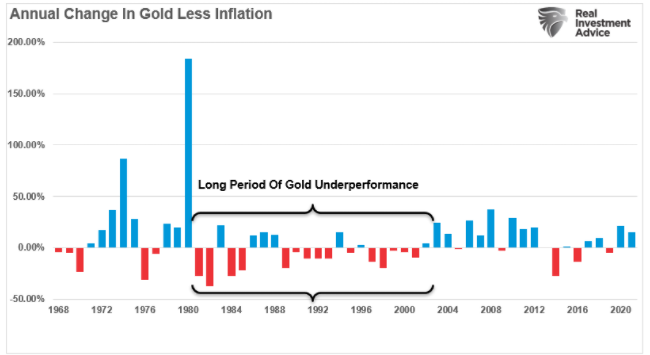

Biểu đồ dưới đây so sánh rõ hơn giữa tốc độ thay đổi của giá vàng so với lạm phát.

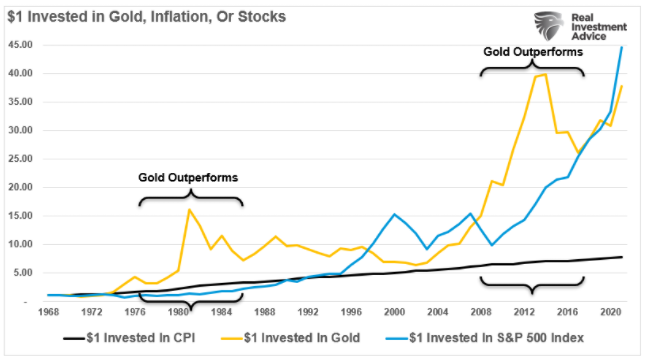

Đối với mỗi khoản đầu tư luôn có "chi phí cơ hội". Sẽ không có gì sai đối với việc nắm giữ vàng trong danh mục đầu tư của bạn, trừ khi các loại tài sản khác lại có mức tỷ suất lợi nhuận cao hơn. Biểu đồ dưới đây so sánh tỷ suất lợi nhuận của giá vàng so với chỉ số S&P 500.

Hiện tại, với việc Fed đang bơm 120 tỷ USD mỗi tháng ra nền kinh tế, thị trường chứng khoán đang mang tới mức tỷ suất lợi nhuận cao hơn so với việc nắm giữ vàng. Điều này lý giải tại sao các nhà đầu tư ưu tiên nắm giữ cổ phiếu hơn so với vàng. Chắc chắn rằng xu hướng này cuối cùng cũng sẽ thay đổi, tuy nhiên câu hỏi đặt ra đó là sẽ có bao nhiêu chi phí cơ hội bị đánh mất trong quá trình này.

Mối tương quan giữa giá vàng và động thái của Fed

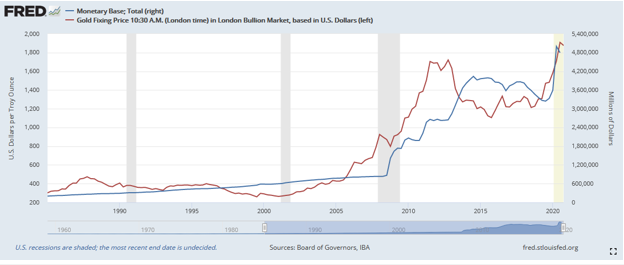

Biểu đồ dưới đây cho thấy diễn biến của giá vàng có xu hướng tương đồng với sự thay đổi của lượng tiền cơ sở của Mỹ.

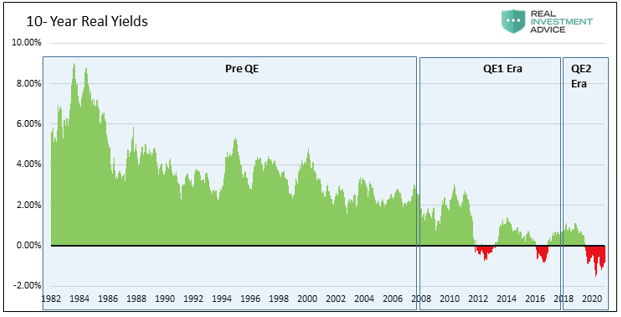

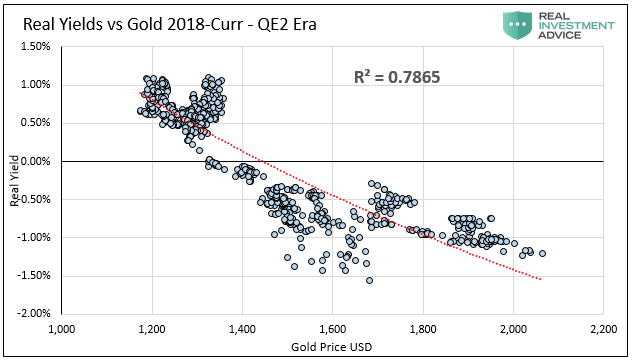

Biểu đồ dưới đây thậm chí còn thuyết phục hơn khi cho thấy giá vàng tương quan chặt chẽ hơn với lợi suất thực khi biến số này giảm xuống.

Diễn biến của lợi suất thực 10 năm

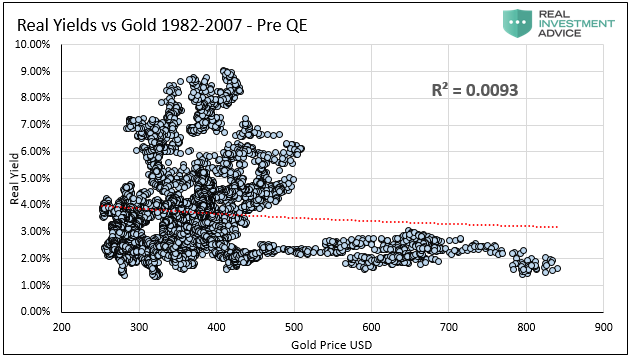

Trong giai đoạn 1982-2007, lợi suất thực trung bình ở mức +3.73%. Giá trị R2 chỉ ở mức 0.0093 và cho thấy không có tương quan.

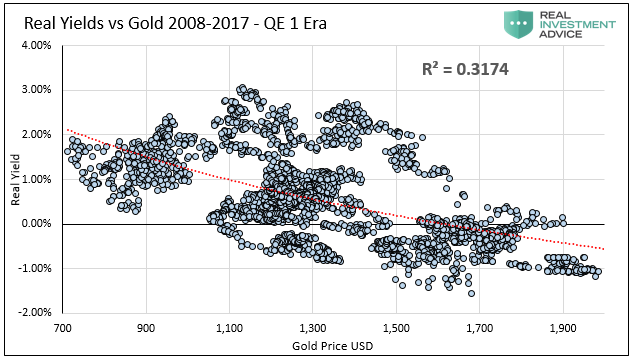

Giai đoạn tiếp theo 2008-2017, lợi suất thực trung bình ở mức 0.77%. R2 ở mức 0.3174 cho thấy mức độ tương quan trung bình.

Trong giai đoạn 2018 đến nay, lợi suất thực trung bình ở mức 0%. R2 ở mức 0.7865 và cho thấy mức độ tương quan cao với giá vàng.

Vàng - tài sản phòng hộ cho sự sợ hãi

Các nhà đầu tư thường mua các tài sản thực khi sự sợ hãi gia tăng tới từ quy mô nợ, lạm phát, đồng USD mất giá, suy thoái...

Hãy cùng quay lại câu hỏi đặt ra ở đầu bài viết: Điều gì đang xảy ra đối với vàng? Câu trả lời đó là không gì cả trừ việc thiếu đi sự sợ hãi đối với các nhà đầu tư để hướng tới các tài sản trú ẩn an toàn.

Mỗi nhà đầu tư sẽ phải trả lời cho câu hỏi tại sao họ cần nắm giữ vàng. Do việc đặt cược vào xu hướng tăng giá hay do tâm lý sợ hãi?

Nếu là lý do đầu tiên, sẽ không có gì sai nếu nắm giữ vàng. Giá vàng sẽ biến động đơn thuần như các hàng hóa khác.

Còn nếu vì lý do thứ 2, sẽ có một số vấn đề ở đây. Do vàng hiện không còn vai trò trao đổi thay thế cho tiền, sự đứt gãy của vai trò phòng hộ lạm phát vẫn sẽ còn đó. Vàng giờ đây chủ yếu được nắm giữ do sự lo ngại của các nhà đầu tư đối với các vấn đề khác như sự mất giá của đồng USD hay khủng hoảng kinh tế và viễn cảnh này có lẽ sẽ chưa thể xảy ra trong tương lai gần.

Miễn là Fed vẫn tiếp tục chính sách điều hành nới lỏng khiến giá tải sản tăng cao và buộc các nhà đầu tư phải nhận thêm rủi ro, tỷ suất lợi nhuận của vàng vẫn sẽ chịu sức ép. Mặc dù điều này chắc chắn sẽ thay đổi, tuy nhiên không ai biết chắc được thời điểm xảy ra. Câu hỏi đối với các nhà đầu tư không phải là có nên nắm giữ vàng hay không mà sẽ là khi nào.

Investing