Chương trình kiểm soát đường cong lợi suất là gì và có ảnh hưởng gì với thị trường tài chính toàn cầu?

Đức Nguyễn

FX Strategist

Ngân hàng trung ương Nhật Bản đã nới lỏng chính sách kiểm soát đường cong lợi suất (YCC), một trụ cột trong nỗ lực của ngân hàng trung ương nhằm hạn chế chi phí đi vay và kích thích nền kinh tế.

Hành động với ngôn từ mơ hồ đã rung chuyển thị trường - ngay cả sau khi những tin đồn về một động thái như vậy đã làm náo động các đội trader cuối phiên New York. Lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm đã tăng lên mức cao nhất kể từ năm 2014, còn JPY biến động mạnh các nhà đầu tư suy đoán liệu sự điều chỉnh này có phải là điềm báo trước cho những thay đổi lớn lao hơn trong chính sách tiền tệ cực kỳ nới lỏng của Nhật Bản hay không.

Sự biến động như vậy phản ánh thách thức mà Thống đốc BOJ Kazuo Ueda phải đối mặt, với nhiệm vụ loại bỏ dần chính sách này mà không gây ra bất ổn thị trường. Rủi ro rất cao, với ý nghĩa quan trọng đối với dòng vốn toàn cầu. Các nhà đầu tư Nhật Bản là những người nắm giữ nhiều trái phiếu chính phủ Hoa Kỳ nhất và sở hữu một lượng lớn trái phiếu châu u.

Đây là YCC cách hoạt động và cách nó thay đổi.

1. Đường cong lợi suất là gì và YCC hoạt động như thế nào?

Lợi suất trái phiếu cho biết tỷ suất lợi nhuận mà nhà đầu tư mong muốn nhận được đối với chứng khoán nợ. Chênh lệch lợi suất giữa các tài sản nợ có cùng chất lượng nhưng khác kỳ hạn được gọi là đường cong lợi suất. Thông thường, với kỳ hạn càng dài các nhà đầu tư yêu cầu lợi nhuận cao hơn (phần bù kỳ hạn), do sự không chắc chắn lớn hơn trong tương lai xa hơn. Do đó, đường cong lợi suất thường dốc lên.

YCC được triển khai vào năm 2016 sau nhiều năm BOJ mua nhiều trái phiếu dưới hình thức nới lỏng định lượng. BOJ muốn giữ lãi suất ngắn hạn và trung hạn ở mức thấp trong khi cho phép lãi suất dài hạn tăng cao hơn. Mục tiêu là để khuyến khích người tiêu dùng chi tiêu và tránh rủi ro giảm phát, mà không làm giảm lợi nhuận cho các tổ chức tài chính bao gồm cả các công ty bảo hiểm nhân thọ.

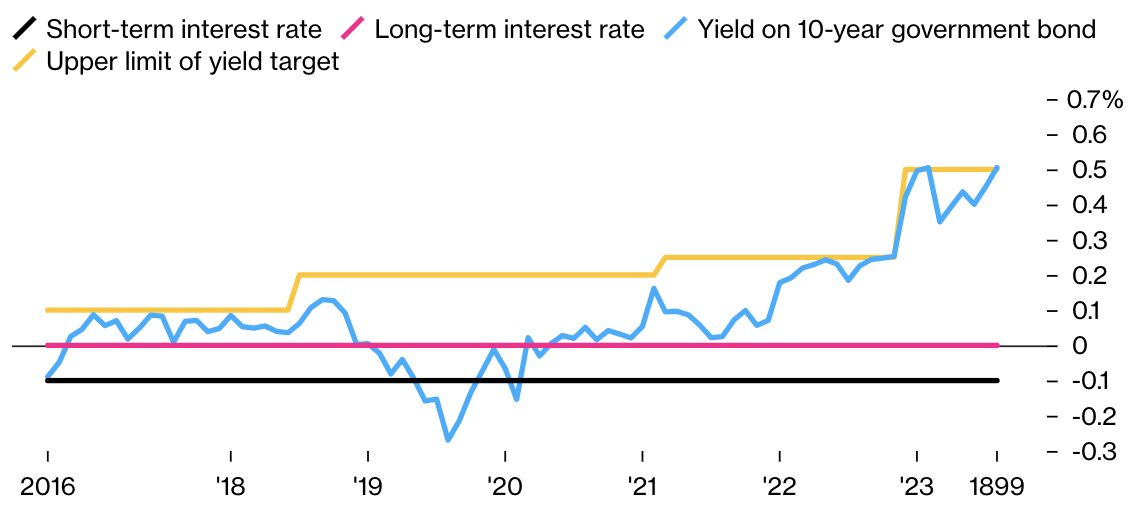

Mục tiêu lợi suất trái phiếu chính phủ kỳ hạn 10 năm được đặt ở mức 0%, trong khi lãi suất ngắn hạn được đặt ở mức -0.1%. Ban đầu, không có biên độ giao dịch rõ ràng, dù theo thời gian, thị trường hiểu rằng BoJ đã cho phép biên độ khoảng 0.1%. Vào năm 2018, BOJ đã mở rộng biên độ, cho phép lợi suất 10 năm tăng lên tối đa 0.2%. Dù thị trường hiểu là 0.2%, BOJ đã nói rõ biên độ này là 0.25% vào năm 2021. Tháng 12 năm ngoái, BOJ tiếp tục điều chỉnh, cho phép lợi suất 10 năm tăng lên 0.5%.

2. BOJ đã làm gì hôm nay?

Thay vì công bố một biên độ mới, BOJ cho biết họ sẽ kiểm soát lợi suất 10 năm một cách “linh hoạt”. Họ coi 0.5% là tham chiếu, trong lúc sử dụng việc mua trái phiếu để định hướng lợi suất. Ngân hàng trung ương cũng sẽ chào mua trái phiếu 10 năm ở mức 1% hàng ngày, về cơ bản nâng trần lợi suất lên 1% Bằng cách giữ nguyên mục tiêu 0.5%, BOJ dường như đang cố gắng kiềm chế suy đoán về việc thắt chặt chính sách trong thời gian tới.

3. Tại sao phải chỉnh biên độ?

Chương trình kích thích tiền tệ của BOJ, do người tiền nhiệm của ông Ueda, cựu thống đốc Haruhiko Kuroda, đã biến ngân hàng này thành bên nắm giữ cổ phiếu và chủ nợ lớn nhất Nhật Bản. Tuy nhiên, họ lại thất bại trong việc thúc đẩy nền kinh tế lớn thứ ba thế giới một cách bền vững. YCC cũng làm suy yếu giá trị của đồng JPY, đẩy chi phí nhập khẩu và giá tiêu dùng lên cao. Hơn nữa, đã có những dấu hiệu cho thấy thị trường trái phiếu Nhật Bản, thị trường nợ lớn thứ hai thế giới, không còn hoạt động như bình thường. Với hơn một nửa số trái phiếu chính phủ hiện là tài sản của ngân hàng trung ương, thanh khoản thị trường đã giảm đáng kể.

4. Đây có phải là sự kết thúc của kỷ nguyên tiền rẻ tại Nhật Bản?

BOJ có thể sẽ nói là không. Ông Kuroda, khi thông báo về lần điều chỉnh trước đó vào tháng 12, đã phủ nhận đây là tiền thân của chính sách thắt chặt hơn, nói rằng động thái này nhằm tăng cường tính bền vững của việc nới lỏng tiền tệ. Nhưng nhiều nhà kinh tế giải thích động thái này là đặt nền móng sơ bộ cho việc thoát khỏi một thập kỷ chính sách kích thích bất thường.

5. Quyết định tác động ra sao đến toàn cầu?

BOJ là ngân hàng lớn cuối cùng còn giữ lãi suất thấp và các nhà đầu tư Nhật Bản đã chi hơn 3 nghìn tỷ USD ra nước ngoài để tìm kiếm lợi suất cao hơn. Các nhà kinh tế cảnh báo rằng ngay cả một sự thay đổi nhỏ của việc bình thường hóa chính sách cũng có thể khiến tiền từ Nhật Bản hồi hương.

Trong khi JPY biến động mạnh, suy đoán về thay đổi quan trọng hơn, như từ bỏ YCC có thể sẽ hỗ trợ đồng Yên và giáng một đòn mạnh vào các thị trường trái phiếu mà các nhà đầu tư Nhật Bản nắm giữ đáng kể. Có thể kể đến 1 số như Úc (lợi suất tăng 20 điểm cơ bản), Pháp và Mỹ.

6. Nhược điểm của việc điều chỉnh này là gì?

BOJ muốn tránh suy đoán về việc tăng lãi suất. Vẫn chưa chắc ông Ueda sẽ thành công như thế nào trong việc nới lỏng kiểm soát lợi suất mà không gây ra biến động lớn trên thị trường. Quyết định thứ Sáu cũng có thể đặt ra câu hỏi về tín nhiệm của ông.

Cách BOJ truyền tải thông điệp cũng có thể khiến thông điệp của họ khó hiểu hơn. Biến động của đồng Yên sau thông báo phản ánh điều này.

Bloomberg