Chiến tranh thương mại của Trump: Mồi lửa cho một cuộc suy thoái toàn cầu?

Trà Giang

Junior Editor

Chưa đầy 48 giờ sau khi Tổng thống Mỹ Donald Trump kích hoạt làn sóng thuế quan, thị trường tài chính toàn cầu đã lập tức rung chuyển.

Ngày 3/4, chỉ số Russell 3000 – đại diện cho gần như toàn bộ thị trường chứng khoán Mỹ – sụt 5%, và tiếp tục lao dốc 6% vào ngày hôm sau khi Trung Quốc đáp trả bằng mức thuế lên tới 34% đối với tất cả hàng hóa nhập khẩu từ Mỹ. Đòn ăn miếng trả miếng này không chỉ khiến các sàn chứng khoán đỏ lửa, mà còn lan rộng ra nhiều phân khúc tài sản, từ hàng hóa cơ bản đến tiền tệ và trái phiếu, gợi mở viễn cảnh ảm đạm về một cuộc suy thoái toàn cầu đang đến gần.

Tâm lý nhà đầu tư thể hiện rõ rệt qua diễn biến thị trường: giá vàng và đồng USD – thường là nơi trú ẩn an toàn trong khủng hoảng – lại giảm, phản ánh sự rối loạn trong phản ứng đầu tư. Trong khi đó, giá dầu Brent đã trượt từ 75 USD xuống còn 66 USD/thùng chỉ trong vài phiên, đồng thời giá đồng cũng chịu áp lực bán mạnh. Nhóm cổ phiếu ngành ngân hàng – nhóm tài sản nhạy cảm nhất với chu kỳ kinh tế – bị bán tháo trên diện rộng. Đặc biệt, các ngân hàng đầu tư nhỏ chuyên về thương vụ mua bán sáp nhập như Klarna, Medline và Stubhub đã phải trì hoãn kế hoạch IPO vì điều kiện thị trường quá bất ổn. Chỉ số VIX – thước đo biến động của Phố Wall – tăng vọt, trong khi JPMorgan Chase nâng xác suất xảy ra suy thoái toàn cầu trong năm nay lên 60%.

Thị trường chứng khoán toàn cầu phân hóa sâu sắc

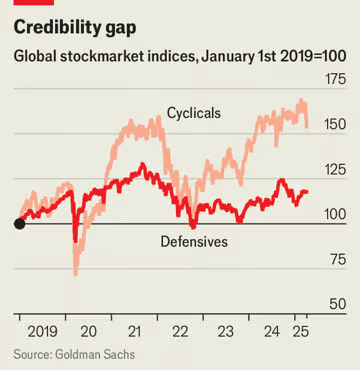

Một tín hiệu đáng chú ý khác đến từ sự phân hóa rõ rệt giữa cổ phiếu nhóm ngành mang tính chất phòng thủ và theo chu kỳ. Trong bối cảnh bất ổn, nhà đầu tư chuyển dòng tiền sang các mã phòng thủ như hàng tiêu dùng thiết yếu và tiện ích – những lĩnh vực ít bị ảnh hưởng bởi suy thoái – và rút khỏi các cổ phiếu nhạy cảm với chu kỳ như hàng không và ô tô. Trong tuần qua, hiệu suất cổ phiếu chu kỳ toàn cầu đã kém nhóm phòng thủ tới 8 điểm phần trăm – mức chênh lệch lớn nhất kể từ đợt phong tỏa COVID-19 năm 2020. Đây là dấu hiệu rõ ràng cho thấy nhà đầu tư đang định giá một cuộc suy thoái toàn cầu ở mức độ nhẹ đến trung bình.

Dù Mỹ chịu tác động nặng nề nhất về mặt định lượng, thị trường toàn cầu cũng không tránh khỏi làn sóng bán tháo. Chỉ số MSCI World – đại diện cho 85% vốn hóa của 23 thị trường phát triển – cũng ghi nhận mức giảm tương đương với các chỉ số chính tại Mỹ. Đáng lưu ý, mức hạ dự báo lợi nhuận doanh nghiệp năm 2025 tại Mỹ (-1.5%) hoàn toàn tương đồng với châu Âu, phản ánh thực tế rằng các biện pháp thuế quan của Mỹ không chỉ tự gây tổn thương mà còn làm suy yếu hệ sinh thái kinh tế toàn cầu – điều đã được khẳng định trong nhiều nghiên cứu học thuật từ trước khi ông Trump nhậm chức.

Dữ liệu PMI tổng hợp toàn cầu trong tháng 3 cho thấy một sự cải thiện nhẹ so với tháng 2, đặc biệt là ở lĩnh vực dịch vụ – khu vực chưa bị ảnh hưởng trực tiếp bởi các đòn thuế. Chỉ số hoạt động kinh tế hiện tại của Goldman Sachs – tổng hợp từ các chỉ số tần suất cao – cho thấy tăng trưởng toàn cầu chỉ thấp hơn tiềm năng một chút. Tỷ lệ thất nghiệp tại các quốc gia OECD vẫn đang được duy trì dưới ngưỡng 5%, cho thấy nền tảng vĩ mô toàn cầu vẫn tương đối vững.

Với Mỹ, nền kinh tế bước vào cuộc chiến thuế quan trong trạng thái sung sức hiếm có. Ngày 4/4, báo cáo việc làm cho thấy nước này tạo thêm 228,000 việc làm trong tháng trước, vượt xa kỳ vọng. Dữ liệu thời gian thực từ Fed Dallas cho thấy tăng trưởng hàng năm ở mức trên 2%, còn chỉ số của Goldman Sachs cho thấy Mỹ đang dẫn đầu so với các nền kinh tế phát triển khác. Dù ông Trump có thể đã kích hoạt một sai lầm chính sách lớn bậc nhất trong lịch sử hiện đại, ông cũng đồng thời thừa hưởng một nền kinh tế đang trong giai đoạn thịnh vượng nhất kể từ sau đại dịch.

Vấn đề đặt ra bây giờ không còn là liệu thiệt hại có xảy ra hay không, mà là nền kinh tế toàn cầu – đặc biệt là Mỹ – sẽ chịu đựng được cú sốc chính sách này trong bao lâu. Cơn bão thương mại này, nếu kéo dài, có thể thổi bay phần lớn thành quả kinh tế tích lũy trong suốt nửa thập kỷ qua. Và với mức độ lan tỏa của các biện pháp trả đũa, thế giới có lẽ đang tiến gần hơn bao giờ hết đến một cuộc tái cấu trúc hệ thống thương mại toàn cầu – với cái giá không hề rẻ.

The Economist