Tuần giao dịch ấn tượng nhất của Dollar Mỹ nói lên điều gì?

Đạt Nguyễn

Currency Analyst

Việc đồng Dollar Mỹ hồi phục trở lại trong thời gian gần đây, sau một mùa hè đầy ăp những dự đoán về sự sụp đổ của nó, hiện đang là tâm điểm và là lời giải thích tại sao USD vẫn là đồng tiền trú ẩn cuối cùng.

Sau những chính sách mang thiên hướng ‘dìm’ đồng bạc xanh từ Fed, một số nhà đầu tư đang mua vào trở lại USD, dẫn đến việc các vị thế bán trên thị trường giảm mạnh. Tính thanh khoản, lợi thế về lợi suất và việc thiếu các hình thức đầu tư khác đã khiến nhu cầu đầu tư vào USD quay trở lại ngay cả khi Hoa Kỳ mới đang bắt đầu xử lý đại dịch COVID-19 ở một số bang.

Mức giảm của DXY đã vượt 10% kể từ mức đỉnh hồi tháng 3 xuống mức đáy thấp nhất năm nay trong tháng 9 vừa qua, và các quỹ đầu cơ lần đầu tiên nghiêng hẳn sang hướng ‘Bearish’ đối với USD kể từ tháng 5 năm 2018. Tuy nhiên, DXY đã tăng hơn 1.54% trong tuần này, mức tăng lớn nhất trong 1 tuần giao dịch kể từ tháng 4 tới nay. Các chỉ báo kỹ thuật cũng đang ủng hộ chiều hướng tăng của Dollar Mỹ.

Chia sẻ từ Thomas J. Hayes, Chủ tịch của quỹ đầu cơ Great Hill Capital LLC ở New York cho biết: “Đồng Dollar Mỹ là lựa chọn đầu tư trú ẩn an toàn cho đến khi chúng ta có thêm thông tin mới về vaccine, kết quả kinh doanh, bầu cử và gói kích thích kinh tế. Cho tới lúc đó, đồng Dollar Mỹ có thể tạo đáy ngắn hạn.”

Tuy nhiên, lịch sử cảnh báo đà tăng của USD trong tương lai vẫn đang là một câu hỏi đầy tranh cãi. Đồng bạc xanh cũng tăng giá trong tháng 6 nhưng nhanh chóng xóa sạch mức tăng khi lo ngại về triển vọng kinh tế toàn cầu suy giảm.

Theo Quentin Fitzsimmons, giám đốc quản lý quỹ tại T. Rowe Price, cho biết chính sách chiến lược duy trì lãi suất ở mức thấp trong thời gian dài của Fed đang có khả năng “gây áp lực lên đồng Dollar”.

Dưới đây là 3 lợi thế của đồng Dollar trong việc duy trì vị thế là tiền tệ trú ẩn mạnh nhất:

Lợi suất

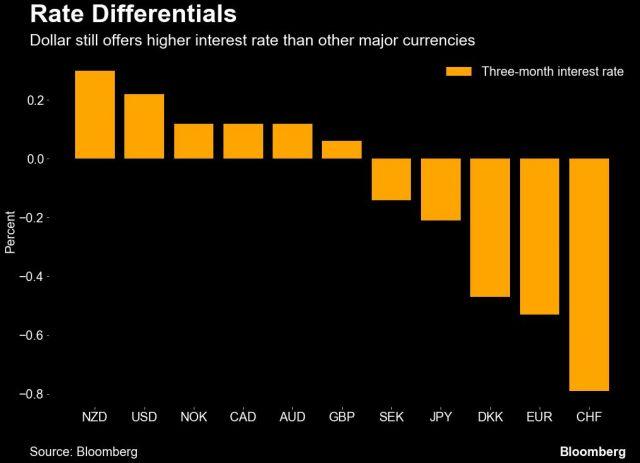

Mặc dù thị trường các hợp đồng tương lai cho thấy Fed sẽ giữ lãi suất điều hành ở mức 0-0.25% ít nhất cho đến cuối năm tới, nhưng điều đó không có nghĩa là họ sẽ ‘dovish’ như cách mà chính sách lãi suất âm được Ngân hàng Trung ương Châu Âu ECB và Ngân hàng Nhật Bản BoJ áp dụng.

Ở mức 0.2%, lãi suất kỳ hạn ba tháng của đồng bạc xanh vẫn cao nhất trong nhóm các đồng G-10 nếu không tính Dollar New Zealand NZD, số liệu tổng hợp từ Bloomberg. Tuy nhiên, Dollar Mỹ có thể sẽ chiếm vị trí đầu bảng xếp hạng nếu Ngân hàng Dự trữ New Zealand RBNZ quyết định triển khai kế hoạch lãi suất dưới 0 để hỗ trợ tăng trưởng kinh tế trước mắt.

‘Vắng bóng’ các tài sản đầu tư khác

Sự thiếu hụt các lựa chọn đầu tư khác đang là một yếu tố có lợi dành cho đồng bạc xanh. Vàng, đã tăng gần 20% kể từ cuối tháng 3 hoàn toàn đánh bật nếu so với Dollar Mỹ, nhưng nó không chi trả lợi suất cho nhà đầu tư và thậm chí trong hầu hết các trường hợp, nhà đầu tư phải trả thêm chi phí lưu kho.

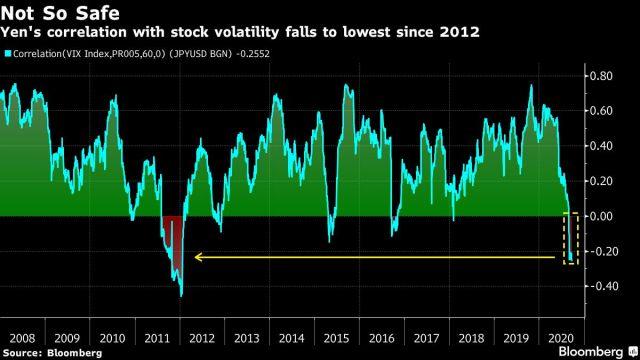

Đồng Yên Nhật cũng là một đồng tiền trú ẩn truyền thống khác, nhưng việc tương quan cùng chiều với biến động trên thị trường cổ phiếu vốn có đang có dấu hiệu sụp đổ, khiến JPY mất dần đi vị thế của nó.

Yếu tố thanh khoản

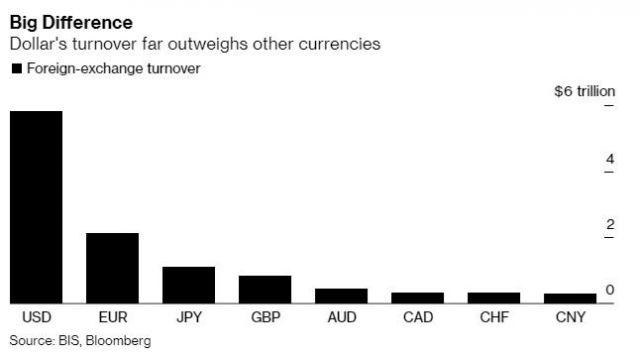

Yếu tố thanh khoản cũng đang ủng hộ Dollar Mỹ. Theo báo cáo từ Ngân hàng Thanh toán Quốc tế vào tháng 4 năm 2019, tỷ lệ thanh toán sử dụng USD trung bình hàng ngày gấp 5 lần so với JPY và hơn 2 lần so với EUR.

Trong đợt đỉnh điểm đại dịch COVID-19 vào tháng 3, nhu cầu thanh khoản của đồng Dollar đã kích hoạt một cú bật tăng cực mạnh của đồng tiền này và đồng nghĩa với đó, chi phí đi vay trên thị trường hoán đổi cũng tăng vọt. Đây chính là điều khiến Fed phải đẩy mạnh nguồn cung USD ra ngoài thị trường bằng cách hợp tác với các NHTW khác.

Theo ông Tai Hui, giám đốc chiến lược thị trường châu Á tại công ty quản lý tài sản trực thuộc J.P.Morgan, cho biết: “Vẫn còn rất nhiều niềm tin vào việc đồng Dollar Mỹ là tiền tệ được sử dụng khi thị trường trở nên rất biến động. Nhiều nhà đầu tư chỉ đang sẵn sàng cho một giai đoạn biến động gia tăng khiến đồng Dollar mạnh lên.”