Trump có nguy cơ lặp lại sai lầm kinh tế của Biden

Huyền Trần

Junior Analyst

Giống người tiền nhiệm, tổng thống đương nhiệm chỉ nhấn mạnh lợi ích chính sách mà phớt lờ những hệ lụy đi kèm.

Có một dấu hiệu rõ ràng để nhận ra khi ai đó đang cố lừa bạn: Nếu họ hứa hẹn một điều gì đó mà bạn không phải đánh đổi, từ việc cắt giảm thuế nhưng vẫn "tự chi trả" đến chiến lược đầu tư mang lại lợi nhuận cao hơn nhưng rủi ro thấp hơn. Hãy lập tức cảnh giác.

Jason Furman, cựu Chủ tịch Hội đồng Cố vấn Kinh tế Nhà Trắng dưới thời Tổng thống Barack Obama và hiện giảng dạy tại Đại học Harvard, gần đây đã công bố một bài phân tích sâu sắc về chính sách kinh tế của cựu Tổng thống Joe Biden. Ông chỉ ra nhiều sai lầm trong chính sách cũng như một số điểm tích cực, nhưng điều cốt lõi mà Furman nhấn mạnh là một nguyên tắc cơ bản trong hoạch định chính sách kinh tế: Mọi quyết định đều đi kèm với đánh đổi.

Chính quyền Biden từng tin rằng có thể chi hàng nghìn tỷ USD mà không làm nền kinh tế quá nóng và kết quả là lạm phát bùng phát. Nỗ lực vực dậy ngành công nghiệp bán dẫn bằng các khoản trợ cấp khổng lồ bị phủ bóng bởi những yêu cầu ngặt nghèo như cung cấp dịch vụ chăm sóc trẻ em, tuân thủ nhiều quy định phức tạp và chỉ tuyển dụng lao động thuộc công đoàn. Tham vọng xây dựng một nền kinh tế xanh để cứu hành tinh mà không ai phải chịu chi phí cao hơn hay hy sinh lợi ích cá nhân cũng vấp phải thực tế khắc nghiệt. Cuối cùng, dù nền kinh tế phục hồi sau đại dịch, mức lương thực tế hầu như không cải thiện, rủi ro lạm phát quay trở lại và nợ công của Mỹ ngày càng phình to.

Chính quyền cựu Tổng thống Donald Trump hiện cũng đang đi theo những lối mòn cũ. Họ khẳng định rằng các mức thuế quan sẽ không gây thiệt hại cho người tiêu dùng hay nhà sản xuất nội địa, ít nhất là trong dài hạn. Đồng thời, họ cho rằng chỉ cần cắt giảm bớt quy định và vận hành chính phủ hiệu quả hơn, nền kinh tế sẽ tăng trưởng đủ mạnh để tự bù đắp khoản cắt giảm thuế mà không làm gia tăng gánh nặng nợ công.

Điều này gần như bất khả thi. Đúng là chính phủ cần cắt giảm lãng phí và loại bỏ các quy định rườm rà và một số khoản cắt giảm thuế có thể thúc đẩy tăng trưởng. Tuy nhiên, ngay cả trong kịch bản lạc quan nhất, mức tăng trưởng bổ sung cũng không đủ để tự bù đắp chi phí, chứ chưa nói đến việc chi trả cho các khoản phúc lợi chưa được cấp ngân sách sẽ đến hạn trong thập kỷ tới.

Việc các chính trị gia hứa hẹn “có lợi mà không mất gì” không phải điều xa lạ. Điều này không chỉ giới hạn trong chính trị; hầu hết các vụ lừa đảo tài chính hay bong bóng đầu cơ đều bắt nguồn từ ảo tưởng rằng có thể đạt lợi nhuận cao hơn với rủi ro thấp hơn. Tuy nhiên, niềm tin vào những “bữa tiệc miễn phí” này ngày càng phổ biến.

Hai quan điểm kinh tế hình thành sau cuộc khủng hoảng năm 2008 đã góp phần củng cố ảo tưởng đó — và cả hai đều sai lầm. Thứ nhất là quan niệm “kích thích kinh tế quá mức còn hơn thiếu hụt.” Thứ hai là suy nghĩ rằng lo ngại về lạm phát và lãi suất cao chỉ còn là chuyện quá khứ.

Đạo luật Phục hồi và Tái đầu tư Mỹ (American Recovery and Reinvestment Act) được ký vào năm 2009 đã tiêu tốn hơn 800 tỷ USD. Tuy nhiên, nhiều nhà kinh tế khi đó (và thậm chí đến nay) vẫn cho rằng quy mô gói kích thích nên lớn hơn nữa, vì cho rằng sự dè dặt đã khiến đà phục hồi sau khủng hoảng năm 2008 trở nên chậm chạp một cách không cần thiết. Đồng thời, Cục Dự trữ Liên bang Mỹ (Fed) duy trì chính sách tiền tệ nới lỏng suốt nhiều năm sau khủng hoảng, liên tục mở rộng bảng cân đối kế toán. Với nợ công gia tăng và chính sách tiền tệ lỏng lẻo, nhiều người kỳ vọng lạm phát và lãi suất sẽ tăng cao, nhưng điều đó đã không xảy ra.

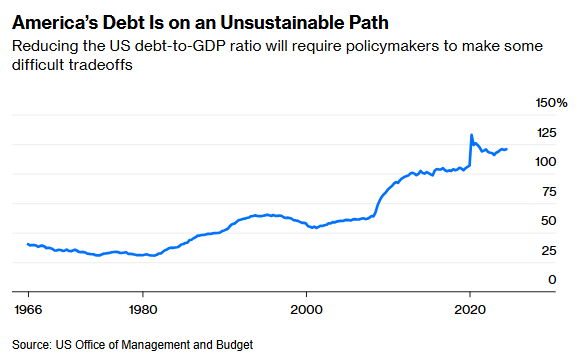

Việc giảm tỷ lệ nợ trên GDP của Hoa Kỳ sẽ đòi hỏi các nhà hoạch định chính sách phải thực hiện một số sự đánh đổi khó khăn

Bài học mà các nhà hoạch định chính sách rút ra từ giai đoạn này là: Không có mức chi tiêu nào hay chính sách tiền tệ nới lỏng nào đủ sức đẩy lãi suất hoặc lạm phát tăng cao. Từ đó, họ tin rằng có thể chi tiêu thoải mái mà không cần lo lắng về hậu quả. Khi lãi suất gần mức 0%, điều này phần nào đúng vì chi phí vay mượn gần như bằng không, và chừng nào khoản nợ tạo ra mức tăng trưởng dương, thì điều này vẫn có vẻ sinh lợi. Tuy nhiên, đây chỉ là một ảo giác tạm thời, và khi môi trường lãi suất thay đổi, chi phí thực sự sẽ nhanh chóng bộc lộ.

Không điều kiện tài chính nào kéo dài mãi mãi, và lãi suất gần 0% cũng không phải ngoại lệ. Trong khi đó, nợ công lại có xu hướng tồn tại lâu dài, trở thành gánh nặng cho nền kinh tế.

Chính lãi suất thấp đã nuôi dưỡng ảo tưởng rằng chi tiêu không giới hạn sẽ không gây ra hậu quả. Nhưng gốc rễ vấn đề còn sâu xa hơn: Suốt thập kỷ qua, cả cánh tả lẫn cánh hữu đều quay lưng với chủ nghĩa tân tự do, hệ tư tưởng cho rằng các chính sách dựa trên thị trường và thương mại tự do sẽ mang lại tăng trưởng kinh tế bền vững. Như nhà bình luận Clive Crook từng nhận định, bác bỏ chủ nghĩa tân tự do thực chất là phủ nhận nguyên lý cốt lõi rằng mọi chính sách đều có đánh đổi. Chủ nghĩa tân tự do không hứa hẹn tăng trưởng liên tục hay loại bỏ hoàn toàn nguy cơ mất việc làm, nhưng về tổng thể, nó tạo ra nhiều cơ hội và động lực tăng trưởng hơn các mô hình thay thế.

Tuy nhiên, một tư duy thay thế đã dần chiếm ưu thế: nếu các quốc gia hạn chế thương mại, đẩy mạnh kích cầu và để chính phủ can thiệp sâu hơn vào nền kinh tế, kết quả sẽ là tăng trưởng mạnh hơn, giàu có hơn và bình đẳng hơn. Đây là một lời hứa hấp dẫn nhưng cũng đầy ngộ nhận. Thất bại của chính sách Bidenomics đã phơi bày thực tế: Không có tăng trưởng nào đến mà không đi kèm rủi ro, và sớm muộn gì cái giá cũng phải được trả. Trong kinh tế cũng như tài chính, mỗi quyết định đều tạo ra người hưởng lợi và kẻ gánh chịu hậu quả, lợi ích luôn song hành với chi phí.

Nếu ai đó nói với bạn điều ngược lại, hãy cẩn thận, có thể họ đang cố bán cho bạn một ảo tưởng.

Bloomberg