Thị trường tài chính chao đảo: Liệu danh mục của nhà đầu tư có đủ vững vàng?

Trà Giang

Junior Editor

Trong hai tuần đầy biến động vừa qua, thị trường tài chính toàn cầu liên tục chao đảo trước đòn áp thuế bất ngờ mà Tổng thống Donald Trump công bố vào ngày 2 tháng 4 – sự kiện mà giới đầu tư không ngần ngại gọi là “Ngày Giải phóng” của chính sách bảo hộ.

Sau cú sốc ấy, khi thị trường tạm thời ổn định trở lại, đây là thời điểm lý tưởng để các nhà đầu tư xem lại danh mục của mình. Câu hỏi cần đặt ra lúc này không phải là “thị trường đã hồi phục bao nhiêu”, mà là: “Danh mục của tôi đã chịu đựng ra sao trong giai đoạn bão tố đó?”

Nếu danh mục đầu tư giảm sâu hơn dự kiến, rất có thể nó đang chứa đựng mức độ rủi ro cao hơn khả năng chịu đựng thực sự của bạn. Và điều này, đáng buồn thay, không phải là hiếm gặp. Trong những giai đoạn thị trường tăng trưởng kéo dài, tâm lý hưng phấn khiến nhà đầu tư ít khi nghĩ đến rủi ro. Còn khi họ buộc phải đối diện với rủi ro, câu hỏi mang tính sống còn – “Tôi có thể mất bao nhiêu tiền nếu thị trường lao dốc?” – lại thường bị bỏ qua hoặc đánh giá quá lạc quan.

Lịch sử đã nhiều lần nhắc nhở chúng ta rằng mức thiệt hại trong khủng hoảng thường lớn hơn tưởng tượng. Từ cú sụp đổ của bong bóng dot-com năm 2000, khủng hoảng tài chính toàn cầu năm 2008, đến cú sốc đại dịch Covid-19 năm 2020, hay gần đây nhất là phản ứng sau tuyên bố áp thuế của ông Trump – tất cả đều cho thấy một đặc điểm chung: nhà đầu tư luôn bị bất ngờ bởi mức độ giảm sâu của thị trường.

Không phải vì họ không biết cổ phiếu có thể giảm giá. Cũng không phải vì họ không tin thị trường sẽ hồi phục. Nhưng trong bối cảnh “khủng hoảng chưa từng có” – những lời lẽ thường xuyên xuất hiện trong các cuộc khủng hoảng – lý trí thường bị cảm xúc lấn át. Mỗi cuộc khủng hoảng có thể khác nhau về nguyên nhân và hoàn cảnh, nhưng tựu trung lại, chúng đều kết thúc bằng sự hồi phục của thị trường, và thường diễn ra nhanh hơn dự đoán của phần đông nhà đầu tư.

Vậy tại sao, dù biết điều đó, nhiều người vẫn bị thị trường cuốn phăng trong những đợt bán tháo? Một trong những lý do là cách mà chúng ta hiểu – hay đúng hơn là hiểu sai – về rủi ro. Các thước đo phổ biến như “độ biến động” (volatility) giúp mô tả mức độ dao động thông thường của tài sản, nhưng chúng không phản ánh được mức sụt giảm thực sự có thể xảy ra trong khủng hoảng. Trong những giai đoạn như vậy, rủi ro không còn là con số, mà trở thành cảm xúc – và thường là cảm xúc tiêu cực.

Một sự thật phũ phàng nhưng cần được thừa nhận: trong sự nghiệp đầu tư dài hạn, danh mục cổ phiếu của bạn sẽ có lúc bị giảm tới 50%, có thể nhiều lần. Chỉ số S&P 500 – đại diện cho thị trường chứng khoán Mỹ – đã từng giảm một nửa trong cú sập năm 2000 và một lần nữa trong giai đoạn 2007–2009. Và điều đáng lo là, thời gian nắm giữ càng lâu, khoản đầu tư càng lớn thì mức thiệt hại danh nghĩa càng "đau đớn" hơn. Hãy tưởng tượng bạn đã tiết kiệm hàng chục năm cho hưu trí, rồi một sáng thức dậy và thấy một nửa số tiền đó “bốc hơi” khỏi tài khoản – đó là cảm giác không ai muốn trải qua.

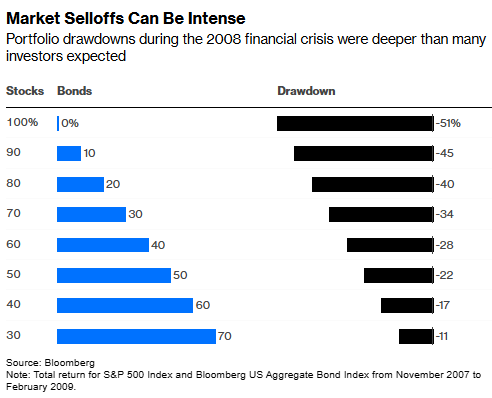

Mức sụt giảm của danh mục đầu tư trong khủng hoảng tài chính 2008

Vấn đề không chỉ nằm ở thời gian hay quy mô danh mục. Thậm chí, ngay cả những người được xem là đầu tư “thận trọng” cũng không tránh khỏi tổn thất nặng nề trong khủng hoảng. Lấy ví dụ giai đoạn từ tháng 11/2007 đến tháng 2/2009: một danh mục với 60% cổ phiếu S&P 500 và 40% trái phiếu Bloomberg US Aggregate Bond Index đã giảm tới 28% sau khi tính cả cổ tức. Ngay cả một danh mục được cho là “bảo thủ” với tỷ lệ 40% cổ phiếu – 60% trái phiếu cũng sụt đến 17%. Rõ ràng, ngay cả trong kịch bản an toàn, mức thiệt hại vẫn có thể vượt ngoài kỳ vọng.

Giải pháp không nằm ở việc loại bỏ hoàn toàn rủi ro – điều đó là bất khả thi. Thay vào đó, nhà đầu tư cần thiết kế danh mục với kịch bản drawdown cụ thể trong tâm trí. Một cách đơn giản để làm điều đó là áp dụng quy tắc “nhân 4 và nhân 5”. Lấy chữ số đầu trong tỷ lệ phân bổ cổ phiếu, nhân với 4 rồi nhân với 5 – bạn sẽ có khoảng phần trăm sụt giảm có thể xảy ra trong một cú sốc lớn. Ví dụ, một danh mục 70/30 cổ phiếu – trái phiếu nên được chuẩn bị tinh thần cho mức giảm từ 28% đến 35% nếu thị trường rơi vào khủng hoảng.

Nếu con số này khiến bạn mất ngủ, có lẽ bạn cần điều chỉnh lại tỷ lệ cổ phiếu xuống mức khiến bạn cảm thấy có thể “sống chung với lũ”. Bởi vì trong dài hạn, rủi ro và lợi nhuận luôn đi kèm nhau. Tỷ lệ cổ phiếu càng thấp thì kỳ vọng sinh lời càng hạn chế. Nhà đầu tư thành công không phải là người chịu đựng rủi ro cao nhất, mà là người hiểu rõ giới hạn của bản thân và không vượt quá ngưỡng chịu đựng.

Không ít nhà đầu tư đã “bỏ cuộc giữa đường” trong khủng hoảng tài chính vì quá sợ hãi. Một người từng nói vào đầu năm 2009: “Thế giới đang sụp đổ, cách đầu tư cũ không còn tác dụng nữa. Ngồi chờ thị trường hồi phục là chuyện viển vông.” Nhưng thị trường bắt đầu phục hồi ngay sau đó, và người này quay lại mua cổ phiếu – nhưng với giá cao hơn rất nhiều so với thời điểm bán ra.

Kịch bản tương tự cũng lặp lại trong đại dịch Covid-19. Đó là một đợt giảm giá nhanh, dữ dội và ngắn ngủi. Chỉ trong hơn một tháng, S&P 500 chạm đáy vào tháng 3/2020 rồi phục hồi gần như tức thì. Những ai bán tháo giữa lúc thị trường lao dốc gần như chắc chắn đã mua lại cổ phiếu với mức giá cao hơn nhiều – một cái giá đắt cho sự thiếu chuẩn bị về tâm lý và chiến lược.

Thị trường luôn có thể bất ngờ. Cú sốc tiếp theo có thể đến từ một chính sách thương mại, một sự kiện địa chính trị hay một cuộc khủng hoảng y tế mới. Và cách bảo vệ vững chắc nhất của nhà đầu tư trước những biến động không thể tránh khỏi không phải là chạy trốn khỏi thị trường, mà là hiểu chính mình – hiểu rõ khả năng chịu đựng rủi ro, thiết lập danh mục phù hợp, và giữ vững kỷ luật ngay cả trong giông bão.

Trong đầu tư dài hạn, không có điều gì quan trọng hơn hai chữ: “Biết mình.”

Bloomberg