Lượng thanh khoản dồi dào trên toàn cầu sẽ hạn chế dư địa tăng của lợi suất TPCP

Tú Đỗ

Senior Economic Analyst

Dư địa tiếp tục tăng của lợi suất TPCP Mỹ đang trở nên hạn chế khi các nhà đầu tư quốc tế đang sẵn sàng để tăng cường mua vào trong thời gian tới

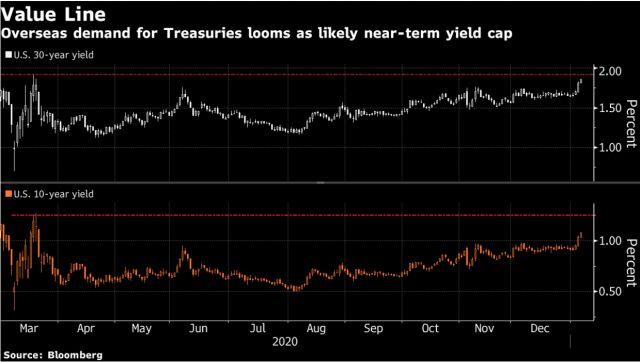

Triển vọng về một Quốc hội thống nhất sau chiến thắng áp đảo của đảng Dân chủ đã khiến cho kỳ vọng lạm phát tăng vọt, đưa lợi suất TPCP Mỹ kỳ hạn dài trở về mức cao nhất kể từ Tháng 03/2020, và đang tiệp cận tới mức giá mà rất nhiều các nhà đầu tư quốc tế nhắm tới để mua vào.

Đối với các nhà quản lý quỹ tại Châu Á và Châu Âu đang quan sát nền kinh tế lớn nhất thế giới, có một cảm giác rằng mức đỉnh đối với lợi suất TPCP Mỹ sẽ không còn xa, trong bối cảnh số ca nhiễm Covid-19 vẫn tăng nhanh từng ngày và quá trình triển khai vắc-xin gặp nhiều khó khăn. Ngoài ra, vẫn có khả năng gói kích thích kinh tế mới của Biden sẽ gặp khó khăn khi đảng Dân chủ chỉ có lợi thế sát sao tại Quốc hội.

Hệ quả đó là các nhà đầu tư tại Châu Âu và đặc biệt là tại Nhật Bản - những người nắm giữ TPCP Mỹ nhiều nhất - đang nhắm tới việc mua vào thêm TPCP nếu như lợi suất kỳ hạn 10 năm quay lại vùng 1.25 - 1.30% và kỳ hạn 30 năm lên tới vùng khoảng 1.92 - 2.0%. Các mức trên chỉ cao hơn đôi chút so với mức đỉnh gần nhất của lợi suất hồi tháng 03/2020.

"Diễn biến căng thẳng của dịch bệnh đang tiềm ẩn những rủi ro tiêu cực đối với các số liệu kinh tế" Mark Dowding, chuyên viên đầu tư trưởng của BlueBray Asset Management tại London cho biết. "Trong vòng vài tháng tới, lợi suất TPCP kỳ hạn 10 năm dự báo sẽ dao động trong khoảng từ 1 - 1.25%/năm" và công ty này có thể sẽ tìm kiếm cơ hội mua vào nếu lợi suất chạm tới vùng dải trên, với mức quan trọng là 2% đối với lợi suất 30 năm.

Nhu cầu từ nước ngoài vẫn luôn là một yếu tố quan trọng tác động tới thị trường TPCP Mỹ. Một mặt, điều này đóng vai trò hạn chế chi phí mà người dân Mỹ phải gánh thông qua đóng thuế để tài trợ cho khối lượng nợ quốc gia, hiện đang ở mức khoảng 21 nghìn tỷ và vẫn tiếp tục gia tăng. Mặt khác, nó cũng có nghĩa rằng các nhà đầu tư đối với các tài sản khác sẽ bớt lo ngại hơn về xu hướng gia tăng của lợi suất TPCP.

Các nhà giao dịch TPCP lớn nhất có những quan điểm trái chiều về triển vọng lợi suất trong thời gian tới. HSBC khuyến nghị mua vào TPCP sau một xu hướng bán tháo thái quá vừa qua. Trong khi đó, Goldman Sachs nâng mức dự báo lợi suất 10 năm vào cuối năm nay từ mức 1.3% lên 1.5%, dựa vào khả năng tăng cường nới lỏng tài khóa trong nhiệm kỳ mới của Quốc hội.

Rủi ro từ dịch bệnh vẫn còn hiện hữu

Tuy nhiên, các nhà đầu tư nước ngoài có thể sẽ không cần chờ cho tới khi lợi suất tăng lên mức trên, với câu chuyện tăng trưởng bớt lạc quan hơn. Tuân vừa qua chứng kiến mức tăng vọt trong đơn xin trợ cấp thất nghiệp và doanh thu bán lẻ giảm mạnh hơn dự báo.

"Rủi ro đối với triển vọng nền kinh tế vẫn đang là rất lớn" James Athey, một nhà quản lý quỹ của Aberdeen Standard Investment tại London, nhận định. "Rủi ro có thể đến từ cả kịch bản tích cực và tiêu cực hơn so với dự kiến, tuy nhiên tôi cho rằng rủi ro tiêu cực có phần lấn át hơn, tức triển vọng tăng trưởng sẽ kém tích cực hơn. Nếu lợi suất 10 năm tiến tới vùng 1.25 - 1.30%, tôi sẽ sẵn sàng gia tăng vị thế mua đối với các kỳ hạn dài."

Các chuyên gia tại Wall Street cũng đang quan sát vùng trên như là một chướng ngại lớn đối với lợi suất khi mức khoảng 1.27% hiện đang là mức đỉnh gần nhất kể từ tháng 03/2020. Đã có những dấu hiệu rằng xu hướng bán tháo trên thị trường TPCP vừa qua đang lôi kéo những người mua vào. Trong tuần qua, các nhà đầu tư đã tiến hành mua vào với các kỳ hạn 10 và 30 năm. Trong tuần tới, dự kiến sẽ có 24 tỷ USD TPCP kỳ hạn 20 năm được gọi thầu.

Động thái từ các nhà đầu tư Nhật Bản

Các nhà đầu tư Nhật Bản nắm giữ khoảng 1.3 nghìn tỷ USD TPCP Mỹ tới thời điểm tháng 10/2020. Xếp sau là Trung Quốc với quy mô 1.1 nghìn tỷ USD, mức thấp nhất kể từ năm 2017. Các số liệu mới nhất tính tới tháng 11/2020 dự kiến sẽ được cập nhật vào thứ 3 tới đây.

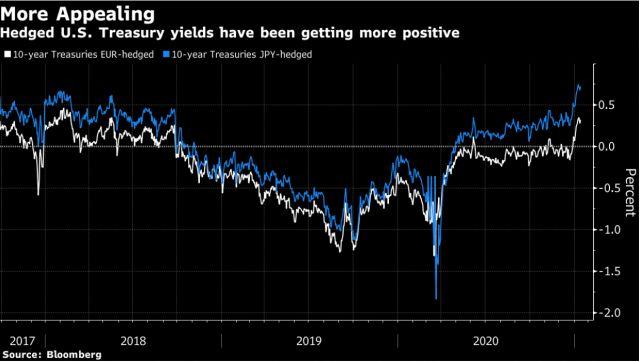

Tính tới lúc này, các nhà đầu tư Nhật Bản vẫn đang chờ đợi. Mức lợi suất hiện tại chưa đủ cao để họ tự tin mua vào thêm TPCP Mỹ, dẫu cho đồng Yên đã mạnh lên trông thấy trong thời gian qua và chi phí của việc phòng ngừa rủi ro tỷ giá đã giảm bớt.

"Sẽ chưa có lực mua từ các nhà đầu tư Nhật Bản cho tới khi đà tăng của lợi suất cho thấy dấu hiệu chững lại". Takenobu Nakashima, chiến lược gia trưởng về lãi suất tại Nomura Securities nhận định.

Đối với ông Nakashima, một tín hiệu mua vào mạnh mẽ sẽ xuất hiện nếu lợi suất kỳ hạn 10 năm, sau khi điều chỉnh chi phí phòng ngừa rủi ro tỷ giá, duy trì cao hơn so với lợi suất TPCP Nhật Bản - hiện đã tăng lên mức khoảng 0.65%, từ mức 0.25% của tháng 3. Đây sẽ là kịch bản trong khoảng 1 tuần tới.

"Các nhà đầu tư Nhật Bản thường có xu hướng mua vào với quy mô lớn sau khi lợi suất được xác nhận đã lập đỉnh" Masahiko Loo, quản lý danh mục trái phiếu tại AllianceBernstein Japan cho biết. "Sẽ chưa có động thái mua vào mạnh cho tới khi lợi suất kỳ hạn 10 năm tăng lên mức 1.3%, do mức lợi suất hiện tại mới chỉ ở mức khoảng 80 điểm cơ bản sau khi trừ đi chi phí phòng ngừa rủi ro tỷ giá".

Chờ đợi tín hiệu từ Fed

Diễn biến tiếp theo của thị trường TPCP có thể sẽ phụ thuộc một phần vào các tín hiệu từ Fed về chương trình mua TPCP của mình. Mục tiêu lợi suất đối với các nhà đầu tư nước ngoài đã được nâng lên đôi chút sau khi thành viên Fed Lael Brainard phủ nhận việc cơ quan này sẽ giảm quy mô gói mua tài sản trong năm nay.

Đây chính là yếu tố đã khiến cho đường cong lợi suất dốc xuống mạnh nhất kể từ năm 2017. Xu hướng trên và chi phí phòng ngừa rủi ro tỷ giá giảm xuống đã khiến cho TPCP Mỹ trở nên hấp dẫn hơn đối với các nhà đầu tư nước ngoài.

"TPCP Mỹ có lợi thế lớn về lợi suất so với các thị trường khác" John Taylor, quản lý quỹ tại AllianceBernstein ở London cho biết. "Chi phí để phòng ngừa rủi ro tỷ giá là rất thấp do hầu hết các NHTW đều giữ lãi suất ở sát mức 0, do đó dòng tiền đầu tư toàn cầu có thể sẽ đổ về thị trường Mỹ nếu như chênh lệch lợi suất tiếp tục mở rộng".