Lợi suất trái phiếu toàn cầu chạm đỉnh 15 năm

Đức Nguyễn

FX Strategist

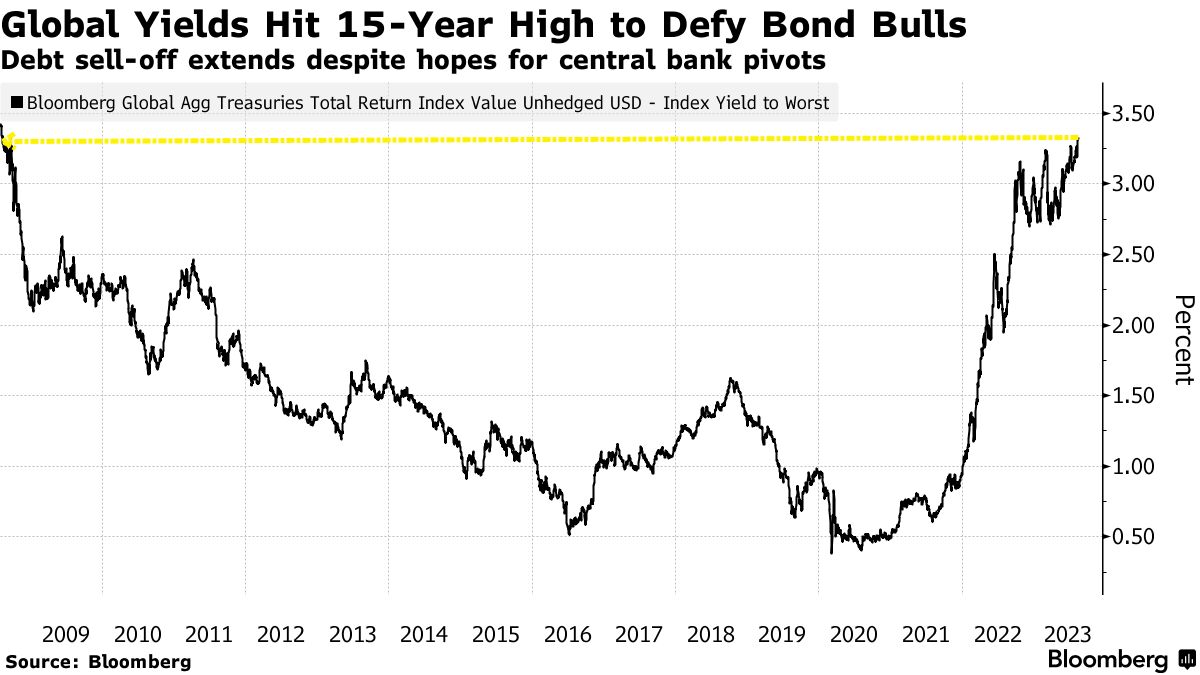

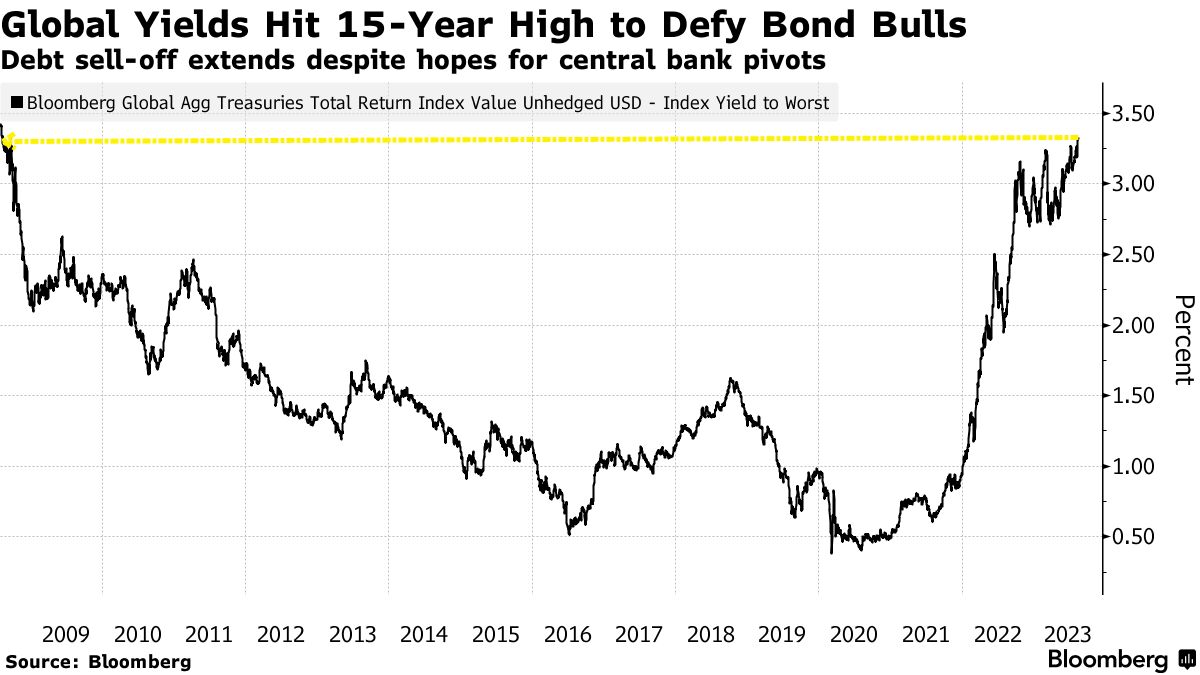

Lợi suất trái phiếu chính phủ toàn cầu đã kéo dài mức tăng lên mức cao nhất kể từ năm 2008 khi dữ liệu kinh tế vượt kỳ vọng làm giảm sự lạc quan của nhà đầu tư rằng các ngân hàng trung ương sẽ sớm tạm dừng thắt chặt hoặc xoay trục.

Lợi suất của chỉ số Bloomberg trái phiếu chính phủ toàn cầu đã tăng lên 3.3% vào thứ Tư, mức cao nhất kể từ tháng 8/2008. Trái phiếu toàn cầu đang khiến các nhà đầu tư lỗ 1.2% trong năm nay, trở thành loại tài sản có hiệu suất tồi tệ nhất so với các chỉ số trái phiếu chính của Bloomberg.

Lợi suất kỳ hạn 10 năm của Hoa Kỳ đã 6bp lên 4.31% vào thứ Năm, cách khoảng 3bp so với đỉnh tháng 10 năm ngoái, mức cao nhất kể từ năm 2007. Lợi suất kỳ hạn 10 năm của Úc đã tăng tới 10 điểm cơ bản lên mức cao nhất kể từ năm 2014 ngay cả sau khi dữ liệu cho thấy nền kinh tế mất đi việc làm trong tháng 7. Lợi suất trái phiếu cùng kỳ hạn của New Zealand tăng 10bp, lần đầu tiên vượt 5% kể từ năm 2011.

Prashant Newnaha, chiến lược gia vĩ mô tại TD Securities, Singapore, cho biết: “Dữ liệu gần đây đã vững chắc hơn, dấy lên kỳ vọng rằng các ngân hàng trung ương còn nhiều việc phải làm. Phần lớn trái phiếu bị bán tháo là kỳ hạn dài , nhấn mạnh mối lo ngại về nguồn cung và thanh khoản.”

Trái phiếu chính phủ Mỹ là một động lực chi phối thị trường nợ toàn cầu khi sức mạnh của nền kinh tế lớn nhất thế giới đang bất chấp tất cả kỳ vọng rằng lãi suất vượt 5% sẽ dẫn đến suy thoái. Trái phiếu cũng bị ảnh hưởng bởi kỳ vọng chính phủ Hoa Kỳ sẽ phát hành thêm trái phiếu trong quý tới để bù đắp thâm hụt liên bang ngày càng gia tăng.

Lợi suất kỳ hạn 10 năm của Hoa Kỳ đã tăng hơn 30 điểm cơ bản trong tháng 8, hướng tới tháng tăng mạnh nhất kể từ tháng 2. Hơn nữa, Nhật Bản, với lãi suất thấp nhất trong số các quốc gia phát triển, đã chào bán trái phiếu 20 năm, nhưng không nhận được nhiều nhu cầu.

Cuộc săn lợi suất

Lợi suất cao hơn ở Mỹ tiếp tục thu hút người mua. Các nhà đầu tư đã bơm 127 tỷ USD trong năm nay vào các quỹ đầu tư trái phiếu nước này, hướng tới một năm kỷ lục, BofA cho biết vào tuần trước, trích dẫn dữ liệu từ EPFR Global. Theo dữ liệu CFTC, các nhà quản lý tài sản đã tăng các vị thế mua hợp đồng tương lai trái phiếu chính phủ lên mức kỷ lục trong tuần tính đến ngày 8/8. Cuộc khảo sát khách hàng của JPMorgan cho thấy các vị thế mua trong tuần tính đến ngày 14/8 chạm mức cao nhất được thiết lập vào năm 2019, cũng là mức cao nhất kể từ năm 2010.

Steven Major, trưởng bộ phận nghiên cứu trái phiếu toàn cầu của HSBC, cho biết trái phiếu toàn cầu nói riêng đang hấp dẫn do lợi suất trên toàn thế giới đang được Mỹ nâng lên vào thời điểm nhiều nền kinh tế suy yếu.

“Đa số kịch bản giảm của trái phiếu là theo chu kỳ và chỉ giới hạn tại Hoa Kỳ, vì vậy đã bỏ qua bối cảnh toàn cầu, cùng với các động lực cấu trúc dài hạn. Việc một số ngân hàng trung ương thị trường mới nổi đã nới lỏng tiền tệ cho chúng ta biết rằng lạm phát đang giảm nhanh hoặc họ gặp phải những trở ngại về mặt cấu trúc và chu kỳ.”

Western Asset Management cho biết trái phiếu toàn cầu sẽ vượt trội trong 6 đến 12 tháng tới vì các ngân hàng trung ương sắp kết thúc chu kỳ tăng lãi suất của họ, Western Asset Management cho biết trong tuần này.

Tuy nhiên, các nhà đầu tư có thể chờ đợi dữ liệu sắp tới cũng như vấn đề nguồn cung trái phiếu. Yếu tố chi phối mới nhất đối với lợi suất trái phiếu là dữ liệu sản lượng công nghiệp và nhà ở mạnh hơn dự kiến, trong khi biên bản cuộc họp tháng 7 của Fed cho thấy một đợt tăng lãi suất khác vẫn có thể xảy ra trong năm nay.

Theo Michael Cudzil, giám đốc danh mục đầu tư tại Pacific Investment Management, Bộ Tài chính sẽ tăng lượng trái phiếu đấu thầu vào tháng 11 và tháng 2. Đây sẽ là một áp lực khác đẩy lợi suất trái phiếu tăng cao, trừ khi lạm phát hạ nhiệt.

Bloomberg