Lợi suất trái phiếu chính phủ tăng cao chủ yếu do một yếu tố

Nguyễn Mai Vinh

Junior Analyst

Theo Joseph Kalish, chiến lược gia vĩ mô tại Ned Davis Research, đà tăng gần đây của lợi suất trái phiếu chính phủ dài hạn chủ yếu bởi một lý do duy nhất, đó là việc lợi suất thực cao hơn do kỳ vọng thay đổi về tăng trưởng kinh tế Mỹ.

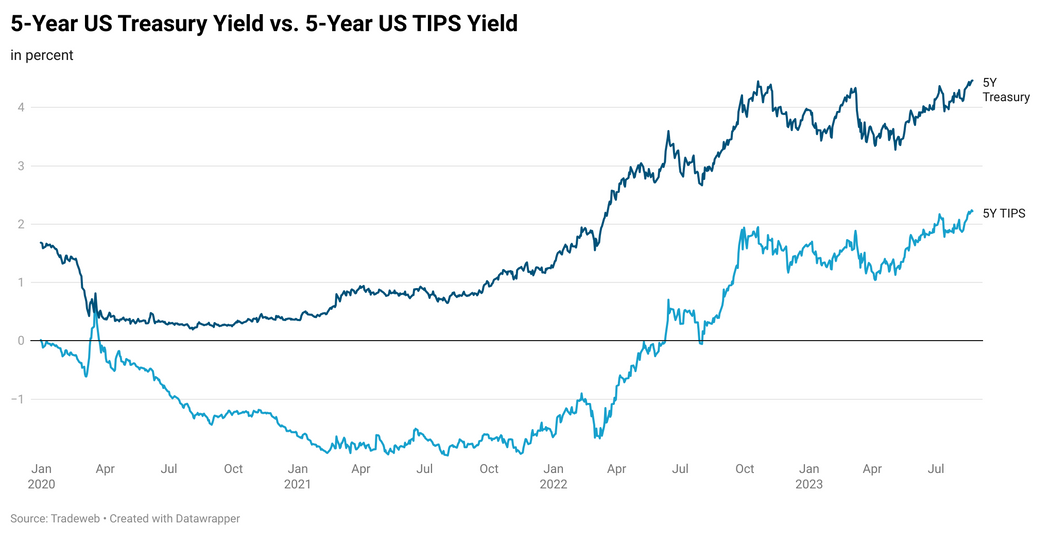

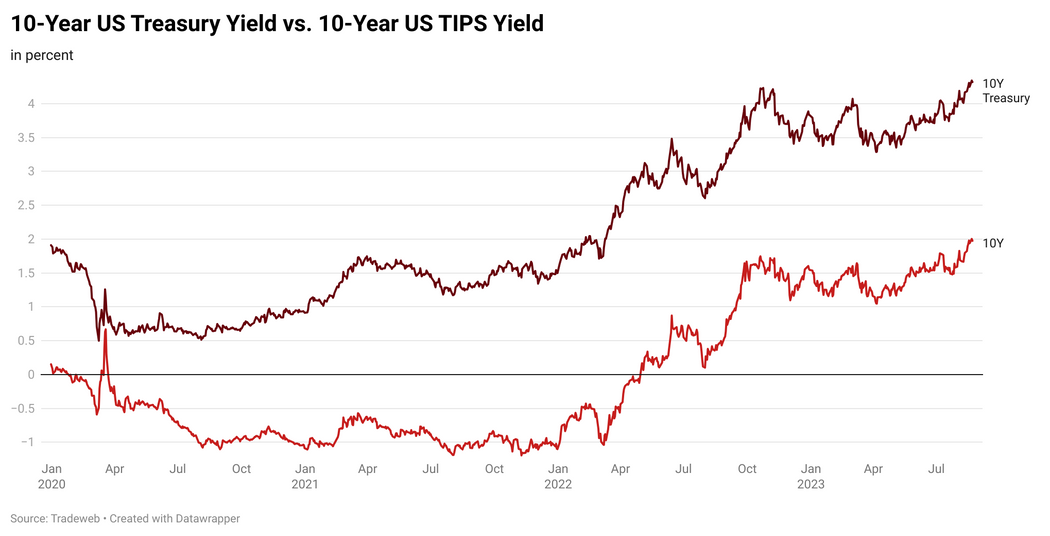

Kalish cho rằng 90% mức tăng là do yếu tố đó. Ông chỉ ra rằng lợi suất trái phiếu chính phủ với kỳ hạn lần lượt là 5 năm, 7 năm, 10 năm và 20 năm đều tăng đáng kể từ năm 2021-2022. Vào thứ Ba, lợi suất kỳ hạn 10 năm đóng cửa tại mức 4.327%, thấp hơn một chút so với mức đỉnh trong gần 16 năm. Trong khi đó, lợi suất kỳ hạn 5 năm, khúc giữa của đường cong lợi suất, có xu hướng cao hơn do các nhà đầu tư kỳ vọng vào một nền kinh tế Mỹ mạnh mẽ hơn trong vài năm tới.

Thông thường, lợi suất trái phiếu chính phủ có xu hướng đi lên dựa trên nhiều yếu tố, chẳng hạn như triển vọng lạm phát cao hơn trong tương lai và yêu cầu được bù đắp về rủi ro đó của nhà đầu tư. Tuy nhiên, lần này có vẻ hơi khác đi một chút.

Lợi suất thực, được đo bằng lợi suất của trái phiếu chính phủ chống lạm phát (TIPS), phản ánh quan điểm của thị trường về tình hình hoạt động của nền kinh tế sau khi trừ đi lạm phát. Nói cách khác, thị trường thể hiện quan điểm rõ ràng hơn về cách mà Hoa Kỳ có thể phản ứng khi không tính lạm phát là một yếu tố ảnh hưởng. Ở thời điểm hiện tại, lợi suất thực đang tăng lên nhờ vào dữ liệu kinh tế tích cực gần đây khi các nhà đầu tư hy vọng về một cú hạ cánh mềm, hoặc viễn cảnh lạm phát tự giảm mà không diễn ra suy thoái kinh tế hay tỷ lệ thất nghiệp tăng vọt.

“Lợi suất trái phiếu tăng mạnh trong một khoảng thời gian ngắn”, Kalish viết trong ghi chú hôm thứ Ba. “Gần như toàn bộ sự tăng trưởng là do lợi suất thực cao hơn”, mặc dù sự gia tăng cung nợ chính phủ cũng có thể là một yếu tố góp phần.

Tính đến thứ Hai, lợi suất trái phiếu chính phủ kỳ hạn 10 năm và 30 năm đã lần lượt tăng 105.4 điểm cơ bản và 91.7 điểm cơ bản kể từ đầu tháng 4 và đóng cửa ở mức cao nhất kể từ ngày 6/11/2007 và ngày 27/4/2011. Tuy nhiên, con số này kết thúc ở mức thấp hơn vào thứ Ba tại 4.327% và 4.410%, khi các nhà giao dịch tạm dừng đợt bán trái phiếu chính phủ dài hạn mạnh mẽ diễn ra trong tuần qua.

Cú nhảy vọt của lợi suất được cho là nguyên nhân khiến thị trường chứng khoán giảm điểm, khiến S&P 500 giảm 4.4% tính đến tháng 8. Chỉ số vẫn tăng 14.3% trong năm nay.

Trong khi thị trường toàn cầu đang chờ đợi bài phát biểu tại Jackson Hole của Chủ tịch Fed Jerome Powell vào thứ Sáu, Kalish đã viết “thị trường đã liên tục đánh giá thấp rủi ro tăng lãi suất bổ sung và kỳ vọng quá nhiều về tốc độ cắt giảm lãi suất”. Powell sẽ “hài lòng với tiến độ lạm phát hàng hóa, hy vọng về thị trường lao động đang trở nên cân bằng hơn, tuy nhiên còn lo ngại về nền kinh tế tăng trưởng nhanh hơn xu hướng”.

MarketWatch