Liệu báo cáo NFP có thể thay đổi triển vọng cắt giảm lãi suất của Fed?

Đặng Thùy Linh

Junior Analyst

Thị trường hiện đang dự đoán 40% khả năng Fed sẽ cắt giảm 50 điểm cơ bản vào tháng 9. Bài phát biểu của Powell tại Jackson Hole nhấn mạnh tầm quan trọng của thị trường lao động, vì vậy, giới đầu tư đang chờ đợi dữ liệu việc làm của Mỹ vào thứ Sáu.

Nhà đầu tư nhận thấy cơ hội Fed cắt giảm lãi suất 50bps ngày càng tăng

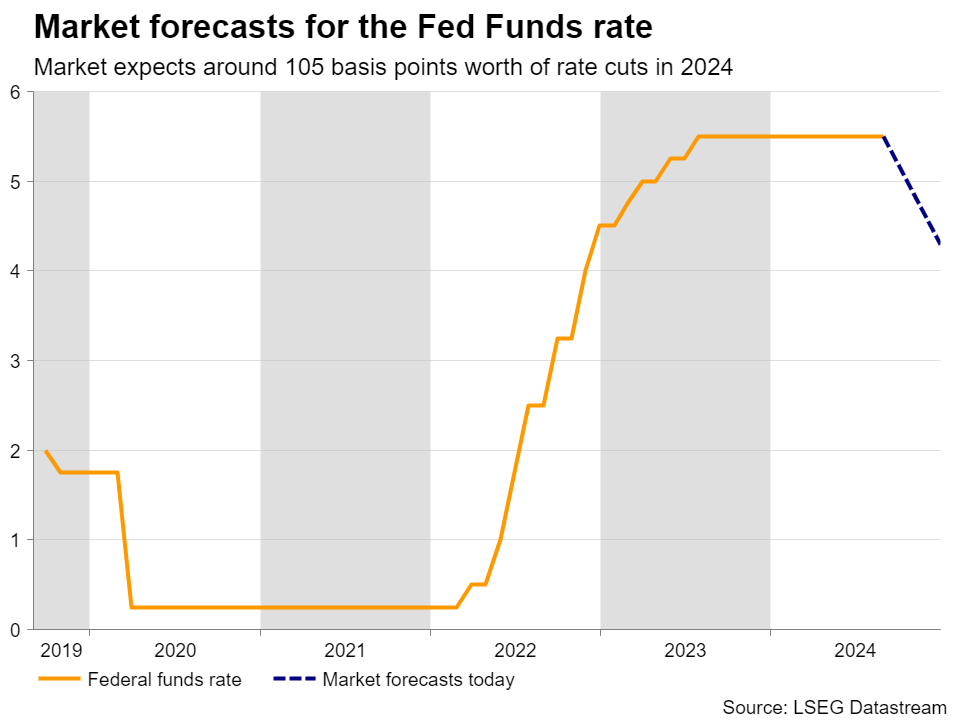

Đồng USD đã đối mặt với nhiều khó khăn vào tháng 8, ghi nhận hiệu suất kém hơn so với tất cả các đồng tiền chính khi thị trường vẫn tin rằng Fed sẽ cắt giảm lãi suất khoảng 105bps cho đến cuối năm. Điều này có nghĩa là Fed sẽ hạ lãi suất tại tất cả cuộc họp còn lại trong năm 2024, với một đợt giảm mạnh 50bps.

Sau phát biểu có vẻ "ôn hòa" hơn dự kiến của Chủ tịch Fed Powell tại Jackson Hole, nhà đầu tư hiện đang dự đoán 40% khả năng Fed cắt giảm 50 điểm cơ bản tại cuộc họp vào ngày 18 tháng 9. Trong bài phát biểu, ông Powell đã nhấn mạnh tầm quan trọng của thị trường lao động, lưu ý rằng họ sẽ không chấp nhận tình trạng thị trường suy yếu hơn nữa, do đó, nhà đầu tư đang hồi hộp chờ đợi báo cáo việc làm tháng 8 vào thứ sáu.

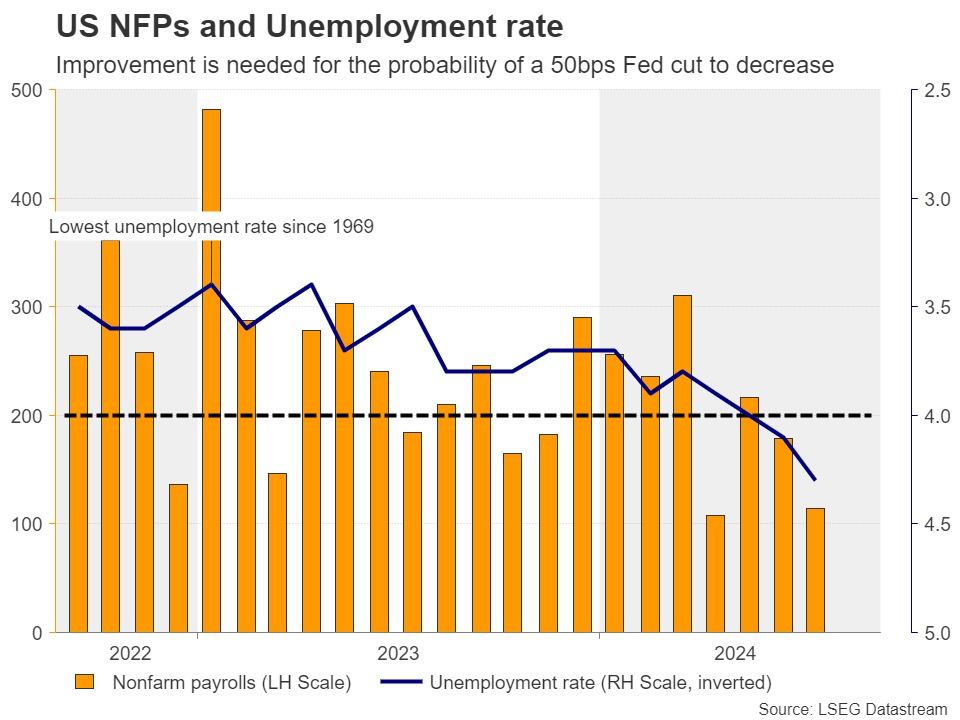

Dữ liệu việc làm dự kiến sẽ được cải thiện

Bảng lương phi nông nghiệp dự kiến sẽ tăng tốc lên 164 nghìn từ mức 114 nghìn vào tháng 7 và tỷ lệ thất nghiệp sẽ giảm xuống còn 4.2% từ mức 4.3% trước đó.

Thu nhập trung bình theo giờ dự kiến cũng sẽ tăng từ 0.2% m/m lên 0.3% m/m.

Sau khi GDP quý 2 được điều chỉnh tăng và mô hình GDPNow của Fed Atlanta dự báo tăng trưởng 2.0% cho quý 3, dữ liệu việc làm cải thiện có thể sẽ thúc đẩy các nhà giao dịch nghiêng về mức giảm 25 điểm cơ bản tại cuộc họp sắp tới của Fed. Điều này có thể hỗ trợ đồng USD tăng cao hơn nữa khi lợi suất TPCP Mỹ mở rộng đà phục hồi.

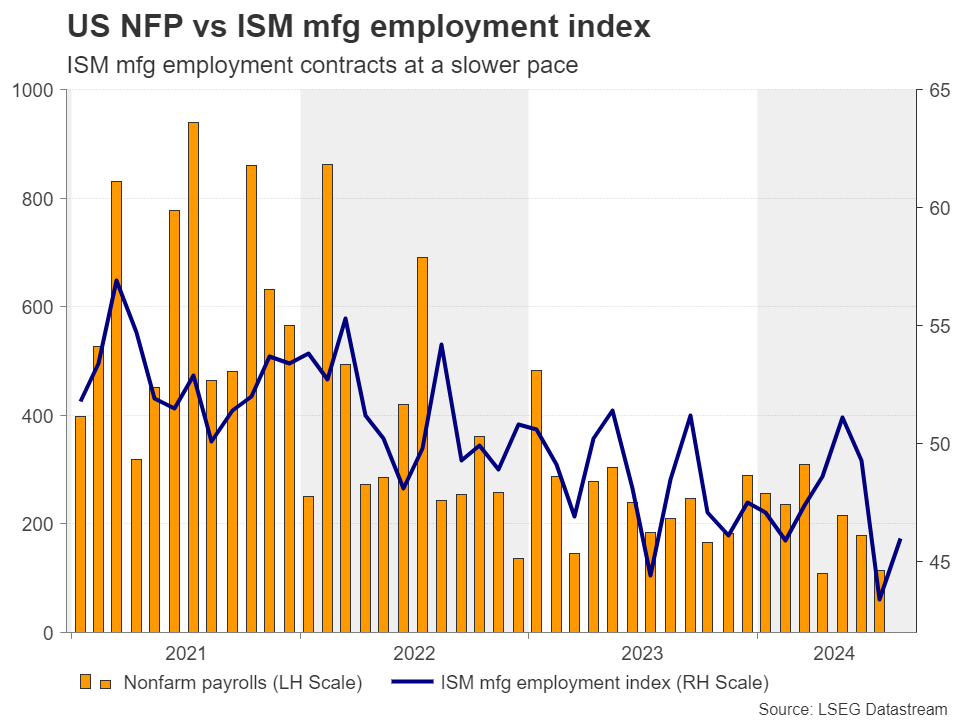

Khảo sát PMI làm dấy lên lo ngại về rủi ro báo cáo NFP suy yếu

Chỉ số PMI sơ bộ của S&P Global cho thấy thị trường việc làm đã chậm lại vào tháng 8. Mặt khác, chỉ số phụ về việc làm của PMI sản xuất ISM cho tháng 8 mặc dù tăng nhẹ nhưng vẫn thấp hơn mức 50 - ngưỡng phân định giữa tăng trưởng và suy thoái.

Điều này làm dấy lên lo ngại về rủi ro báo cáo việc làm vào thứ Sáu suy yếu. Nếu rủi ro này xảy ra, nó có thể khiến thị trường hoảng loạn, đồng thời gây áp lực lên đồng USD. Thị trường chứng khoán cũng có thể lao dốc do những lo ngại về suy thoái lấn át triển vọng chi phí vay thấp hơn.

EUR/USD giảm, nhưng vẫn có khả năng phục hồi

Về mặt phân tích kỹ thuật, cặp EUR/USD gần đây đã điều chỉnh giảm sau khi chạm ngưỡng kháng cự 1.1200 vào ngày 23 và 26 tháng 8. Hiện tại, phe bán đang nỗ lực đẩy cặp tiền này break xuống dưới ngưỡng hỗ trợ 1.1040, tiếp theo là hỗ trợ tại 1.0950 - mức đáy ngày 15 tháng 8. Báo cáo việc làm khả quan có thể đẩy cặp tiền này xuống sâu hơn.

Tuy nhiên, ngay cả khi điều này xảy ra, cặp EUR/USD vẫn sẽ giao dịch quanh vùng giao giữa 1.0900 và đường xu hướng tăng từ mức đáy ngày 26 tháng 6. Điều này có thể cho phép phe mua nắm quyền kiểm soát trở lại vào một thời điểm nào đó trong tương lai gần.

Nếu báo cáo yếu hơn dự kiến, cặp tiền này có thể tăng vọt mà không điều chỉnh giảm, điều này có thể khuyến khích phe mua tham gia vào thị trường và thậm chí vượt qua vùng 1.1200. Mục tiêu tiếp theo của họ có thể là mức đỉnh ngày 18 tháng 7 năm 2023 tại 1.1275.

Investing