Lạm phát Mỹ: Giảm nhiệt nhưng vẫn nan giải

Trà Giang

Junior Editor

Báo cáo chỉ số giá tiêu dùng (CPI) tháng 12 đã mang đến những tín hiệu tích cực, vượt qua kỳ vọng của thị trường và phản ánh xu hướng hạ nhiệt của áp lực lạm phát.

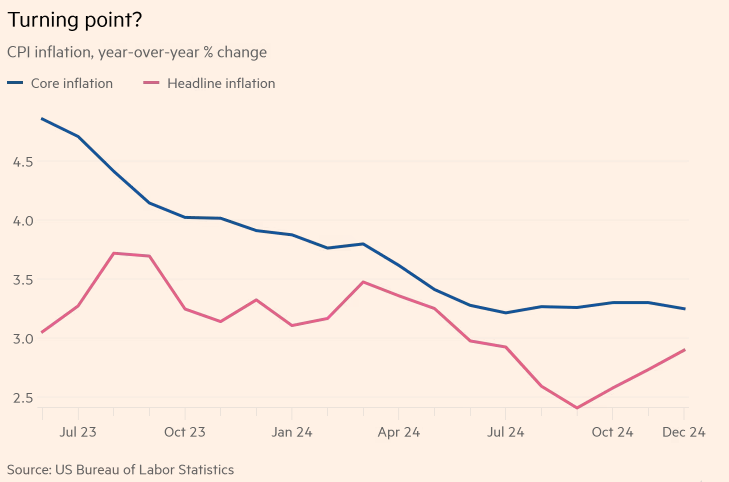

Mặc dù lạm phát toàn phần tăng nhẹ từ 2.8% lên 2.9%, đúng như dự báo của các chuyên gia kinh tế, nhưng điều đáng chú ý là lạm phát cơ bản - không bao gồm giá thực phẩm và năng lượng - đã duy trì sự ổn định đáng kể trong 5 tháng qua và thậm chí còn ghi nhận mức giảm nhẹ từ 3.3% xuống 3.2%.

Đồ thị thể hiện diễn biến của lạm phát ở Mỹ từ tháng 7/2023 đến tháng 12/2024

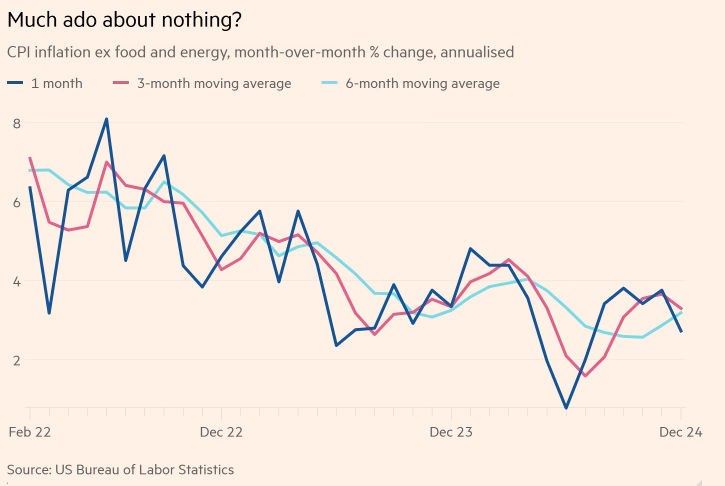

Đặc biệt ấn tượng là chỉ số theo dõi tỷ lệ thay đổi hàng tháng của lạm phát cơ bản (được quy đổi theo tỷ lệ hàng năm) - một thước đo được giới chuyên môn đặc biệt quan tâm. Chỉ số này đã cho thấy sự cải thiện đáng kể khi giảm mạnh từ 3.8% xuống 2.7% trong tháng 12, đánh dấu mức sụt giảm ấn tượng nhất trong nhiều tháng trở lại đây.

Đồ thị thể hiện biến động của lạm phát cơ bản (không bao gồm thực phẩm và năng lượng)

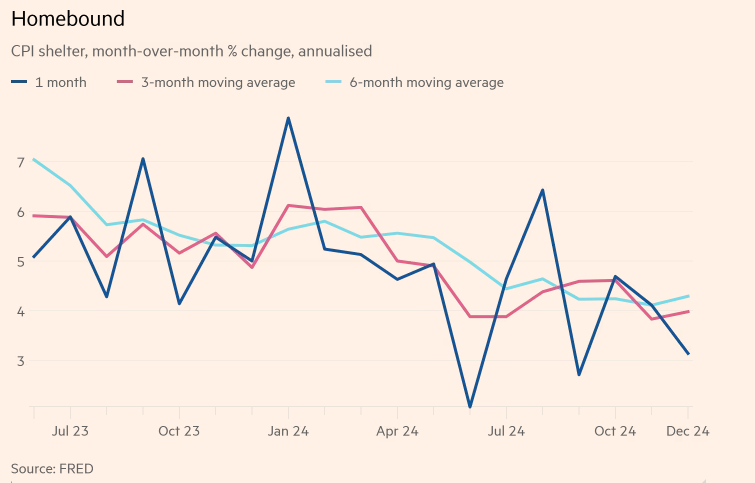

Kết quả này được xem như một "liều thuốc" an thần cho thị trường tài chính, đặc biệt là thị trường trái phiếu. Phân tích chi tiết cho thấy phần lớn sự gia tăng của lạm phát toàn phần đến từ biến động giá năng lượng, trong khi lĩnh vực nhà ở - vốn được coi là yếu tố khó kiểm soát nhất trong rổ tính CPI - đã bắt đầu xu hướng giảm từ tháng 9 và tiếp tục đà giảm mạnh trong tháng này.

Đồ thị thể hiện sự biến động của giá nhà ở

Bức tranh giá cả còn được làm sáng tỏ thêm khi nhiều mặt hàng ghi nhận sự sụt giảm rõ rệt, điển hình như đồ gia dụng và nội thất. Đồng thời, giá quần áo và dịch vụ nhà hàng vẫn duy trì được sự ổn định. Tuy nhiên, vẫn còn những điểm đáng quan ngại khi một số lĩnh vực dịch vụ như bảo hiểm, giải trí và giao hàng tiếp tục ghi nhận mức tăng giá, cho thấy áp lực lạm phát vẫn còn khá phân tán và chưa hoàn toàn được kiểm soát triệt để.

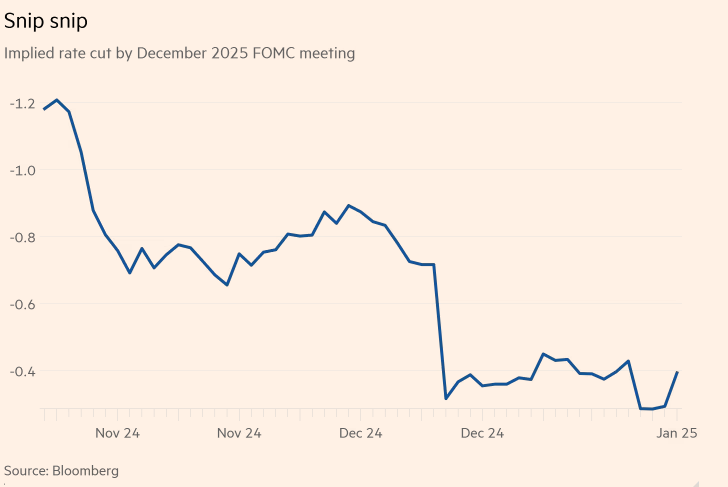

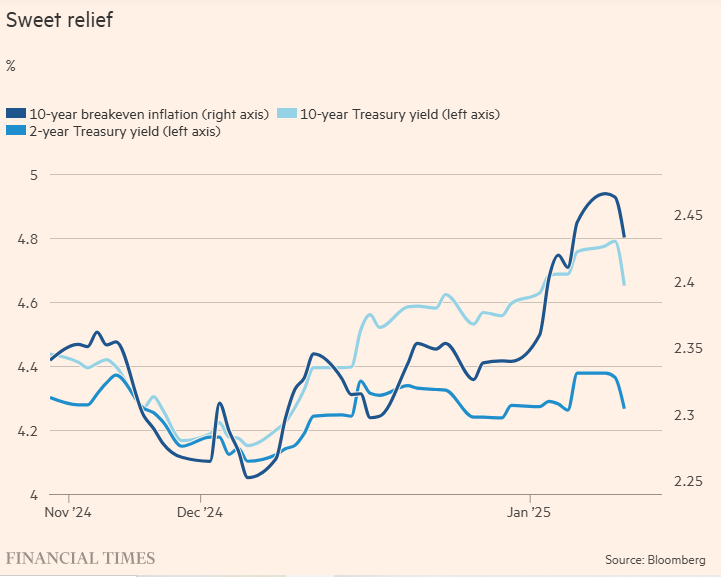

Thị trường tài chính đã phản ứng hết sức tích cực trước dữ liệu lạm phát mới nhất, thể hiện qua việc các nhà đầu tư gia tăng kỳ vọng về khả năng cắt giảm lãi suất trong năm 2025. Điều này được phản ánh rõ nét qua sự sụt giảm của lợi suất trái phiếu kỳ hạn 2 năm và 10 năm.

Sự thay đổi trong kỳ vọng của thị trường về việc Fed sẽ cắt giảm lãi suất vào cuộc họp tháng 12 năm 2025.

Thị trường tài chính đã phản ứng hết sức tích cực trước dữ liệu lạm phát mới nhất, thể hiện qua việc các nhà đầu tư gia tăng kỳ vọng về khả năng cắt giảm lãi suất trong năm 2025. Điều này được phản ánh rõ nét qua sự sụt giảm của lợi suất trái phiếu kỳ hạn 2 năm và 10 năm.

Sự biến động của lợi suất trái phiếu kho bạc Mỹ kỳ hạn 2 năm và 10 năm

Giới chuyên gia và các nhà nghiên cứu cũng đã đưa ra những nhận định tích cực về báo cáo này. Samuel Tombs, chuyên gia từ Pantheon Macroeconomics, khẳng định rằng quá trình kiềm chế lạm phát vẫn đang tiếp diễn đúng hướng. Đồng quan điểm này, nhóm nghiên cứu tại Rosenberg Research cũng đánh giá báo cáo CPI lần này mang tính dovish, góp phần củng cố niềm tin về khả năng kiểm soát lạm phát trong thời gian tới.

Tuy nhiên, bức tranh lạm phát vẫn cần được nhìn nhận một cách thận trọng và toàn diện hơn. Bài học từ bốn tháng trước vẫn còn nguyên giá trị, khi nhiều chuyên gia vội vàng kết luận về sự thành công trong việc kiểm soát lạm phát, nhưng diễn biến thực tế sau đó đã cho thấy điều ngược lại. Dù báo cáo mới nhất mang đến những tín hiệu khả quan, nhưng không thể phủ nhận một thực tế rằng lạm phát cơ bản vẫn đang neo ở mức gần 3%, cao hơn đáng kể so với mục tiêu 2% của Cục Dự trữ Liên bang Mỹ (Fed). Đặc biệt, xu hướng lạm phát trong những tháng gần đây không phải là một đường đi xuống rõ ràng mà là sự dao động ngang, cho thấy con đường đưa lạm phát về mục tiêu 2% của Fed vẫn còn nhiều thách thức phía trước.

Tháng 12 đã chứng kiến sự cải thiện đáng kể trong thước đo lạm phát yêu thích của Unhedged, nhưng đây chỉ là một tháng trong bối cảnh ba tháng trước đó có mức tăng khá nóng. Nếu nhìn vào mức trung bình 6 tháng, có thể thấy một điểm chuyển hướng tăng vào tháng 9 và kể từ đó, các chỉ số lạm phát vẫn duy trì ở mức cao.

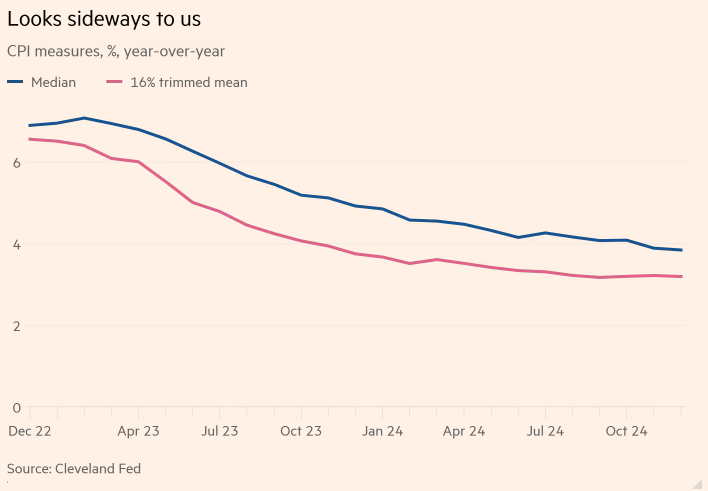

Một cách khác để loại bỏ những yếu tố nhiễu trong dữ liệu là sử dụng chỉ số CPI trung vị của Fed Cleveland, đo lường mức thay đổi giá trung vị trong rổ hàng hóa, và CPI sau khi loại bỏ các yếu tố ngoại lai giảm 16%, cụ thể loại bỏ các mức thay đổi giá lớn nhất ở cả hai cực âm và dương. Hai chỉ số này cung cấp một cái nhìn tổng quan hơn về xu hướng chung bằng cách loại bỏ những yếu tố có biến động mạnh nhất, dù đó là năng lượng, thực phẩm hay bất kỳ danh mục nào khác. Hiện tại, CPI loại bỏ yếu tổ ngoại lai duy trì ổn định ở mức hơn 3%, trong khi CPI trung vị dao động quanh mức gần 4% và chỉ giảm nhẹ.

Đồ thị minh hóa chỉ số CPI trung vị (Median) và CPI sau khi loại bỏ các yếu tố ngoại lai giảm 16% (16% Trimmed Mean)

Bức tranh tổng thể cho thấy nền kinh tế Mỹ đang vận động quanh mức lạm phát 3%, vẫn còn khoảng cách đáng kể so với mục tiêu 2% mà Fed đặt ra. Mặc dù mức lạm phát hiện tại không phải là một tình trạng đáng báo động, nhưng nó cũng chưa phản ánh được trạng thái cân bằng lý tưởng mà một nền kinh tế năng động cần có. Điều này có thể là cơ sở để dự đoán rằng Fed sẽ duy trì định hướng chính sách thận trọng trong thời gian tới, tránh những thay đổi đột ngột có thể gây bất ổn cho thị trường.

Mặc dù vẫn có những kỳ vọng về khả năng Fed sẽ bắt đầu chu kỳ cắt giảm lãi suất vào cuối năm nay, nhưng cả Fed và chính quyền mới sẽ cần phải cân nhắc kỹ lưỡng trong từng bước đi. Bài học từ những đợt bùng phát lạm phát trước đây cho thấy việc nới lỏng chính sách tiền tệ quá sớm có thể dẫn đến những hệ quả không mong muốn. Do đó, quá trình điều chỉnh chính sách cần được thực hiện một cách từ từ và thận trọng để đảm bảo lạm phát không có cơ hội quay trở lại mức cao.

Financial Times