Dự báo USD/JPY: 3 lý do để giá quay về mốc 105.

Đạt Nguyễn

Currency Analyst

Cặp USD/JPY hiện đang có một nhịp giảm về mức giá 108 từ đỉnh ngắn hạn 111.6. Liệu rằng nó còn xuống tiếp nữa không?

Một bí mật mà ai cũng biết – Quỹ Hưu Trí Quốc Gia Nhật Bản (GPIF) sẽ tăng tỷ trọng mua trái phiếu quốc tế

Khi tỷ giá USD/JPY tăng, thị trường ngoại hối thông thường khai thác câu chuyện liên quan tới Quỹ đầu tư hưu trí của Chính phủ Nhật Bản (GPIF). Nhắc lại một chút về quỹ GPIF của chính phủ Nhật (tên tiếng anh: Japan’s Government Pension Investment Fund), nó là một trong những quỹ lớn nhất thế giới với tài sản trị giá 168 nghìn tỷ JPY (tương đương 1.5 nghìn tỷ USD) với tỷ trọng khá lớn dành cho các tài sản nước ngoài.

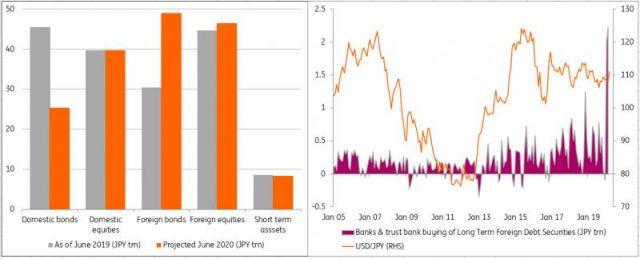

Thị trường đang đồn đoán về một sự thay đổi tỷ trọng của quỹ GPIF trong vòng 6 tháng qua, thông tin về tỷ trọng của quỹ sẽ được công bố vào ngày 31/3 trước khi bắt đầu năm tài khóa mới. Giới chuyên môn nhận định tỷ trọng cổ phiếu sẽ không thay đổi, giữ nguyên 25% cho các cổ phiếu trong và ngoài nước. Tuy nhiên, cơ cấu mảng trái phiếu sẽ có sự thay đổi đáng kể. Tỷ trái phiếu trong nước dự kiến sẽ được cắt giảm xuống mức 25% (trước đó ở mức 35%) và trái phiếu nước ngoài tăng lên 25% (trước đó là 15%).

Tôi giả định rằng phần khác biệt giữa tỷ trọng phân bổ nguyên tắc và thực tế vẫn giữ nguyên, cụ thể là: trái phiếu trong nước +/- 10%, cổ phiếu trong nước +/- 9%, cổ phiếu nước ngoài +/- 8% và trái phiếu nước ngoài +/- 4%. GPIF đã ngừng công bố chiến lược phân bổ tài sản vào cuối mùa thu năm ngoái, bởi vậy những góc nhìn chuyên sâu mà chúng ta có dự báo chỉ tính đến tháng 6/2019. Với giả định gồm GPIF tăng tỷ trọng dành cho trái phiếu quốc tế và giảm tỷ trọng xuống đối với trái phiếu trong nước nhiều nhất có thể, điều này có thể khiến 18.5 nghìn tỷ JPY (tương đương 168 tỷ USD) bị bán ra. Biểu đồ 1 dưới đây thể hiện sự thay đổi theo dự tính:

Các tính toán trên nhìn vào các thay đổi dự kiến từ tháng 6/2019 đến tháng 6/2020, giả định rằng GPIF tăng tỷ trọng phân bổ cho trái phiếu nước ngoài. Câu hỏi đặt ra là hiện nay chúng ta đang đứng ở đâu? Quá trình phân bổ đã được thực hiện xong hoàn toàn chưa? Một vài thông tin về quá trình này có thể nhìn vào số liệu thống kê hàng tháng về dòng tiền chứng khoán quốc tế từ Bộ Tài chính Nhật Bản. Dòng tiền này cho thấy sự gia tăng mạnh mẽ trong việc mua trái phiếu quốc tế của các quỹ tín thác Nhật Bản (được xem như là một đại diện cho các quỹ hưu trí) vào tháng 1 và tháng 2 – với mức giao dịch khoảng 2 nghìn tỷ JPY mỗi tháng. Các số liệu mua trong tháng ba được công bố vào đầu tháng tư sẽ mang lại các thông tin rất hữu ích.

Mặc dù GPIF có khả năng còn nhiều dự địa trong danh mục đầu tư để mua trái phiếu nước ngoài, nhưng tôi thấy hai lý do khiến GPIF sẽ chưa đẩy nhanh quá trình mua trái phiếu quốc tế ở thời điểm hiện tại:

- Lợi thế chênh lệch về lợi suất của trái phiếu nước ngoài tính theo trọng số (FTSE WGBI ex JPY) so với TPCP Nhật Bản đã giảm xuống 70 điểm cơ bản trong ngày 26/3 so với biên độ 220 điểm cơ bản một năm trước.

- Cặp tiền USD/JPY ở mốc gần 110 và biến động mạnh. Khá ít lựa chọn dành cho trái phiếu quốc tế và tỷ giá đang ở mức đỉnh của biên độ giao động (với giả định mức biến động 10% theo năm) dường như không phải là một điều kiện tốt cho các dòng tiền thoát ra khỏi nước Nhật ngay lập tức. Điều này có thể thay đổi khi USD/JPY gần hơn với mốc 100.

Việc cấp vốn (‘funding’) bằng đồng USD được cải thiện khiến USD mất chuỗi tăng giá.

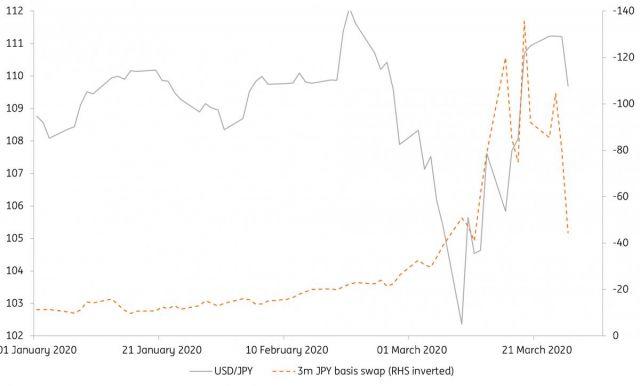

Phiên giao dịch ngày thứ Năm (12/3) đã đánh dấu một sự thay đổi lớn trên thị trường tiền tệ cũng như giá USD trên thị trường ngoại hối. Thị trường thương phiếu (Commercial Paper - CP) của Hoa Kỳ, một nguồn quan trọng cho các ngân hàng và doanh nghiệp để tìm kiếm nguồn vốn tài trợ USD ngắn hạn, đã đổ vỡ. Nguyên nhân là do 139 tỷ USD đi ra khỏi các quỹ Prime Money Market (một nhà đầu tư chủ yếu của CP) khi các nhà đầu tư cuối cùng chuyển trạng thái của họ từ các quỹ có rủi ro tín dụng của khu vực tư nhân sang các quỹ được chính phủ bảo đảm. Bây giờ việc này đang được bàn tán rộng rãi, việc thiếu đi nguồn cấp vốn bằng đồng USD đã tạo ra rất nhiều sự xáo trộn trên khắp các thị trường tiền tệ khác (ví dụ: hợp đồng hoán đổi lãi suất kỳ hạn 3 tháng đối với JPY đã giãn rộng thêm 140 điểm cơ bản) và nâng giá Dollar Mỹ lên so với các đồng tiền khác.

Trong số muôn vàn các biện pháp chữa cháy, Fed và Kho bạc Hoa Kỳ từ thời điểm đó đã đưa ra các chương trình hỗ trợ trực tiếp thị trường CP, như Hệ thống tài trợ thương phiếu (Commercial Paper Funding Facility - CPFF) và (The Money Market Mutual Fund Liquidity Facility - MMLF) và các biện pháp hỗ trợ công ty xếp hạng tín nhiệm cao phát hành giấy tờ có giá. Cùng với lời hứa về gói nới lỏng QE không có giới hạn, Fed đã cố gắng trấn an lại thị trường tiền tệ. Tôi kỳ vọng thị trường sẽ càng bình tĩnh hơn khi cuối năm tài khóa của Nhật Bản đi qua (kết thúc vào ngày 31/3) và Fed bắt đầu chương trình CPFF kia vào tháng Tư. Chênh lệch hoán đổi lợi suất quay đầu sẽ làm giảm áp lực tăng giá đối với cặp tiền USD/JPY (Biểu đồ 2).

Đồng JPY vẫn là đồng tiền trú ẩn an toàn

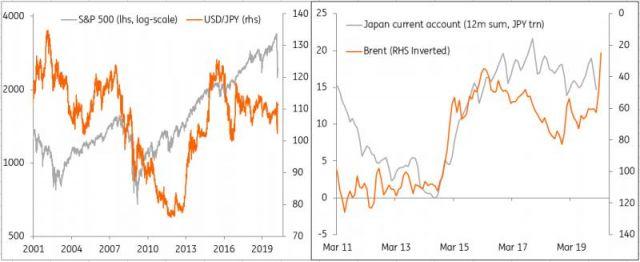

Đây là lần thứ ba thị trường gấu lớn xuất hiện (bear market) từ năm 2000 và tỷ giá USD/JPY chủ yếu giảm. Một lời kêu gọi hành động quen thuộc trong một cuộc khủng hoảng tài chính là mua trái phiếu ngắn hạn Kho bạc Hoa Kỳ (chính xác cho tới lúc này) và bán đồng đô la (sai trong năm nay). Với việc Fed đang tạo làn sóng trên thị trường với nguồn thanh khoản Dollar dồi dào và đại dịch Covid-19 khiến tăng trưởng thế giới bị ảnh hưởng nặng nề, tôi nghĩ rằng USD/JPY sẽ rơi xuống các mốc thấp hơn.

Đồng tiền trú ẩn JPY được hỗ trợ bởi thặng dư cán cân vãng lai lớn (hơn 3% mức GDP) – có nghĩa là Nhật Bản không dựa vào tiền nóng (danh mục đầu tư vốn).

Vậy thặng dư tài khoản vãng của Nhật Bản có những gì ở thời điểm này? Vẫn phụ thuộc nhiều vào năng lượng, do đó việc giá dầu giảm mạnh thường là tin tốt cho thặng dư tài khoản vãng lai của Nhật – như năm 2015.

Liệu rằng thương mại quốc tế bị ảnh hưởng mạnh có tác động tới thặng dư thương mại Nhật Bản hay không? Tin tốt cho Nhật Bản là phần lớn thặng dư của họ đến từ thu nhập đầu tư thay vì thặng dư thương mại và thu nhập đầu tư thường điều chỉnh chậm.

Cuối cùng, tôi nghĩ rằng USD/JPY sẽ quay về mức 105 tương đối nhanh. Kỳ vọng về tới mốc 100 sau đó trong năm nay thì không khả quan lắm (bởi GPIF có thể tài trợ cho khoản nợ nước ngoài hấp dẫn khi tỷ giá dưới 105), nhưng chắc chắn là theo hướng đó.