Dotcom 2.0 hay chỉ là cú điều chỉnh?

Huyền Trần

Junior Analyst

Sau đợt tăng mạnh, Nasdaq lại đối mặt với áp lực suy giảm, gợi nhớ về những cú sụp đổ trong quá khứ. Liệu đây là dấu hiệu của một bong bóng sắp vỡ, hay chỉ là một nhịp điều chỉnh trong chu kỳ thị trường?

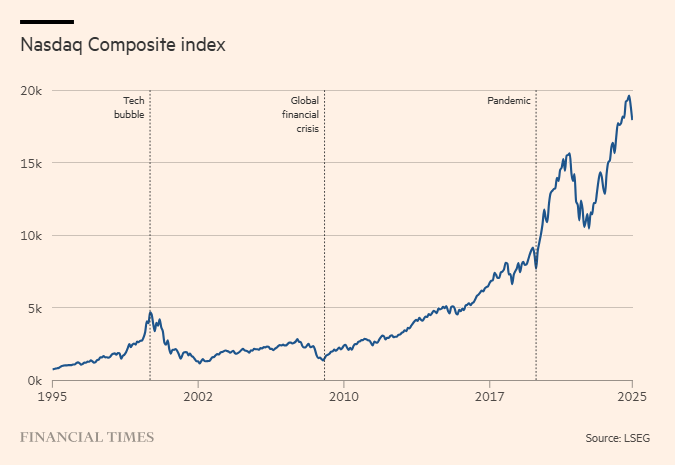

Hai mươi lăm năm trước, vào ngày thứ Hai định mệnh, một đợt tăng kéo dài nhiều năm của thị trường chứng khoán Mỹ chạm đỉnh, sau đó lao dốc không phanh. Hai năm sau, Nasdaq mất tới 77% giá trị so với mức cao nhất của chỉ số này.

Ngày nay, bong bóng dotcom trở thành bài học kinh điển về sự hưng phấn mù quáng với công nghệ mới và lòng tham vô độ. Các nhà đầu tư đổ tiền vào những công ty internet thua lỗ, khiến thị trường không thể tránh khỏi sụp đổ.

Tuy nhiên, nếu nhìn lại thời điểm tháng 3/2000, sẽ thấy rằng việc xác định chính xác thời điểm bong bóng vỡ không hề đơn giản.

Dù các cơ quan quản lý đã cảnh báo về những lời khuyên đầu tư thiên lệch và các mô hình kinh doanh thiếu bền vững, báo chí thời đó vẫn tràn ngập những bài viết ca ngợi “Nasdaq phi thường” đang ở “độ cao chóng mặt”. Ngay cả khi Nasdaq đã giảm điểm trong năm tuần liên tiếp, vẫn có những nhận định lạc quan về việc “thị trường lấy lại sự cân bằng” và “đà phục hồi tiếp tục”.

Lịch sử này có vẻ đặc biệt đáng suy ngẫm trong tuần này. Chỉ chưa đầy ba tuần trước, S&P 500 còn lập đỉnh kỷ lục, nhưng giờ đây thị trường toàn cầu đang chao đảo vì chính sách thuế quan thay đổi liên tục của Tổng thống Mỹ Donald Trump. Nhiều chỉ báo kinh tế quan trọng cũng đang phát tín hiệu xấu: Niềm tin tiêu dùng Mỹ suy giảm, đơn đặt hàng sản xuất lao dốc. Đến giữa ngày thứ Sáu, S&P 500 đã mất sạch toàn bộ mức tăng sau cuộc bầu cử tổng thống.

Đáng lo ngại hơn, nhóm bảy cổ phiếu công nghệ lớn – “Magnificent Seven” – vốn là động lực chính giúp thị trường thăng hoa năm ngoái, giờ đây đã rơi vào vùng điều chỉnh, giảm 12% so với mức đỉnh của tháng 12. Lợi nhuận quý IV của họ không tệ – công ty mẹ của Google, Alphabet, vẫn ghi nhận mức tăng hai chữ số về doanh thu và lợi nhuận.

Nhưng điều đó không ngăn được các nhà đầu tư đặt ra những câu hỏi lớn: Hàng tỷ USD đổ vào trí tuệ nhân tạo, trung tâm dữ liệu và hạ tầng năng lượng liệu có thực sự tạo ra tăng trưởng bền vững? Và quan trọng hơn, khi nào chúng sẽ mang lại lợi nhuận thực sự?

Chỉ số Nasdaq Composite qua các thời kỳ khủng hoảng

Với nhiều nhà đầu tư lâu năm, tình hình hiện tại gợi nhớ đến sự mất niềm tin vào các công ty dotcom sau khi Cục Dự trữ Liên bang Mỹ tăng lãi suất vào năm 1999. Khi chi phí vốn leo thang, các startup thua lỗ như Pets.com và Webvan cạn tiền, kéo theo sự suy yếu của các nhà cung cấp công nghệ và viễn thông, khiến thị trường lao dốc. Đến tháng 3 năm 2001, Mỹ chính thức bước vào suy thoái.

Tuy nhiên, không thể so sánh hoàn toàn với hiện tại. Phần lớn các công ty dotcom khi đó chỉ là những cái tên mới nổi, trong khi nhóm "Magnificent Seven" bao gồm những tập đoàn hàng đầu thế giới như Apple, Amazon, Microsoft và Nvidia – trụ cột của nền kinh tế AI.

Sự khác biệt còn nằm ở các startup thế hệ mới. Thay vì lên sàn sớm như trước đây, nhiều công ty đang chọn ở lại trong danh mục đầu tư của quỹ đầu tư mạo hiểm và công ty cổ phần tư nhân lâu hơn. Nhưng điều đáng chú ý là tổng tài sản của các quỹ này đang thu hẹp – điều chưa từng xảy ra trong nhiều thập kỷ.

Khi dòng tiền dồi dào, dòng vốn bị phân bổ kém hiệu quả không phải vấn đề lớn. Nhưng trong môi trường lãi suất cao, ngay cả những doanh nghiệp mạnh nhất cũng buộc phải tập trung nguồn lực. Bên cạnh đó, sự bất ổn từ chính sách thuế quan của Trump có thể càng khiến doanh nghiệp dè dặt trong đầu tư. Hệ quả đối với nền kinh tế có thể lớn hơn nhiều so với dự báo.

“Dù thời thế thay đổi, bản chất con người thì không. Tất cả dấu hiệu của một bong bóng đều đã xuất hiện,” Jim Grant, nhà báo tài chính nổi tiếng với những nhận định bi quan, chia sẻ. Ông từng dự báo đúng cả bong bóng dotcom và khủng hoảng tài chính 2008.

Tuy nhiên, ông cũng cảnh báo rằng “mô thức có thể quen thuộc, nhưng thời điểm thì không thể đoán trước. Và thị trường luôn có cách trừng phạt những ai bi quan quá sớm.” Bản thân ông là ví dụ điển hình: Dù dự báo chính xác, chúng lại đến quá sớm, khiến nhà đầu tư theo chân ông bỏ lỡ nhiều cơ hội sinh lời.

Câu chuyện của Nvidia năm nay là một minh chứng. Khi DeepSeek – một công ty Trung Quốc – tuyên bố có thể vận hành AI với ít tài nguyên tính toán hơn, giá trị vốn hóa của Nvidia lập tức bốc hơi 600 tỷ USD trong tháng 1, kéo theo sự lao dốc của các cổ phiếu công nghệ và tiện ích khác.

Tuy nhiên, Nvidia sau đó lấy lại phần lớn những gì đã mất khi giới đầu tư tin rằng AI giá rẻ sẽ thúc đẩy ứng dụng nhanh hơn và kích thích chi tiêu nhiều hơn.

Nhưng đợt phục hồi này cũng không kéo dài. Hiện tại, cổ phiếu Nvidia đã giảm khoảng 25% so với mức đỉnh 52 tuần qua. Liệu đó là dấu hiệu của một bong bóng đang vỡ, hay chỉ là một nhịp điều chỉnh của thị trường?

Financial Times