Cổ phiếu biến động mạnh, USD "mắc kẹt" giữa tăng trưởng và lạm phát

Huyền Trần

Junior Analyst

Thị trường chứng khoán đảo chiều khi nhóm cổ phiếu từng tăng mạnh nhất bị bán tháo, trong khi các mã trước đây kém nổi bật lại dẫn dắt đà tăng. Đồng USD giảm do lo ngại tăng trưởng chậm lại nhưng giữ ổn định ngay cả khi chứng khoán lao dốc, phản ánh sự giằng co giữa kỳ vọng lạm phát và rủi ro suy thoái.

Kể từ khi thị trường chứng khoán đảo chiều vào khoảng một tháng trước, có một sự thay đổi đáng chú ý về hiệu suất của các cổ phiếu – những mã từng dẫn đầu giờ đang lao dốc, trong khi những mã kém nổi bật trước đây lại đang khởi sắc.

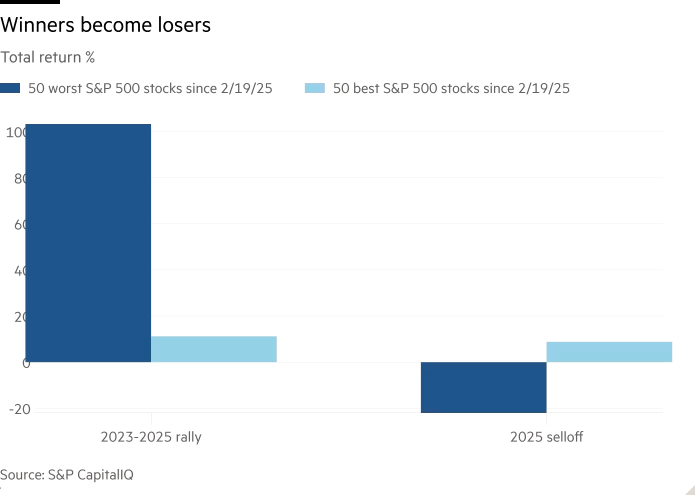

Năm mươi cổ phiếu có hiệu suất kém nhất trong S&P 500 kể từ ngày 19/2 có mức lợi nhuận trung bình giảm 22% (tính theo trọng số đều, không phải trọng số vốn hóa, nên không bị ảnh hưởng quá mức bởi một số mã lớn). Trước đó, trong đợt tăng giá kéo dài từ tháng 10/2023 đến tháng trước, nhóm này lại là những mã tăng mạnh nhất, với mức tăng trung bình 103%.

Ngược lại, năm mươi cổ phiếu hoạt động tốt nhất trong tháng qua tăng trung bình 11%, cao hơn một chút so với mức tăng 9% mà chúng đạt được trong đợt phục hồi trước.

Biểu đồ dưới đây minh họa xu hướng này. Các cột màu xanh nhạt thể hiện những cổ phiếu tăng trưởng tốt trong tháng qua, trong khi các mã giảm mạnh được hiển thị bằng màu xanh đậm. Những cổ phiếu từng là ngôi sao giờ đang chịu áp lực bán tháo mạnh, trong khi những mã trước đây chỉ tăng trưởng ổn định lại đang có hiệu suất khả quan.

Biến động lợi nhuận của nhóm cổ phiếu tốt nhất và tệ nhất trong S&P 500

Điều này cho thấy đợt bán tháo hiện tại không phải là một sự tháo chạy khỏi rủi ro trên diện rộng, mà chủ yếu là nhà đầu tư chốt lời ở những cổ phiếu đã tăng nóng.

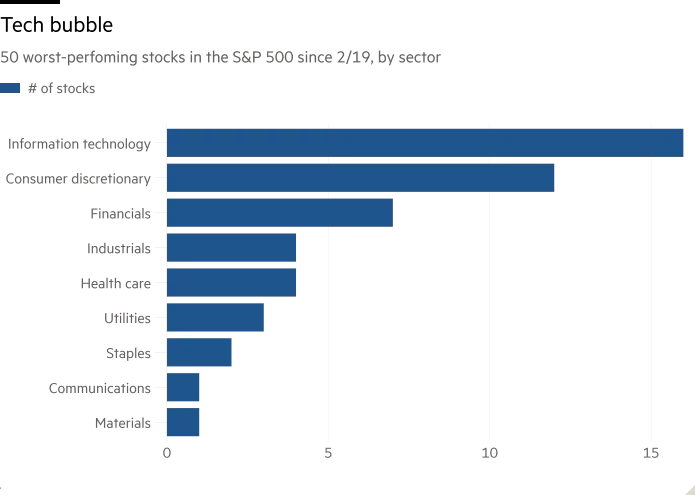

Mỗi đợt bán tháo đều đi kèm với sự thay đổi trong nhóm dẫn dắt thị trường, khi nhà đầu tư rút khỏi các cổ phiếu tăng trưởng và chu kỳ để chuyển sang nhóm ổn định và phòng thủ. Nhóm cổ phiếu giảm mạnh nhất trong tháng qua chủ yếu thuộc lĩnh vực tiêu dùng không thiết yếu, trong khi những mã tăng trưởng tốt hơn nghiêng về y tế, hàng tiêu dùng thiết yếu, bảo hiểm và quốc phòng. Tuy nhiên, sự dịch chuyển lần này dữ dội hơn so với đợt đảo chiều năm 2022, có thể do đợt tăng giá trước đó quá tập trung vào lĩnh vực công nghệ thông tin – nhóm cổ phiếu hiện đang chịu áp lực nặng nề.

Các ngành có hiệu suất tệ nhất trong S&P 500 từ 19/2

Dù những quan sát trên mang tính diễn giải hơn là phân tích khoa học, nhưng miễn là đợt điều chỉnh vẫn chủ yếu do chốt lời ở các cổ phiếu đã tăng quá mạnh trong những năm qua, thị trường có thể coi đây là một sự điều chỉnh lành mạnh trong bối cảnh định giá vẫn cao. Ngược lại, nếu đà bán tháo tiếp tục mở rộng, tình hình có thể trở thành một cuộc tháo chạy khỏi rủi ro trên diện rộng.

Đồng USD: Giằng co giữa tăng trưởng chậm lại và lạm phát cao

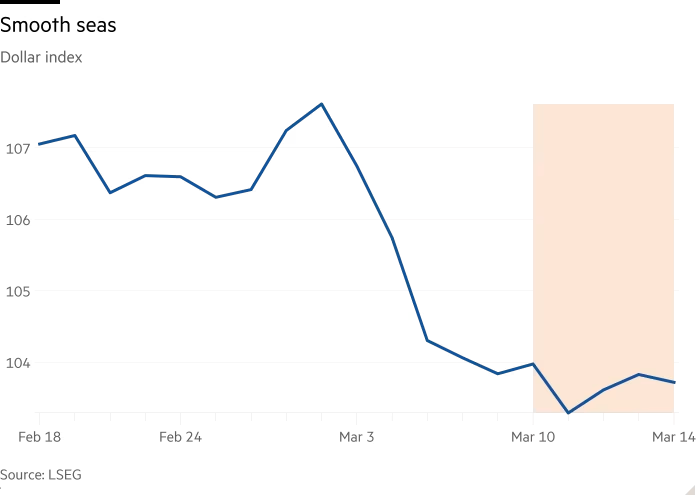

Đồng USD đã giảm mạnh sau đợt tăng giá trước và ngay sau cuộc bầu cử tổng thống. Trong tuần đầu tiên của tháng 3, đồng bạc xanh tiếp tục trượt dốc do lo ngại về sự suy giảm kinh tế Mỹ.

Biến động của chỉ số DXY

Điều đáng chú ý là trong khi thị trường chứng khoán lao dốc vào tuần trước, đồng USD lại gần như đi ngang. Đây là một diễn biến bất thường, vì đợt giảm của thị trường chứng khoán phần lớn do lo ngại tăng trưởng chậm lại, vốn thường kéo đồng USD xuống thấp hơn. Dù USD giảm vào thứ Hai, nhưng cuối tuần lại quay về mức đầu tuần.

Biến động của chỉ số DXY gần đây

Đợt tăng giá trước đó của USD, giống như đà tăng của thị trường chứng khoán, phản ánh kỳ vọng rằng chính sách của Trump sẽ thúc đẩy tăng trưởng và lạm phát. Tuy nhiên, kỳ vọng này đã bị thổi phồng. Cuối năm ngoái, Fed phát tín hiệu tạm dừng chu kỳ cắt giảm lãi suất, trong khi các ngân hàng trung ương khác tiếp tục nới lỏng, giúp duy trì chênh lệch lãi suất có lợi cho USD. Đồng thời, một số số liệu kinh tế cũng cho thấy nền kinh tế Mỹ vẫn mạnh, làm dấy lên khả năng Fed có thể tăng lãi suất thay vì cắt giảm. GDP quý IV tăng trưởng tốt, trong khi số liệu lạm phát từ tháng 11 đến tháng 1 không giảm mà thậm chí còn nhích lên. Đỉnh cao của USD diễn ra sau báo cáo việc làm tháng 1 mạnh mẽ, chứ không phải sau cuộc bầu cử hay thông báo áp thuế của Trump.

Đợt giảm giá của USD đầu tháng này phần nào phản ánh sự mất niềm tin của nhà đầu tư vào chính sách thúc đẩy tăng trưởng của Trump, đồng thời phản ánh việc kỳ vọng tăng trưởng bị điều chỉnh giảm khi số liệu kinh tế yếu đi. Một yếu tố bên ngoài cũng góp phần vào xu hướng này: Đồng Euro tăng mạnh nhờ chính sách tài khóa mới của Đức.

Việc USD không giảm mạnh khi chứng khoán lao dốc có thể cho thấy thị trường tiền tệ phản ứng nhạy hơn với chính sách thuế quan. Từ sau lễ nhậm chức, diễn biến của thị trường ngoại hối phản ánh những bất ổn về thuế quan nhanh hơn so với thị trường chứng khoán. Vì vậy, đợt giảm của thị trường chứng khoán tuần trước có thể chỉ là sự điều chỉnh muộn so với đà giảm trước đó của USD do lo ngại về tăng trưởng kinh tế Mỹ.

Tuy nhiên, sự ổn định tương đối của USD cũng có thể là do dữ liệu kinh tế gần đây chưa đủ rõ ràng để định hướng thị trường. Hiện tại, thị trường không chỉ lo lắng về tăng trưởng chậm lại mà còn quan ngại về lạm phát cao, thậm chí là nguy cơ đình lạm. Tăng trưởng yếu có thể kéo USD đi xuống, nhưng lạm phát cao lại là yếu tố hỗ trợ đồng tiền này. Dữ liệu lạm phát công bố tuần trước cũng không cho thấy xu hướng rõ ràng: CPI và PPI thấp hơn dự báo, nhưng cả hai đều gợi ý rằng chỉ số PCE, thước đo lạm phát ưa thích của Fed – có thể tăng mạnh vào cuối tháng. Thị trường trái phiếu cũng gần như không biến động trong tuần trước khi chờ đợi dữ liệu lạm phát, và có thể sẽ tiếp tục giữ thái độ thận trọng trong thời gian tới.

Có ý kiến cho rằng USD không giảm do hiệu ứng “đồng Dollar cười” – tức là USD thường tăng giá trong những thời điểm thị trường bất ổn. Nhưng theo James Reilly của Capital Economics, điều này không đúng trong trường hợp này, vì các đồng tiền trú ẩn khác như franc Thụy Sĩ và yên Nhật không tăng giá, cho thấy chưa có sự dịch chuyển mạnh mẽ sang tài sản an toàn.

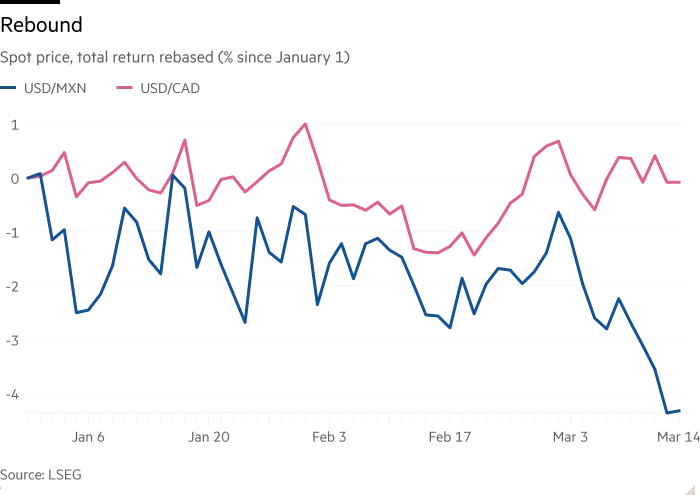

Chừng nào chưa có bằng chứng rõ ràng hơn về sự suy giảm kinh tế hoặc lạm phát, USD có thể tiếp tục đi ngang dù thị trường chứng khoán biến động mạnh. Trong khi đó, các đồng tiền khác vẫn dao động theo lo ngại về thuế quan. Tuần trước, đồng CAD và MXN đều tăng so với USD. CAD hiện đã quay về mức trước khi Trump công bố thuế quan lên Canada, trong khi MXN cũng phục hồi đáng kể.

Biến động tỷ giá USD/MXN và USD/CAD

Điều này có thể phản ánh sự lạc quan hơn đối với triển vọng của Mexico, do Trump dường như đang tập trung áp thuế lên Canada hơn. Tuy nhiên, rất khó để đưa ra kết luận chắc chắn, vì không ai thực sự đoán được Trump sẽ làm gì.

Dù thị trường tiền tệ là thước đo đáng tin cậy của chính sách thuế quan từ đầu năm đến nay, nhưng với những diễn biến khó lường trong ba tuần qua, có lẽ điều này cũng đang thay đổi.

Financial Times