Trái phiếu doanh nghiệp Mỹ đang dần mất sức hút với nhà đầu tư nước ngoài

Mai Khánh Linh

Junior Editor

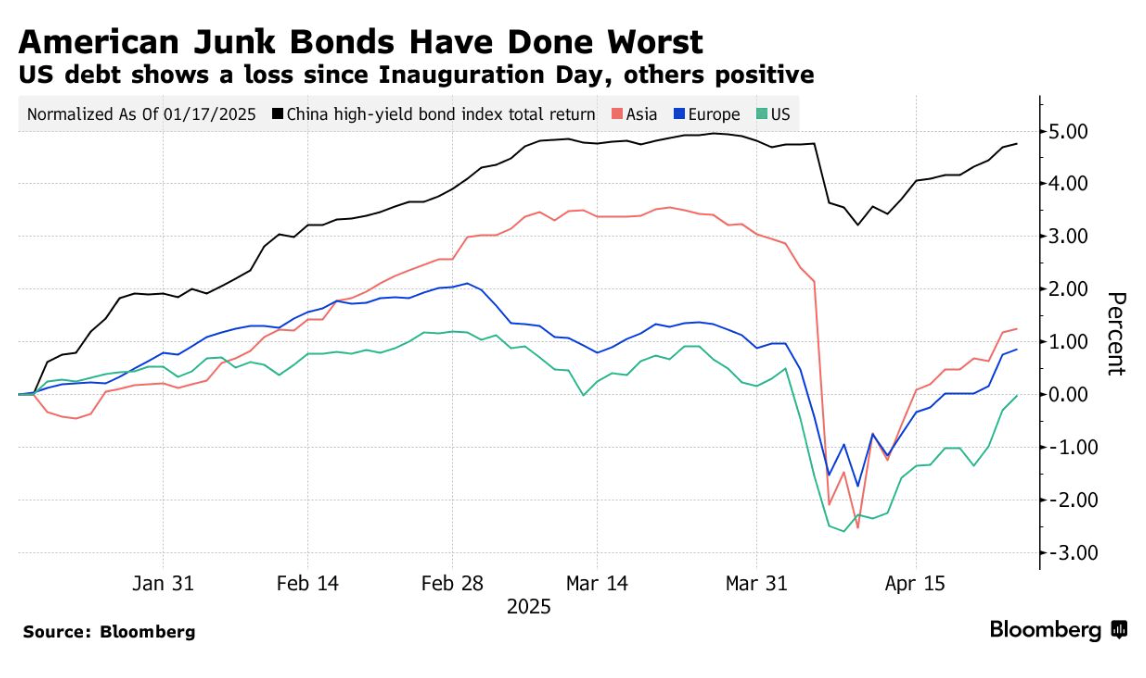

Thị trường tín dụng toàn cầu vừa có thêm “nạn nhân” sau cuộc chiến thương mại của Mỹ: trái phiếu doanh nghiệp. Trong khi châu Âu và châu Á vẫn duy trì đà tăng, thị trường trái phiếu doanh nghiệp tại Mỹ đang hụt hơi và hoàn toàn có thể bị bỏ xa thêm nếu kinh tế tiếp tục suy yếu và lãi suất tiếp tục tăng.

Ngay sau lễ nhậm chức của Tổng thống Trump vào tháng 1, niềm hào hứng ban đầu đã nhường chỗ cho sự thận trọng. Hàng loạt mức thuế quan tự áp lên hàng nhập khẩu đang bóp nghẹt tăng trưởng, đồng thời đẩy chi phí lên cao. Đã thế, các nhà đầu tư nước ngoài lại càng dễ… “lướt sóng” tìm đến các thị trường trái phiếu khác rẻ hơn và ít biến động hơn.

Cú “sốc” lớn tiếp theo đến từ tranh cãi giữa Nhà Trắng và Cục Dự trữ Liên bang (Fed) về quyền độc lập. Dù ông Trump cuối cùng khẳng định sẽ không sa thải ông Jerome Powell, cuộc khẩu chiến đó đã thổi bay lớp “lá chắn” an toàn quanh trái phiếu chính phủ. Hợp đồng hoán đổi rủi ro tín dụng (CDS) hiện cho thấy rủi ro Chính phủ Mỹ vỡ nợ đã cao hơn Đức hay Anh, buộc nhà đầu tư phải cân nhắc lại niềm tin vốn có.

Không chỉ chính phủ, ngay cả những doanh nghiệp “khủng” – với lượng tiền mặt dồi dào – giờ đây cũng có thể được thị trường xem là kênh trú ẩn an toàn hơn. Khi lòng tin vào trái phiếu chính phủ lung lay, dòng tiền sẽ dịch chuyển vào các công ty ít nợ và có sức khỏe tài chính mạnh.

Thị trường trái phiếu Mỹ giảm mạnh sau lễ nhậm chức của Trump

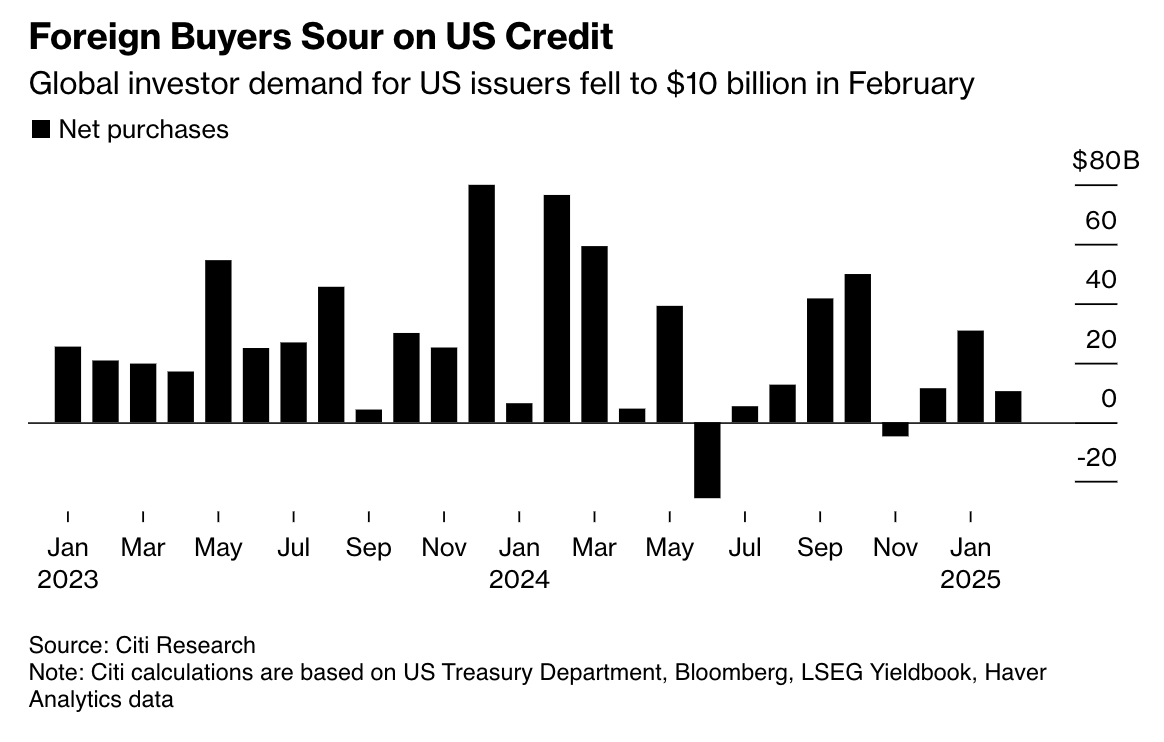

Số liệu từ Citi Research cho thấy, trong tháng 2, dòng vốn toàn cầu đổ vào nợ doanh nghiệp Mỹ chỉ còn 10.4 tỷ USD, so với 30.8 tỷ USD trong tháng 1 và 76.4 tỷ USD cùng kỳ năm ngoái. Dĩ nhiên, các nhà đầu tư trong nước vẫn sẵn sàng mua vào để hưởng lợi suất cao, nhưng về dài hạn, spread buộc phải nới rộng nếu muốn mời gọi được dòng vốn ngoại.

Trong bối cảnh đó, châu Âu nhanh chóng nổi lên như “bến đỗ” mới. Lãi suất chênh lệch của trái phiếu rủi ro cao ở đây đã tiệm cận mức của Mỹ, nhờ gói kích thích từ Ngân hàng Trung ương châu Âu và kế hoạch đầu tư công lớn. Chưa kể, một phần dòng tiền vốn từ Mỹ có thể chảy vào ngân sách quốc phòng khổng lồ của Liên minh.

Nhà đầu tư nước ngoài đang dần quay lưng với Mỹ

Thậm chí, tín dụng Trung Quốc – từng bị xem là “không đáng đầu tư” – giờ cũng lọt vào tầm ngắm. Chính phủ nước này đang tung gói kích cầu, đặc biệt nhóm doanh nghiệp công nghệ đang rất hấp dẫn các nhà đầu tư.

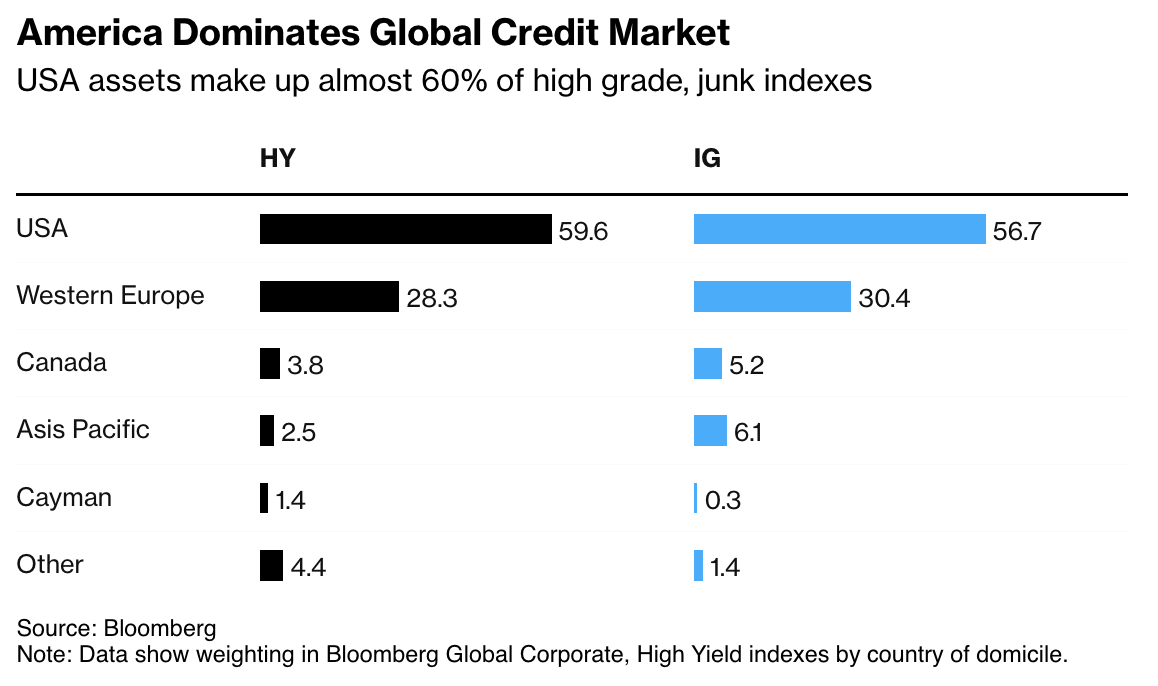

Dù vậy, Mỹ vẫn chiếm gần 60% khối tài sản trong các chỉ số tín dụng toàn cầu, chứng tỏ vị thế “ông lớn” khó lung lay. Có thể chỉ với một vài động thái mềm mỏng hơn về thuế quan và tôn trọng độc lập của Fed, thị trường sẽ nhanh chóng phục hồi. Nhưng một khi niềm tin đã bị tổn thương, để lấy lại sẽ không hề dễ dàng.

Mỹ vẫn chiếm thị phần lớn thị trường tín dụng toàn cầu

Tháng 4 có thể chỉ là đợt biến động tạm thời, mở ra cơ hội cho người mua nhạy bén. Song câu hỏi lớn nhất vẫn là: liệu nhà đầu tư toàn cầu còn đủ tin tưởng vào trái phiếu Chính phủ và doanh nghiệp Mỹ có tiếp tục rót tiền hay không? Nếu không, ngôi vương tín dụng toàn cầu của Mỹ đang đứng trước thách thức chưa từng có.

Bloomberg