Thị trường trái phiếu điều chỉnh kỳ vọng, Fed chưa vội cắt giảm lãi suất

Huyền Trần

Junior Analyst

Nhà đầu tư trái phiếu đang chấp nhận rằng Fed sẽ không vội cắt giảm lãi suất khi lạm phát vẫn dai dẳng và rủi ro từ chính sách thuế quan gia tăng. Dù dự báo về thời điểm giảm lãi suất ngày càng lùi xa, diễn biến sắp tới vẫn phụ thuộc vào dữ liệu kinh tế và đàm phán thương mại Mỹ - Trung. Các chuyên gia cảnh báo Fed sẽ cần thêm thời gian để đánh giá toàn diện trước khi hành động.

Các nhà đầu tư trái phiếu đang dần chấp nhận thông điệp của Jerome Powell rằng Cục Dự trữ Liên bang (Fed) không vội bắt đầu cắt giảm lãi suất.

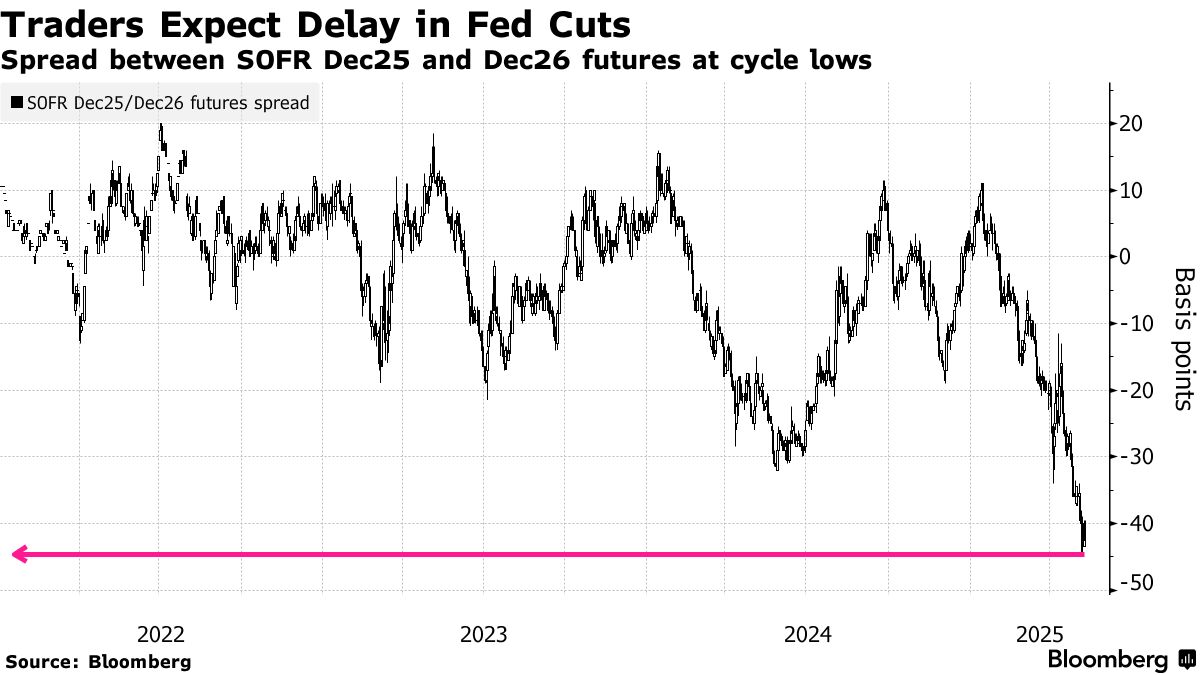

Sau khi Powell tái khẳng định cách tiếp cận chờ đợi và quan sát của ngân hàng trung ương đối với việc nới lỏng chính sách tiền tệ vào tuần trước, các nhà giao dịch đã mạnh mẽ tăng cường đặt cược rằng lãi suất cho vay chuẩn sẽ được cắt giảm dưới 75 bps vào năm 2025, với động thái đầu tiên chỉ bắt đầu vào tháng 7.

Liệu đặt cược này có thành sự thật hay không sẽ phụ thuộc vào quỹ đạo của nền kinh tế Mỹ và lạm phát trong những tuần tới. Thông tin chi tiết về các cuộc đàm phán thương mại giữa Mỹ và Trung Quốc vào cuối tuần này cùng với báo cáo về giá tiêu dùng vào thứ Ba có thể khiến các nhà đầu tư thay đổi quan điểm mới nhất của họ. Powell cho biết khi các nhà hoạch định chính sách tìm kiếm sự rõ ràng hơn về chính sách thuế quan, rủi ro lạm phát và thất nghiệp cao hơn đã tăng lên do các sắc thuế sâu rộng của Tổng thống Donald Trump.

Greg Peters, đồng Giám đốc Đầu tư tại PGIM Fixed Income, đơn vị giúp quản lý hơn 850 tỷ USD, cho biết: “Thị trường trái phiếu đang chấp nhận thực tế là lạm phát sẽ cao hơn dự kiến ban đầu, và đó là một yếu tố phức tạp đối với niềm tin của nhà đầu tư rằng Fed sẽ can thiệp và cắt giảm lãi suất.”

Các nhà giao dịch quyền chọn đang tăng cường các biện pháp phòng ngừa rủi ro trên Bloomberg Terminal để bảo vệ trước khả năng Fed không nới lỏng trong năm nay, với một vị thế đang gia tăng cho thấy ngân hàng trung ương sẽ không cắt giảm lãi suất vào năm 2025. Trước khi dữ liệu việc làm mới nhất cho thấy hoạt động tuyển dụng mạnh mẽ trong tháng 4, các hợp đồng hoán đổi đã chỉ ra khả năng cao về việc cắt giảm lãi suất ngay trong tháng tới.

Trong khi đó, các dự báo của Phố Wall về việc cắt giảm lãi suất từ 0 đến 1.25 điểm phần trăm trong năm nay cũng làm nổi bật sự bất ổn xung quanh lộ trình chính sách của Fed. Một số nhà kinh tế từ các ngân hàng lớn dự báo sẽ có hai hoặc ba đợt cắt giảm trong năm nay, bắt đầu vào tháng 7 hoặc tháng 9.

Sonal Desai, Giám đốc đầu tư mảng thu nhập cố định tại Franklin Templeton, cho biết: “Việc thị trường định giá việc cắt giảm lãi suất là khá quá mức. Nếu không có suy thoái, Fed sẽ chỉ cắt giảm thêm 25 bps.” Bà nói thêm rằng lợi suất trái phiếu Kho bạc đang nằm trong biên độ khi thị trường chờ đợi sự rõ ràng hơn về chính sách thương mại, “điều mà tôi không nghĩ chúng ta sẽ có được trong một khoảng thời gian khá dài.”

Lợi suất trái phiếu chính phủ kỳ hạn 2 năm, vốn nhạy cảm hơn với kỳ vọng chính sách của Fed, đã tăng 33 bps từ mức thấp nhất 3.55% trong tháng này. Đà tăng này kéo dài vào cuối tuần khi Mỹ và Anh công bố một thỏa thuận thương mại, thúc đẩy tâm lý chấp nhận rủi ro và khi Trump ám chỉ giảm thuế quan cho Trung Quốc nếu các cuộc đàm phán tiến triển.

Các nhà giao dịch cũng như các nhà hoạch định chính sách đang phần nào an tâm khi kỳ vọng lạm phát dài hạn vẫn nằm trong biên độ ngay cả khi các cuộc khảo sát cho thấy sự tăng vọt xung quanh các thông báo về thuế quan. Khảo sát mới nhất của Fed New York về kỳ vọng lạm phát 1 năm đã tăng lên mức đỉnh mới kể từ năm 2023, trong khi thước đo 3 năm tăng lên mức cao nhất kể từ năm 2022.

Dữ liệu chỉ số giá tiêu dùng (CPI) cho tháng 4 được dự báo sẽ phục hồi từ tháng 3 và tăng 0.3% hàng tháng, theo các ước tính được tổng hợp bởi Bloomberg.

John Madziyire, nhà quản lý danh mục đầu tư cấp cao tại Vanguard, cho biết: “Điều khó chịu nhất vào thời điểm này là dữ liệu – về việc làm và lạm phát – mà chúng ta nhận được thực tế mang tính nhìn lại quá khứ,” và nói thêm rằng phải đến khoảng tháng 7 thì dữ liệu mới bao gồm tác động của thuế quan.

Công ty của ông ấy ưu tiên nắm giữ Trái phiếu chính phủ kỳ hạn 5-7 năm “vì rõ ràng là Fed sẽ không chủ động cắt giảm lãi suất.”

Michael Krautzberger, Giám đốc đầu tư toàn cầu mảng thu nhập cố định tại Allianz Global Investors, cho biết ngân hàng trung ương cuối cùng sẽ ưu tiên hỗ trợ thị trường lao động, miễn là họ tin tưởng rằng giá tăng chủ yếu là kết quả của thuế quan. Ông nói rằng trong khi lạm phát tăng vọt có thể chỉ tồn tại trong thời gian ngắn, Fed sẽ cảnh giác với tác động có thể kéo dài đến việc làm và tăng trưởng.

David Rogal, nhà quản lý danh mục đầu tư, nhóm thu nhập cố định cơ bản tại BlackRock, cho biết: “Powell đã nói rõ ràng rằng khó có thể hành động trước và tôi nghĩ đó là điểm chính cần rút ra với hỗn hợp chính sách cụ thể này gồm thuế quan và tác động tiềm ẩn đến lạm phát và tăng trưởng, khiến Fed cần xem xét thêm thông tin.”

Rogal nói thêm: “Nếu tỷ lệ thất nghiệp tăng đáng kể và lạm phát vẫn đang cao hơn mục tiêu, quan điểm của thị trường là Fed sẽ ưu tiên ổn định tăng trưởng của Mỹ hơn là lạm phát.”

Bloomberg