Thị trường Mỹ giữa ngã ba đường: Phá đỉnh hay rơi về vực sâu?

Nguyễn Tuấn Đạt

Junior Analyst

Thị trường tài chính Mỹ đang rơi vào trạng thái lửng lơ khó đoán, ngay cả những ngưỡng kỹ thuật quen thuộc cũng mất đi ý nghĩa vốn có. Chỉ số S&P 500 chật vật trước mốc 5,450 như thể bị một bàn tay vô hình chặn lại, trong khi lợi suất trái phiếu kỳ hạn 10 năm dù có lúc sụt sâu vẫn ngoan cố bật lại quanh vùng 4.25%. Phải chăng thị trường đang chuẩn bị cho một cú rẽ lớn?

Dù mới chỉ bước đến ngày thứ 100 trong nhiệm kỳ của Tổng thống Trump, nhiều nhà đầu tư đã có cảm giác như đã trải qua cả nghìn ngày đầy biến động. Bối cảnh chính trị hỗn loạn, các tín hiệu thị trường đan xen và dòng tiền liên tục dịch chuyển khiến không ít người bối rối, không biết nên tin vào đâu. Tuy nhiên, giữa cơn hỗn loạn ấy, thị trường tài chính – với những chỉ số, biểu đồ và dòng vốn – vẫn đang lên tiếng. Và đôi khi, chính những chuyển động thầm lặng đó lại phản ánh trung thực nhất tâm trạng của nền kinh tế.

Chỉ số S&P 500 dường như đang gặp phải một “bức tường vô hình” tại mốc 5,450 điểm, khi đã có tới bốn lần liên tiếp chỉ số này nỗ lực bứt phá nhưng đều thất bại. Điều đáng nói là vùng giá này không mang đặc điểm kỹ thuật nổi bật nào, theo phân tích từ nhiều góc độ khác nhau. Điều này khiến nhà đầu tư thêm phần lo ngại, bởi dù chưa xác nhận một xu hướng giảm rõ rệt, việc thị trường liên tục bị chặn đứng ở ngưỡng này là tín hiệu không mấy tích cực cho triển vọng tăng trưởng ngắn hạn. Trong bối cảnh tâm lý thị trường trở nên nhạy cảm hơn, việc S&P 500 “mắc kẹt” ở vùng cản cứng có thể là dấu hiệu cảnh báo cho một giai đoạn điều chỉnh sắp tới.

Trong bối cảnh thị trường tiếp tục rung lắc, chỉ số S&P 500 hiện đang đối mặt với hai khoảng trống giá giảm (lower gaps) chưa được lấp đầy. Các khoảng trống này, một trong số đó ở mức 5,260 điểm, thường được thị trường điều chỉnh lại trong các giai đoạn sau. Dựa trên phân tích kỹ thuật, khả năng cao là chỉ số sẽ quay lại kiểm định vùng giá này, qua đó lấp đầy khoảng trống còn thiếu. Đây là một tín hiệu cho thấy có thể sẽ có sự điều chỉnh nhẹ hoặc tiếp tục giảm điểm trong ngắn hạn, đặc biệt khi các khoảng trống giá thường được thị trường "lấp lại" trước khi tiếp tục xu hướng chính.

Mặc dù thị trường trái phiếu đối mặt với nhiều yếu tố có thể kéo lợi suất xuống, lợi suất trái phiếu kho bạc kỳ hạn 10 năm chỉ giảm nhẹ 2 điểm cơ bản vào cuối ngày, sau khi đã giảm mạnh 15 điểm cơ bản ngay từ đầu phiên. Điều này cho thấy một sự hồi phục đáng kể của thị trường trái phiếu, dù chưa hoàn toàn thuyết phục. Đặc biệt, lợi suất ở mức 4.25% dường như trở thành một mức hỗ trợ mạnh mà nhiều nhà đầu tư sẵn sàng chốt lời, giữ thị trường ở mức ổn định. Tuy nhiên, sự kháng cự mạnh mẽ của lợi suất ở mức cao cho thấy khả năng lợi suất sẽ tiếp tục tăng trong thời gian tới, đặc biệt khi thị trường không chịu giảm dù bị tác động bởi nhiều yếu tố thuận lợi.

Theo S&P Global, chỉ số PMI sơ bộ của Mỹ công bố gần đây cho thấy chi phí đầu vào trong ngành sản xuất đã tăng mạnh nhất kể từ tháng 8 năm 2022. Sự gia tăng này, đặc biệt trong bối cảnh giá nguyên liệu thô và chi phí lao động tăng, có thể tác động đáng kể đến nền kinh tế. Việc chi phí sản xuất leo thang có thể dẫn đến áp lực lạm phát gia tăng, khi các doanh nghiệp buộc phải nâng giá bán để bù đắp cho chi phí cao hơn. Điều này sẽ đặt ra thách thức lớn cho Cục Dự trữ Liên bang Mỹ (Fed) trong việc điều chỉnh chính sách tiền tệ để kiềm chế lạm phát mà không làm tổn hại đến sự phục hồi kinh tế.

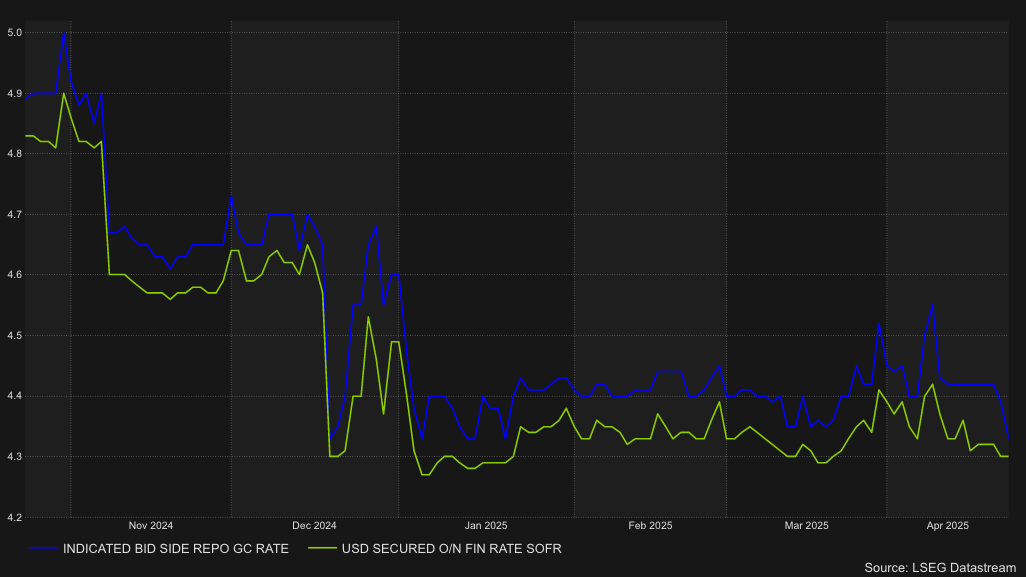

Theo các số liệu mới nhất, tài khoản tổng của Bộ Tài chính Mỹ (TGA) đã giảm 30 tỷ USD, xuống còn 606 tỷ USD tính đến ngày 22 tháng 4. Sự giảm sút này có thể phản ánh hoạt động chi tiêu của chính phủ hoặc thanh toán các khoản nợ. Đồng thời, khối lượng giao dịch reverse repo đã tăng mạnh lên khoảng 120 tỷ USD, từ mức 54.7 tỷ USD trong tuần trước, cho thấy sự thay đổi trong chiến lược thanh khoản của hệ thống tài chính. Điều này dẫn đến dự đoán rằng số dư dự trữ ngân hàng có thể đã giảm khoảng 90 tỷ USD trong tuần qua, từ 3.28 nghìn tỷ USD xuống còn 3.2 nghìn tỷ USD, cho thấy một sự thắt chặt về thanh khoản trong hệ thống ngân hàng. Những biến động này có thể gây ảnh hưởng đến lãi suất ngắn hạn và các quyết định chính sách tiền tệ trong thời gian tới.

Trong hai tuần qua, một lượng lớn thanh khoản đã bị rút ra khỏi hệ thống dự trữ, khiến thị trường tài chính trở nên căng thẳng hơn. Dù thường xuyên chứng kiến lãi suất repo có tài sản đảm bảo chung giảm vào đầu tháng và tăng trở lại vào cuối tháng, nhưng hiện tại, lượng dự trữ trong hệ thống thấp hơn so với một tháng trước. Điều này dẫn đến việc các nhà đầu tư và chuyên gia theo dõi chặt chẽ lãi suất SOFR, với nhận định rằng lãi suất này càng cao thì điều kiện thanh khoản trên thị trường càng siết chặt. Mặc dù trong vài ngày gần đây, thị trường vẫn có vẻ khá "lỏng lẻo", nhưng tình trạng này có thể thay đổi nhanh chóng, khiến các ngân hàng gặp khó khăn trong việc duy trì thanh khoản và ảnh hưởng đến các quyết định về lãi suất ngắn hạn.

Investing