Thị trường châu Á dần "hoàn hồn" sau vụ tấn công Iran, nhưng thị trường dầu vẫn cảnh giác cao độ

Diệu Linh

Junior Editor

Nhận định bởi chuyên gia từ Action Forex.

Tổng quan thị trường châu Á

Thị trường châu Á mở cửa đầu tuần trong sắc đỏ sau khi Mỹ tiến hành không kích vào các cơ sở hạt nhân của Iran, đánh dấu một bước leo thang đáng kể trong căng thẳng Trung Đông. Tuy nhiên, đà giảm nhanh chóng được thu hẹp và đảo chiều, với các chỉ số chính trong khu vực nhanh chóng phục hồi. Giá dầu cũng chỉ phản ứng nhẹ; dù WTI tăng vọt sau tin tức, đà tăng này đã hạ nhiệt ngay sau đó.

Không có dấu hiệu bán tháo (hoặc mua mạnh đối với dầu), cho thấy nhà đầu tư hiện tại vẫn xem tình hình là “kiểm soát được”. Phản ứng có phần ôn hòa của thị trường có thể đến từ cảm giác an tâm khi mối đe dọa hạt nhân trong khu vực được xem là đã bị vô hiệu hóa. Hơn nữa, xung đột hiện vẫn mang tính cục bộ, với rủi ro lan rộng khu vực ở mức thấp trong ngắn hạn.

Dù vậy, thị trường vẫn không lơ là. Nguy cơ Iran đáp trả bằng cách làm gián đoạn tuyến vận chuyển dầu qua eo biển Hormuz vẫn là một mối đe dọa nghiêm trọng. Tuyến hàng hải chiến lược này chiếm khoảng 20% lưu lượng dầu toàn cầu, và bất kỳ sự gián đoạn nào cũng có thể đẩy giá WTI vượt mốc 100 USD/thùng, như một số nhà phân tích đã cảnh báo.

Trên thị trường tiền tệ, nhu cầu trú ẩn an toàn vẫn rất rõ ràng. CHF là đồng tiền tăng mạnh nhất trong ngày, tiếp theo là đô la Mỹ, vốn đang hưởng lợi từ căng thẳng tại Trung Đông. EUR cũng giữ vững nhờ vai trò là đồng tiền dự trữ. Ngược lại, các đồng tiền hàng hóa như AUD và CAD chịu áp lực, cùng với yên Nhật và bảng Anh.

Nhìn về phía trước, các chỉ số PMI sơ bộ từ Eurozone, Anh và Mỹ sẽ cung cấp cái nhìn quan trọng về niềm tin kinh doanh, trong bối cảnh ảnh hưởng từ thuế quan và chiến tranh thương mại lan tỏa trong chuỗi cung ứng. Cuối tuần, tâm điểm sẽ chuyển sang phiên điều trần của Chủ tịch Fed Jerome Powell trước Quốc hội, dù kỳ vọng về những tiết lộ chính sách mới vẫn ở mức thấp sau cuộc họp FOMC tuần trước và các dự báo cập nhật.

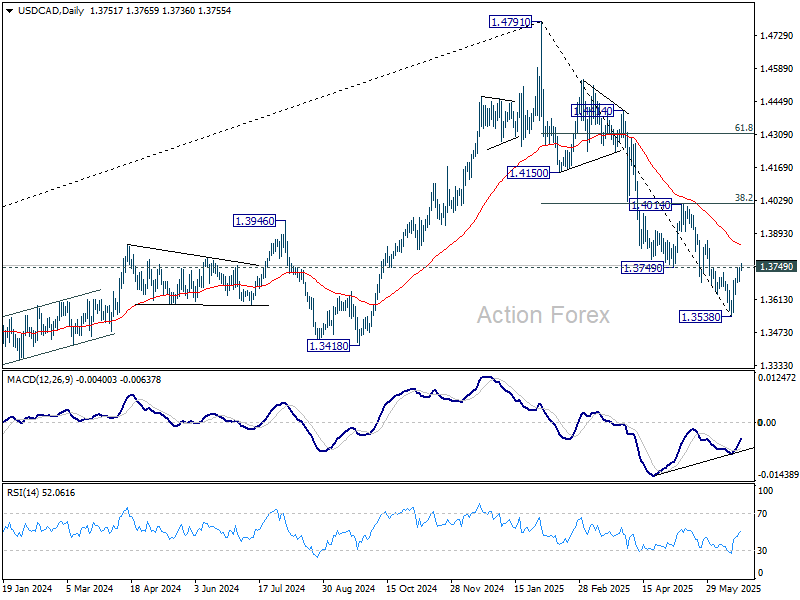

Phân tích kỹ thuật USD/CAD: Xác nhận đáy ngắn hạn

Việc USD/CAD phá vỡ ngưỡng hỗ trợ 1.3749 xác nhận mô hình tạo đáy ngắn hạn tại 1.3538. với tín hiệu hội tụ tăng giá trên chỉ báo D MACD. Pha hồi phục từ mức này hiện được xem là một nhịp điều chỉnh kỹ thuật trong xu hướng giảm năm sóng từ đỉnh 1.4791. Trong ngắn hạn, xu hướng tăng có thể tiếp diễn về đường EMA 55 ngày (hiện ở 1.3839). Tuy nhiên, vùng kháng cự mạnh quanh 1.4014 (điểm hội tụ với mức hồi quy 38.2% của nhịp giảm từ 1.4791 đến 1.3538 tại 1.4017) có thể giới hạn đà tăng, ít nhất trong lần kiểm thử đầu tiên.

Thị trường châu Á tại thời điểm viết bài:

- Nikkei giảm -0.18%

- HSI (Hong Kong) tăng 0.65%

- Shanghai SSE tăng 0.68%

- Straits Times (Singapore) giảm 0.26%

- Lợi suất trái phiếu 10 năm của Nhật tăng 0.008 điểm lên 1.411%

Dầu WTI tăng vọt sau cuộc tấn công của Mỹ vào Iran;

Dầu WTI đã bật tăng mạnh đầu tuần sau khi Mỹ không kích vào các cơ sở hạt nhân của Iran, làm bùng nổ căng thẳng địa chính trị. Đây là bước leo thang lớn trong cuộc đối đầu âm ỉ giữa Iran và Israel, với việc Mỹ giờ đây chính thức can dự. Nhà đầu tư đang dõi theo động thái tiếp theo của Tehran sau khi các quan chức Iran tuyên bố rằng "mọi phương án đều đang được cân nhắc."

Sự chú ý hiện đổ dồn vào eo biển Hormuz — tuyến vận chuyển chiếm tới 1/5 nguồn cung dầu toàn cầu. Quốc hội Iran đã thông qua một đề xuất không ràng buộc pháp lý nhằm đóng cửa tuyến đường này, dù quyết định cuối cùng vẫn thuộc về Hội đồng An ninh Quốc gia. Bất kỳ sự gián đoạn nào tại Hormuz đều có thể gây ra tác động sâu rộng tới chuỗi cung ứng toàn cầu và giá năng lượng.

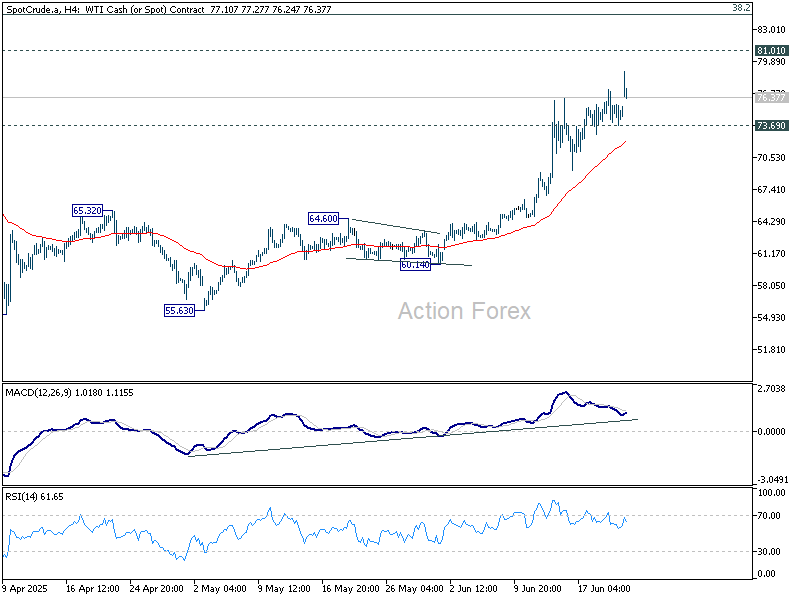

Phân tích kỹ thuật dầu WTI: Ngưỡng then chốt 81 USD

Về kỹ thuật, đà tăng của dầu WTI từ mức đáy 55.20 USD đang tiến gần đến ngưỡng kháng cự quan trọng tại 81.01 USD. Trừ khi căng thẳng leo thang mạnh hơn, đà tăng có thể gặp khó tại đây, đặc biệt khi các chỉ báo động lượng đang ở trạng thái quá mua. Việc giá thủng mốc 73.69 USD sẽ là tín hiệu sớm cho sự ổn định trở lại, đồng thời kích hoạt áp lực chốt lời.

Tuy nhiên, nếu xung đột leo thang và giá vượt rõ ràng trên 81,01 USD, xu hướng tăng có thể được đẩy mạnh hướng đến mức hồi quy 38.2% từ đỉnh 131.82 (năm 2022) đến đáy 55.20 — tức khoảng 84.46 USD. Việc phá vỡ bền vững trên 84.46 USD sẽ đánh dấu sự đảo chiều rõ rệt của xu hướng giảm dài hạn từ năm 2022, mở ra mục tiêu giá tiếp theo tại 95.50 USD, thậm chí 102.55 USD (mốc hồi quy 61.8%).

Trong bối cảnh thị trường đang cực kỳ nhạy cảm với các tin tức, việc duy trì giá dưới mốc 80 USD sẽ là yếu tố then chốt nhằm ngăn chặn khả năng giá dầu quay trở lại vùng trên 100 USD — và kéo theo nguy cơ lạm phát toàn cầu quay trở lại.

Chỉ số PMI tổng hợp của Nhật Bản tăng lên 51.4. nhưng bất định thương mại gây áp lực lên nhu cầu

Khu vực tư nhân Nhật Bản ghi nhận sự phục hồi nhẹ trong tháng 6 khi chỉ số PMI tổng hợp tăng từ 50.2 lên 51.4. mức cao nhất kể từ tháng 2. Đà tăng chủ yếu đến từ lĩnh vực dịch vụ, tăng từ 51.0 lên 51.5. PMI ngành sản xuất cũng trở lại vùng mở rộng với 50.4. tăng so với 49,4 trước đó.

Annabel Fiddes của S&P Global nhận xét hoạt động kinh doanh có xu hướng tăng tốc vào cuối quý, nhưng điều kiện cầu vẫn còn yếu. Đơn hàng mới chỉ tăng nhẹ, trong khi nhu cầu hàng sản xuất từ nước ngoài tiếp tục suy yếu. Các doanh nghiệp vẫn lo ngại về thuế quan của Mỹ và bất ổn thương mại toàn cầu, khiến đơn đặt hàng của khách hàng và xuất khẩu bị ảnh hưởng.

Tuy vậy, có dấu hiệu chi phí đầu vào giảm áp lực, với mức tăng giá nguyên liệu đầu vào chậm nhất trong 15 tháng. Thị trường lao động cũng cải thiện, khi tốc độ tạo việc làm chung tăng nhanh nhất gần một năm qua.

Chỉ số PMI của Úc cải thiện nhẹ, củng cố khả năng RBA tiếp tục cắt giảm lãi suất

Khu vực tư nhân Úc cũng ghi nhận sự cải thiện nhẹ trong tháng 6, khi chỉ số PMI tổng hợp của S&P Global tăng từ 50.5 lên 51.2. PMI dịch vụ tăng từ 50.6 lên 51.3, trong khi PMI sản xuất duy trì ổn định ở mức 51.0.

Jingyi Pan của S&P Global cho biết các chỉ số dự báo cho thấy bức tranh không đồng nhất. Mặc dù kỳ vọng sản lượng vẫn tích cực, nhưng có sự phân hóa rõ ràng giữa các ngành. Đơn hàng mới và dự báo sản lượng trong ngành sản xuất giảm rõ hơn, trong khi ngành dịch vụ tiếp tục tăng trưởng. Nhu cầu bên ngoài yếu vẫn là mối lo, với đơn hàng xuất khẩu ghi nhận mức giảm mạnh nhất gần một năm qua.

Kết hợp với dấu hiệu lạm phát giảm áp lực và tăng trưởng việc làm chậm lại, báo cáo PMI này củng cố khả năng Ngân hàng Dự trữ Úc (RBA) sẽ tiếp tục cắt giảm lãi suất trong nửa cuối năm 2025.

Bài phát biểu của Chủ tịch Fed Powell, không kỳ vọng có bất ngờ lớn

Phiên điều trần của Chủ tịch Fed Jerome Powell trước Quốc hội vào thứ Ba và thứ Tư tuần này là sự kiện trọng tâm của thị trường. Tuy nhiên, nhà đầu tư không nên kỳ vọng có “pháo hoa” chính sách nào. Sau khi Fed vừa giữ lãi suất ổn định ở mức 4.25–4.50% và công bố dự báo kinh tế cập nhật tuần trước, thị trường không trông đợi thay đổi chính sách lớn. Báo cáo Chính sách Tiền tệ phát hành thứ Sáu củng cố quan điểm thận trọng, phụ thuộc dữ liệu của Fed trong bối cảnh bất định do thuế quan.

Powell nhiều khả năng sẽ nhấn mạnh chính sách tiền tệ “đang ở vị trí tốt” và các nhà chức trách đang theo dõi sát sao mức độ ảnh hưởng của thuế quan lên lạm phát. Tuần trước, ông cũng lưu ý không có thành viên FOMC nào thực sự tự tin vào các dự báo hiện tại, phản ánh sự mờ mịt của triển vọng kinh tế. Mặc dù thị trường vẫn kỳ vọng cắt giảm lãi suất bắt đầu từ tháng 9, Powell có thể sẽ tránh cam kết về thời điểm cụ thể.

Trong khi đó, dữ liệu kinh tế Mỹ sẽ cung cấp thêm manh mối về cách nền kinh tế hấp thụ cú sốc thuế quan. Đơn hàng hàng hóa bền vững, chỉ số PMI sơ bộ, cán cân thương mại hàng hóa và niềm tin tiêu dùng đều sẽ được công bố trong tuần này.

Hy vọng phục hồi tăng trưởng ở châu Âu ngày càng được củng cố

Các nhà phân tích chỉ ra những dấu hiệu cho thấy Đức và khu vực Eurozone rộng lớn có thể đang bước sang giai đoạn tích cực hơn, nhờ kỳ vọng ngày càng tăng về các biện pháp hỗ trợ tài khóa. Chỉ số PMI Eurozone và chỉ số Ifo của Đức trong tuần này sẽ là bài kiểm tra cho quan điểm đó, hoặc phơi bày nó là sự lạc quan quá sớm.

Trong khi đó, Bản tóm tắt ý kiến tại cuộc họp tháng 6 của Ngân hàng Trung ương Nhật Bản (BoJ) có thể tiết lộ sự hoài nghi gia tăng của các nhà hoạch định chính sách về khả năng tiếp tục tăng lãi suất trong năm nay. Điều này sẽ củng cố kỳ vọng thị trường rằng động thái siết chặt kế tiếp sẽ bị đẩy sang năm 2026. Ở nơi khác, dữ liệu lạm phát của Úc và Canada cũng sẽ quan trọng trong việc định thời điểm cắt giảm lãi suất của RBA và Ngân hàng Trung ương Canada (BoC), cả hai hiện đều duy trì chính sách nới lỏng.

Lịch sự kiện nổi bật trong tuần:

- Thứ Hai: PMI Úc, PMI Nhật Bản, PMI Eurozone, PMI Anh, PMI Mỹ, số nhà bán tồn kho.

- Thứ Ba: Chỉ số môi trường kinh doanh Ifo của Đức, CPI Canada, tài khoản vãng lai Mỹ, chỉ số giá nhà, niềm tin tiêu dùng Mỹ.

- Thứ Tư: Cán cân thương mại New Zealand, tóm tắt ý kiến BoJ, CPI hàng tháng Úc, kỳ vọng UBS Thụy Sĩ, số nhà bán mới Mỹ.

- Thứ Năm: Niềm tin tiêu dùng Gfk Đức, GDP quý 1 Mỹ chính thức, số đơn xin trợ cấp thất nghiệp, đơn hàng hàng hóa bền vững, cán cân thương mại hàng hóa, số nhà chờ bán.

- Thứ Sáu: CPI Tokyo Nhật Bản, doanh số bán lẻ Nhật, GDP Canada, thu nhập và chi tiêu cá nhân Mỹ, lạm phát PCE Mỹ.

Phân tích kỹ thuật khung ngày AUD/USD

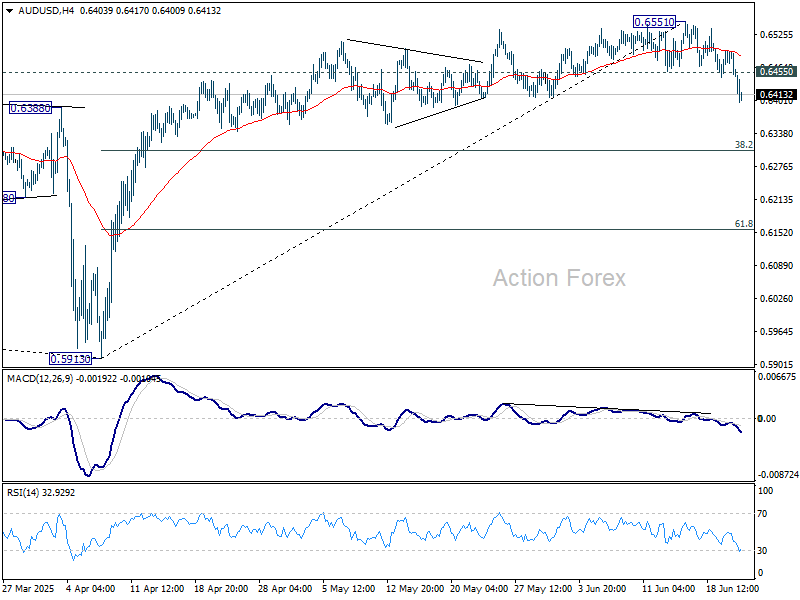

Mức pivot hàng ngày: (S1) 0.6433; (P) 0.6465; (R1) 0.6481; và các mức khác...

Đà giảm của AUD/USD hôm nay xác nhận đỉnh ngắn hạn tại 0.6551. Xu hướng trong ngày nghiêng về giảm hướng tới mức thoái lui 38.2% của đoạn 0.5913–0.6551 tại 0.6307, coi đây là nhịp điều chỉnh. Nếu bật mạnh từ đây, đà giảm chỉ được xem là phản ứng điều chỉnh. Tuy nhiên, nếu xuyên thủng 0.6307 thì có thể xác nhận đã đảo chiều từ đáy 0.5913 và mục tiêu tiếp theo là mức thoái lui 61.8% tại 0.6157.

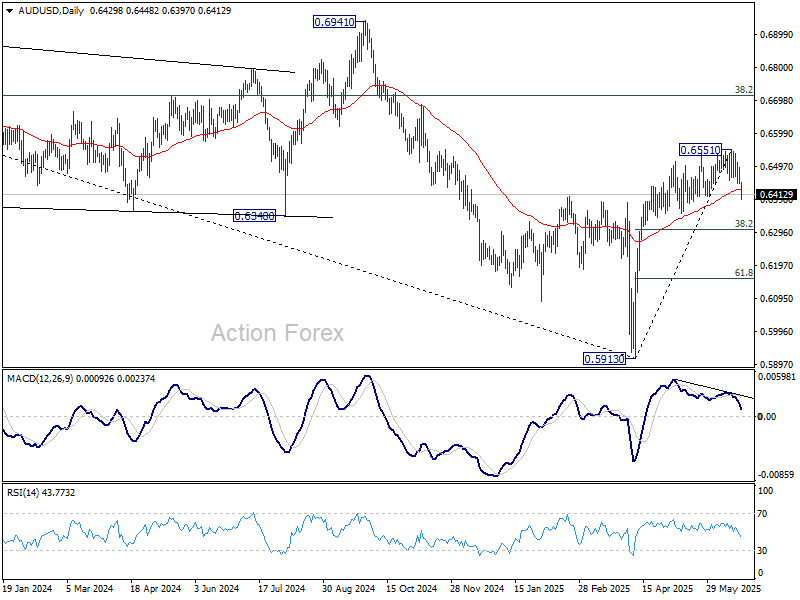

Ở bức tranh lớn hơn, chưa có dấu hiệu rõ ràng rằng xu hướng giảm từ đỉnh 0.8006 (đỉnh năm 2021) đã kết thúc. Đợt hồi phục từ đáy 0.5913 được coi là nhịp điều chỉnh. Dù không loại trừ khả năng tăng mạnh hơn, triển vọng vẫn nghiêng về giảm miễn là mức thoái lui 38.2% của đoạn 0.8006–0.5913 tại 0.6713 được giữ vững. Tuy nhiên, với tín hiệu hội tụ tăng trong W MACD, ngay cả khi có thêm đợt giảm qua đáy 0.5913, mức giảm cũng sẽ bị kiềm chế trên 0.5506 (đáy năm 2020).

action Forex