S&P 500 và Nasdaq 100 phục hồi sau báo cáo thu nhập tích cực của các công ty Hoa Kỳ

Trần Kiều Oanh

Junior Analyst

Chứng khoán Mỹ chuyển biến tích cực hôm thứ Ba bất chấp những thách thức kinh tế gia tăng thời gian gần đây, các công ty Hoa Kỳ thu lại lợi nhuận khả quan. Tuy nhiên còn quá sớm để đưa ra bất kỳ kết luận chính thức nào về tình hình kinh tế.

Trong một diễn biến khác, thông tin về Gazprom (công ty năng lượng quốc doanh Nga) tái khởi động đường ống dẫn khí Nord Stream 1 vào thứ Năm đã đẩy S&P 500 lên 3,937 (mức cao nhất kể từ ngày 28 tháng 6), vượt trên đường MA 50 ngày, phản ánh đà tăng giá. Nasdaq 100 chạm ngưỡng 12,249 (tăng 3.13%), được hỗ trợ bởi sự phục hồi của các cổ phiếu Meta Platforms, Nvidia, Alphabet và Amazon.

Tâm lý thị trường mong manh trong bối cảnh các điều kiện tài chính tiếp tục được thắt chặt, lạm phát cao ngất ngưởng khiến tăng trưởng kinh tế chậm lại. Thanh khoản thấp gây áp lực lên tình hình tài chính toàn cầu, mọi thứ trở nên tồi tệ và khó dự đoán. Hôm thứ Hai, tin tức Apple hạn chế tuyển dụng do lo ngại suy thoái đã làm phố Wall dậy sóng.

Tiêu điểm lịch kinh tế Hoa Kỳ tuần này là báo cáo thu nhập của các công ty, đặc biệt, giới trader tập trung xem xét dữ liệu tài chính của Tesla do nhà sản xuất ô tô điện này có tỷ trọng lớn trong S&P 500 và Nasdaq 100. Các chuyên gia dự báo Tesla sẽ công bố kết quả EPS đạt $1.73 trên tổng doanh thu $18.26 tỷ. Nếu kịch bản tích cực xảy ra, tâm lý thị trường sẽ được cải thiện, mở đường cho các cổ phiếu công nghệ tăng vọt.

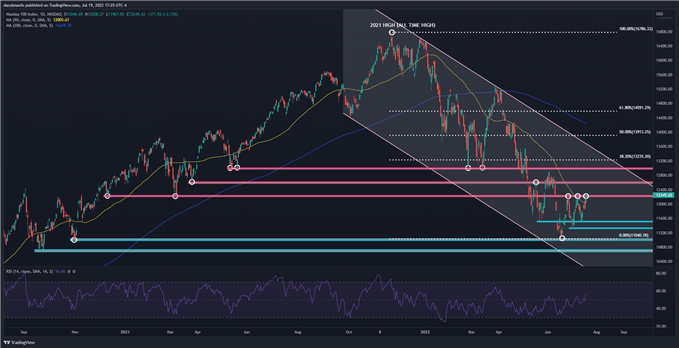

PHÂN TÍCH KỸ THUẬT NASDAQ 100

Nasdaq 100 tăng vọt, tiến lên trên đường MA 50 ngày nhưng không thể phá qua kháng cự tại 12,250. Nếu đà tăng mở rộng, kháng cự tiếp theo có thể là 12,600 hoặc 13,000. Nếu pha bán quay trở lại đẩy giá xuống, hỗ trợ sẽ xuất hiện tại 11,500, 11,325 hoặc quanh vùng 11,040 (mức đáy năm 2022)

BIỂU ĐỒ KỸ THUẬT 100 NASDAQ

Dailyfx