Nhiều ngân hàng trung ương toàn cầu đã bắt đầu hạ lãi suất, khi nào sẽ đến lượt Fed?

Nguyễn Mai Vinh

Junior Analyst

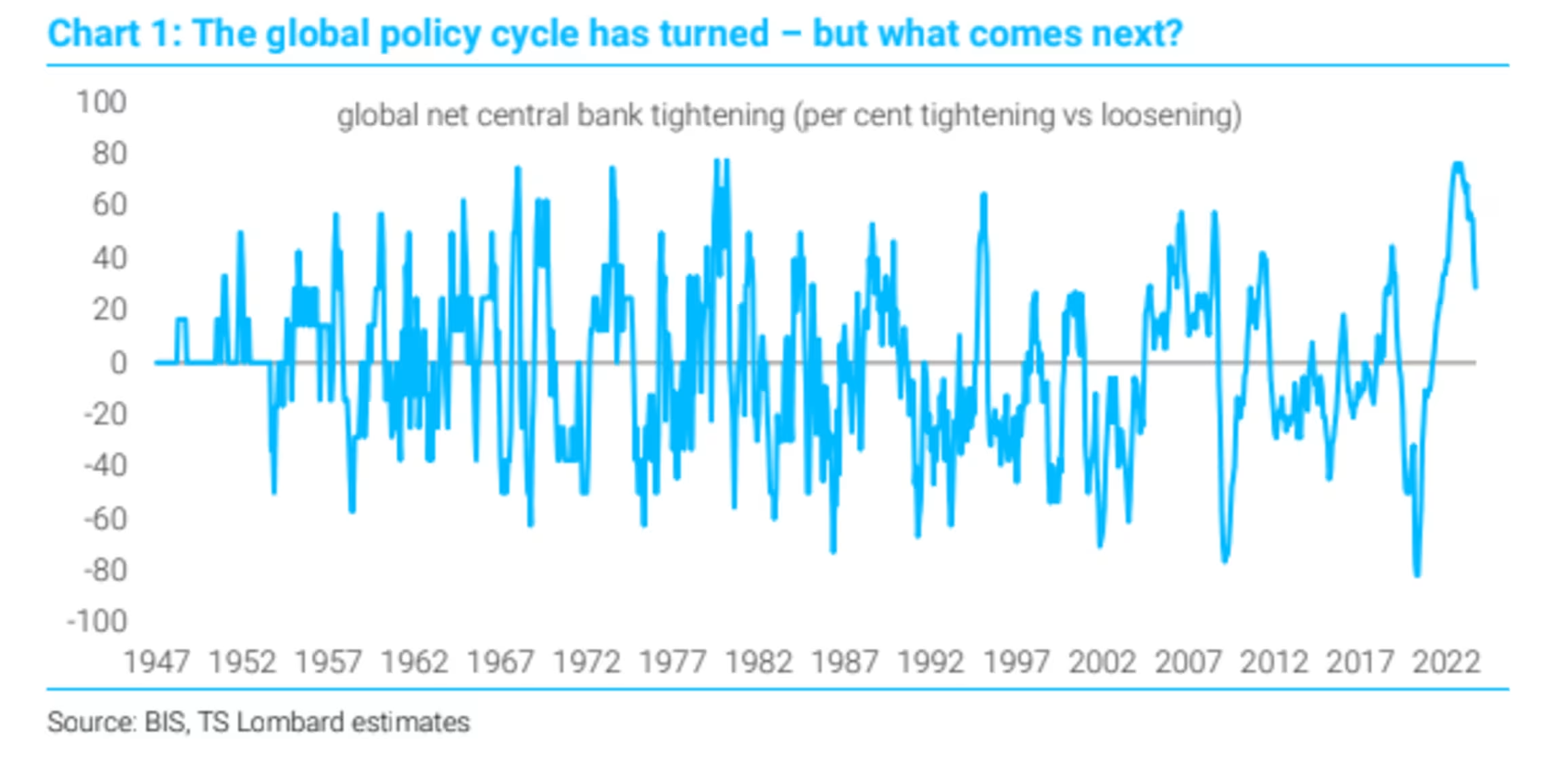

Giới đầu tư đã chờ đợi các ngân hàng trung ương giảm lãi suất kể từ khi Cục Dự trữ Liên bang tăng lãi suất lần đầu tiên trong chu kỳ vào tháng 3/2022.

Có vẻ như điều đó cuối cùng cũng xảy ra: Lần đầu tiên kể từ tháng 1/2021, số ngân hàng trung ương giảm lãi suất nhiều hơn số ngân hàng trung ương tăng lãi suất, theo phân tích của Jim Reid từ Deutsche Bank.

Theo Reid và Dario Perkins, hai nhà phân tích tại TS Lombard, đó chắc chắn là một diễn biến đầy hứa hẹn đối với các nhà đầu tư ủng hộ việc các ngân hàng trung ương thực hiện “hạ cánh mềm” cho nền kinh tế toàn cầu.

Tuy nhiên, trước khi quá lạc quan về viễn cảnh Fed tham gia đường đua giảm lãi suất vào giữa năm 2024, các nhà đầu tư nên nhớ rằng đã từng bị thất vọng trước đây, Reid nói. Ngay cả khi đúng về thời điểm, điều đó chưa chắc đã đúng với kịch bản hạ cánh mềm.

“Trừ khi Hoa Kỳ chứng kiến một cuộc suy thoái, sẽ rất khó để thấy một chu kỳ nới lỏng toàn cầu trong thời gian tới. Suy cho cùng, lạm phát tại các nền kinh tế lớn vẫn ở trên mức mục tiêu”, Reid nói.

“Điều thú vị là thị trường đang định giá lãi suất giảm trong kịch bản hạ cánh mềm. Nên tôi nghĩ thị trường đang đúng vì lý do sai, và ta sẽ thấy định giá lãi suất giảm sâu hơn do kịch bản hạn cánh cứng”.

Một số ngân hàng trung ương ở Nam Mỹ đã cắt giảm lãi suất, bao gồm ngân hàng trung ương của Brazil và Peru. Tại Brazil và Mexico, các ngân hàng trung ương bắt đầu tăng lãi suất trước Fed, hiện tại cũng đang đi trước trong việc nới lỏng.

Các nhà đầu tư có thể ăn mừng sự xoay trục của chu kỳ chính sách tiền tệ toàn cầu như xác nhận rằng việc hạ cánh mềm gần như được đảm bảo. Nhưng theo ông Perkins, đây là một quan điểm sai lầm, ngay cả khi lạm phát có dấu hiệu hạ nhiệt ở cả Mỹ và trên toàn thế giới.

Ông Perkins nói: “Thật không may, chặng đường phía trước vẫn còn nhiều thử thách và cả hai kịch bản hạ cánh cứng hoặc không hạ cánh vẫn có thể diễn ra”.

Dưới đây là ba kịch bản mà TS Lombard cho rằng các nhà đầu tư nên lưu tâm trước khi bước vào năm 2024:

- Hạ cánh cứng: Nhu cầu yếu khiến thất nghiệp tăng và hệ quả là chi tiêu và niềm tin tiếp tục giảm. Đây là nguyên nhân thực sự dẫn đến suy thoái. Khi suy thoái bắt đầu, không ai chắc chắn về mức độ và thời gian kéo dài bao lâu. Điều này sẽ nhấn chìm các tài sản rủi ro. Lạm phát cuối cùng sẽ giảm bớt, đặc biệt khi thị trường lao động “ảm đạm”. Dẫu vậy, việc nới lỏng của ngân hàng trung ương sẽ không ngay lập tức ngăn chặn được đà suy thoái của nền kinh tế.

- Hạ cánh mềm: Tỷ lệ thất nghiệp ổn định hoặc tăng khiêm tốn và không gây ra hạ cánh cứng. Các ngân hàng trung ương hoặc giữ nguyên lãi suất hoặc thực hiện “điều chỉnh giữa chừng” giống năm 1995, đưa chính sách tiền tệ trở lại trạng thái trung lập hơn. Rủi ro lạm phát trung hạn hiện đã gần như cân bằng và các ngân hàng trung ương không vội quay lại thắt chặt tiền tệ. Tăng trưởng tiếp tục và hoạt động kinh doanh được nối lại sau một thời gian ngắn bị gián đoạn.

- Không hạ cánh: Lạm phát không giảm nhanh như các ngân hàng trung ương mong đợi (đến mức mà họ sẵn sàng chấp nhận, không nhất thiết phải là 2%), hoặc phục hồi trên cơ sở dữ liệu kinh tế mạnh hơn nhiều so với dự báo. Thay vì cắt giảm lãi suất, các nhà chức trách buộc phải tiếp tục thắt chặt chính sách tiền tệ – có lẽ sau một thời gian tạm dừng. Cuộc suy thoái mà mọi người mong đợi vào năm 2023 chỉ bị hoãn lại vì nền kinh tế vẫn đang “quá nóng”, với mối đe dọa rằng các hành động chính sách tiếp theo sẽ gây ra một cuộc suy thoái kéo dài hơn (và có lẽ nghiêm trọng hơn) vào năm 2024. Nhiều nhà kinh tế sẽ giải thích “không hạ cánh” là việc "hạ cánh cứng" có thể bị trì hoãn từ 12 đến 18 tháng.

Fed bắt đầu thắt chặt chính sách vào tháng 3/2022 nhằm chống lại áp lực lạm phát tồi tệ nhất kể từ đầu những năm 1980. Kể từ đó, Fed đã nâng mục tiêu lãi suất chính sách từ 0.25% lên 5.5%, trong khi lạm phát đã giảm từ mức hơn 9% hè năm ngoái xuống 3.2% trong tháng 10, theo số liệu mới nhất từ chỉ số CPI.

MarketWatch