Mỹ sẽ phải làm gì khi tình trạng thâm hụt đang ở mức báo động?

Quỳnh Chi

Junior Editor

Theo trích dẫn từ bản tóm tắt của báo cáo chung giữa Bộ Tài chính và Văn phòng Quản lý và Ngân sách Mỹ (OMB), tình trạng thâm hụt đang khá báo động.

"Tỷ lệ nợ trên GDP là khoảng 97% vào cuối năm 2023. Theo chính sách hiện hành và dựa trên các giả định của báo cáo này, dự kiến tỷ lệ này sẽ đạt 531% vào năm 2098. Xu hướng tăng liên tục của tỷ lệ nợ trên GDP cho thấy chính sách hiện tại là không bền vững." - Báo cáo Tài chính của Chính phủ Hoa Kỳ, tháng 2/2024.

Các phát ngôn viên của Fed sẽ phủ nhận mọi ý kiến cho rằng chính sách tiền tệ của họ nhằm một phần giúp chính phủ trả nợ. Tuy nhiên, bất kể họ nói gì, nền kinh tế Mỹ đã bước vào thời kỳ mà chính sách tài khóa đóng vai trò chi phối. Trong bối cảnh này, chính sách tiền tệ buộc phải cân nhắc đến tình hình nợ quốc gia.

Hiện trạng chính sách tài khóa

Khi số nợ quốc gia chạm ngưỡng báo động, đây là một dấu hiệu cho thấy chính sách tài khoá đang hoạt động không hiệu quả. Khi đó, NHTW cần phải sử dụng chính sách tiền tệ để “sửa chữa những nước đi sai lầm" mà chính sách tài khoá gây ra. Một điều chắc chắn rằng chính sách tiền tệ như vậy thường sẽ ảnh hưởng đến mục tiêu việc làm và mức giá. Kết quả là, Fed phải tiếp tục bóp méo giá trị đồng tiền và cuối cùng làm giảm tài sản của người dân.

Thời đại thống trị tài khóa đã đến. Bài viết "Kích thích kinh tế hôm nay, trả giá đắt ngày mai" đã đưa ra những đoạn văn và biểu đồ minh họa cho nhận định này.

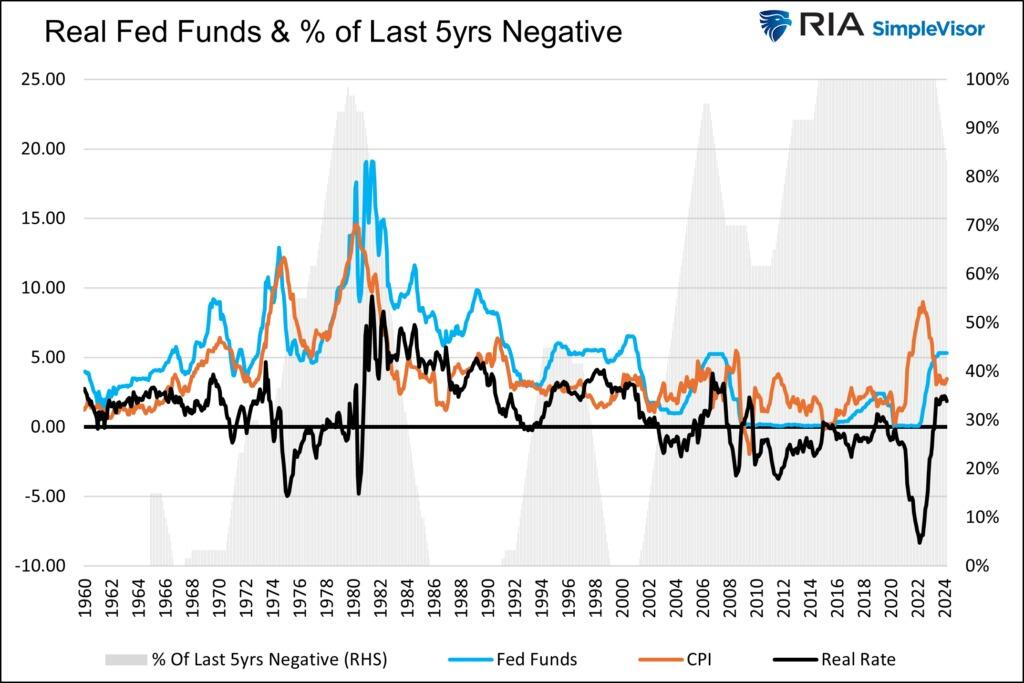

Ngân hàng hoặc nhà đầu tư không bao giờ nên chấp nhận mức lợi suất thấp hơn tỷ lệ lạm phát. Nếu làm vậy, khoản vay hoặc đầu tư sẽ làm giảm sức mua của họ.

Trong nhiều thập kỷ qua, bất chấp những lý thuyết kinh tế, Fed đã duy trì tình trạng lãi suất thực âm cho các khoản vay và đầu tư trong hơn 20 năm qua. Biểu đồ dưới đây (vạch đen) minh họa cho lãi suất thực của Fed Funds Rate trừ đi CPI. Phần màu xám thể hiện tỷ lệ phần trăm thời gian trong các kỳ 5 năm liên tiếp mà lãi suất quỹ liên bang thực âm. Lãi suất quỹ Liên bang thực của Fed âm, đã trở thành quy luật, không phải ngoại lệ.

Nợ tồn đọng tăng vọt và lãi suất tăng

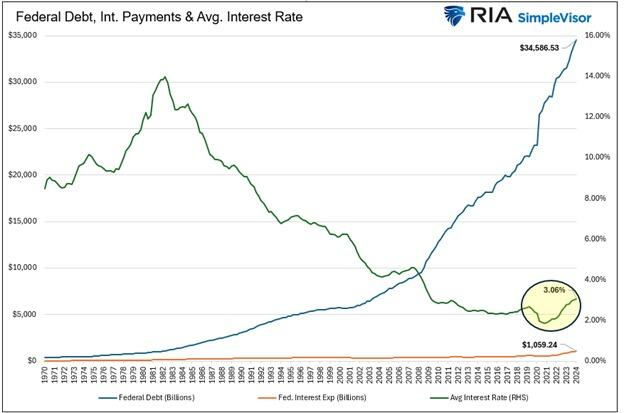

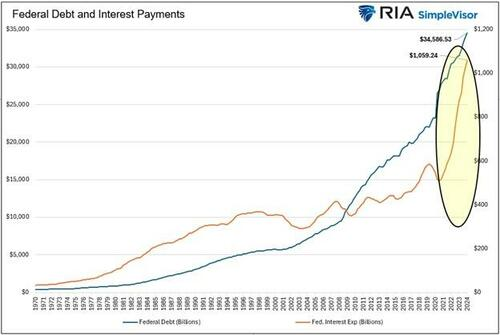

Chính phủ đã thêm 2.5 nghìn tỷ USD nợ trong bốn quý vừa qua. Trong đó, hơn 1 nghìn tỷ USD là để trả lãi cho toàn bộ số nợ. Mặc dù lãi suất gần đây cao, lãi suất trung bình trên nợ vẫn tương đối thấp ở mức 3.06%.

Hai biểu đồ dưới đây cho thấy tại sao một mức tăng nhỏ trong lãi suất trung bình trên nợ lại gây ra nhiều rắc rối. Nợ liên bang (màu xanh) đã tăng 8.5% hàng năm trong 10 năm qua. Mặc dù lượng nợ đã tăng gấp đôi trong giai đoạn này, lãi suất cho đến gần đây vẫn rất thấp. Biểu đồ đầu tiên cho thấy mức tăng lãi suất trung bình hầu như không đáng kể.

Tuy nhiên, biểu đồ thứ hai cho thấy tiền lãi của chính phủ phải trả tăng mạnh.

Khi các khoản nợ từ nhiều năm trước với lãi suất thấp đáo hạn và được thay thế bằng nợ mới với lãi suất cao hơn, số tiền lãi sẽ tiếp tục tăng. Để hiểu rõ hơn, nếu giả định lãi suất trung bình của chính phủ là 4.75%, gần với mức trung bình của các khoản nợ phát hành gần đây, lãi phải trả sẽ tăng lên 1.65 nghìn tỷ USD, chưa tính các khoản nợ mới.

Con số 1.65 nghìn tỷ USD cao hơn 300 tỷ USD so với khoản chi tiêu lớn nhất tiếp theo của chính phủ là An sinh xã hội. Hơn nữa, khoản tiền này gấp đôi chi tiêu quốc phòng năm 2023. Kể từ khi thành lập vào năm 1776, thâm hụt ngân sách liên bang hàng năm chỉ vượt quá 1.65 nghìn tỷ USD hai lần (năm 2020 và 2021).

Mặc dù tình hình có vẻ ảm đạm, nhưng lãi suất thấp hơn có thể giải quyết vấn đề. Nếu lãi suất trở lại mức trước năm 2022, số tiền lãi có thể dễ dàng giảm xuống dưới 700 tỷ USD, chỉ bằng khoảng một nửa so với mức hiện tại.

Do đó, Fed sẽ phải kiểm soát chặt chẽ lãi suất.

Fed hiểu rõ vai trò của mình

Năm 2008, Ben Bernanke nói rằng QE là biện pháp tạm thời và sẽ được đảo ngược khi nền kinh tế và thị trường trở lại bình thường. Tuy nhiên, sau khi đã mua vào hàng nghìn tỷ USD TPCP, Fed hiện nay lại cho rằng đây sẽ là chính sách lâu dài.

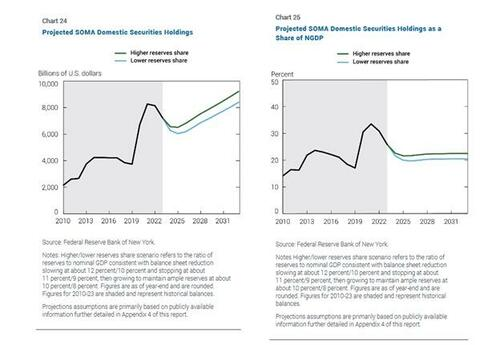

Theo một báo cáo gần đây của Fed New York, quy mô danh mục đầu tư của họ dự kiến sẽ giảm xuống còn khoảng 6-6.5 nghìn tỷ USD trong ngắn hạn. Tuy nhiên, sau đó sẽ ổn định trong khoảng một năm trước khi tăng trở lại để theo kịp nhu cầu về các khoản nợ của Fed. Đến năm 2033, con số này có thể đạt từ 8.4 - 9.2 nghìn tỷ USD.

Danh mục SOMA là Tài khoản Thị trường Mở Hệ thống của Fed. Đây là danh mục nắm giữ trái phiếu được mua thông qua QE cũng như các hoạt động tiền tệ khác.

Biểu đồ bên trái cho thấy Fed dự kiến tài khoản SOMA sẽ tăng khoảng 40% từ cuối năm 2024 đến 2032. Quan trọng hơn, biểu đồ bên phải cho thấy mức tăng này sẽ tương ứng với GDP. Nói cách khác, Fed sẽ tiếp tục bù đắp thâm hụt bằng cách mua TPCP.

Chính sách tiền tệ

QE và lãi suất thấp hơn làm giảm số tiền lãi, cho phép chính phủ chi tiêu một cách liều lĩnh. Tuy nhiên, Fed có thể bổ sung thêm các nỗ lực khác nếu cần. Ví dụ, trong bản tin Bình luận thị trường hàng ngày ngày 24/4:

Nếu được thông qua, các quy định ngân hàng mới sẽ buộc tất cả ngân hàng phải "chuẩn bị sẵn hàng tỷ USD tài sản thế chấp" tại Fed để hỗ trợ các khoản vay chiết khấu trong tương lai. Theo ước tính, Fed có thể yêu cầu tài sản thế chấp lên tới 40% tiền gửi không được bảo hiểm của ngân hàng. Con số này tương đương khoảng 45% trong tổng số 17.5 nghìn tỷ USD tiền gửi tại các ngân hàng thương mại. Hơn nữa, các quy định mới sẽ yêu cầu ngân hàng vay từ cửa sổ chiết khấu nhiều lần trong năm để giúp xóa bỏ định kiến về chương trình này.

Ngoài việc củng cố an toàn ngân hàng, điều này cũng sẽ buộc ngân hàng phải nắm giữ số dư tài sản thế chấp đáng kể tại Fed. Tài sản thế chấp cho các khoản vay của Fed thường là TPCP Mỹ. Do đó, quy định ngân hàng mới này là một cách khác để giúp Mỹ bù đắp cho thâm hụt khổng lồ và lượng nợ tồn đọng từ nhiều năm trước.

Gói cứu trợ ngân hàng BTFP được phát hành vào tháng 3/2023 đã giải quyết được các vấn đề. Trong một kế hoạch mới, các cơ quan quản lý ngân hàng có thể loại bỏ yêu cầu về vốn dự trữ đối với TPCP cho các ngân hàng lớn có tầm quan trọng hệ thống toàn cầu (GSIBs), trong khi Fed tái áp dụng một phiên bản của Chương trình Tài trợ Kỳ hạn cho Ngân hàng (BTFP). Theo cơ chế này, các ngân hàng có thể mua TPCP và sử dụng BTFP để tài trợ cho việc mua này. Nếu lãi suất vay từ BTFP thấp hơn lợi suất của trái phiếu, ngân hàng sẽ có lãi. Do đó, họ có thể sẽ rất muốn tham gia vào kế hoạch này, vì có khả năng sinh lời mà không phải chịu rủi ro đáng kể.

Bản tóm tắt

Tuy nhiên, việc Fed sẵn sàng hỗ trợ chính phủ trả nợ có thể làm giảm khả năng cắt giảm đáng kể thâm hụt ngân sách. Mặc dù con đường này không bền vững, nhưng có thể kéo dài hơn nhiều so với dự đoán của các chuyên gia.

Sự chi phối của chính sách tài khóa cũng đi kèm với cái giá phải trả đáng kể. Fed góp phần làm gia tăng khoảng cách giàu nghèo thông qua việc điều chỉnh lãi suất và gián tiếp ảnh hưởng đến thị trường chứng khoán. Trong 5 năm qua, tình trạng bất ổn xã hội trở nên phổ biến hơn, dẫn đến niềm tin giảm sút từ người tiêu dùng và doanh nghiệp, tạo ra lực cản cho nền kinh tế.

Vẫn chưa quá muộn để khắc phục các vấn đề tài chính, nhưng thời gian đang trôi qua nhanh chóng. Như câu nói nổi tiếng: "Quy tắc số 1 khi rơi vào hố: điều đầu tiên cần làm là không để mọi thứ tồi tệ thêm."

ZeroHedge