Làn sóng thoái vốn khỏi Mỹ: Cơ hội "chuyển mình" cho thị trường tài chính châu Âu?

Mai Khánh Linh

Junior Editor

Các nhà đầu tư châu Âu đang gặp khó khăn khi muốn rút vốn khỏi thị trường Mỹ vì họ đã đầu tư quá nhiều vào đó. Cả nhà đầu tư cá nhân lẫn tổ chức đều nắm giữ lượng lớn cổ phiếu Mỹ. Có hai ý kiến trái ngược về tình hình này: Một là, sự tăng trưởng mạnh của chứng khoán châu Âu hiện tại chỉ là tạm thời, và châu Âu sẽ không thể tách khỏi thị trường Mỹ. Hai là, Mỹ đang bước vào một giai đoạn khó khăn kéo dài.

Chấm dứt ảo tưởng về sự thống trị của thị trường Mỹ

Trước đây, hầu hết các nhà đầu tư đều tin rằng Mỹ sẽ tiếp tục dẫn dắt thị trường chứng khoán toàn cầu vào năm 2025. Tuy nhiên, thực tế lại khác xa. Những kỳ vọng về một nền kinh tế tăng trưởng mạnh nhờ chính sách giảm thuế và cắt giảm thủ tục hành chính trong nhiệm kỳ thứ hai của Donald Trump đã sụp đổ. Thay vào đó, nỗi lo suy thoái hoặc lạm phát đình trệ (stagflation) đang gia tăng. Việc Mỹ áp dụng các mức thuế không ổn định cùng với làn sóng cắt giảm việc làm liên bang đang làm lung lay niềm tin của doanh nghiệp và người tiêu dùng.

Sự rạn nứt trong quan hệ giữa chính quyền Mỹ và các đồng minh châu Âu cũng gây sốc cho giới đầu tư. Bài phát biểu của Phó Tổng thống JD Vance tại Munich được xem là vấn đề lớn, nhưng mức độ tổn thương mà các nhà đầu tư châu Âu cảm nhận có thể chưa được Mỹ đánh giá đúng.

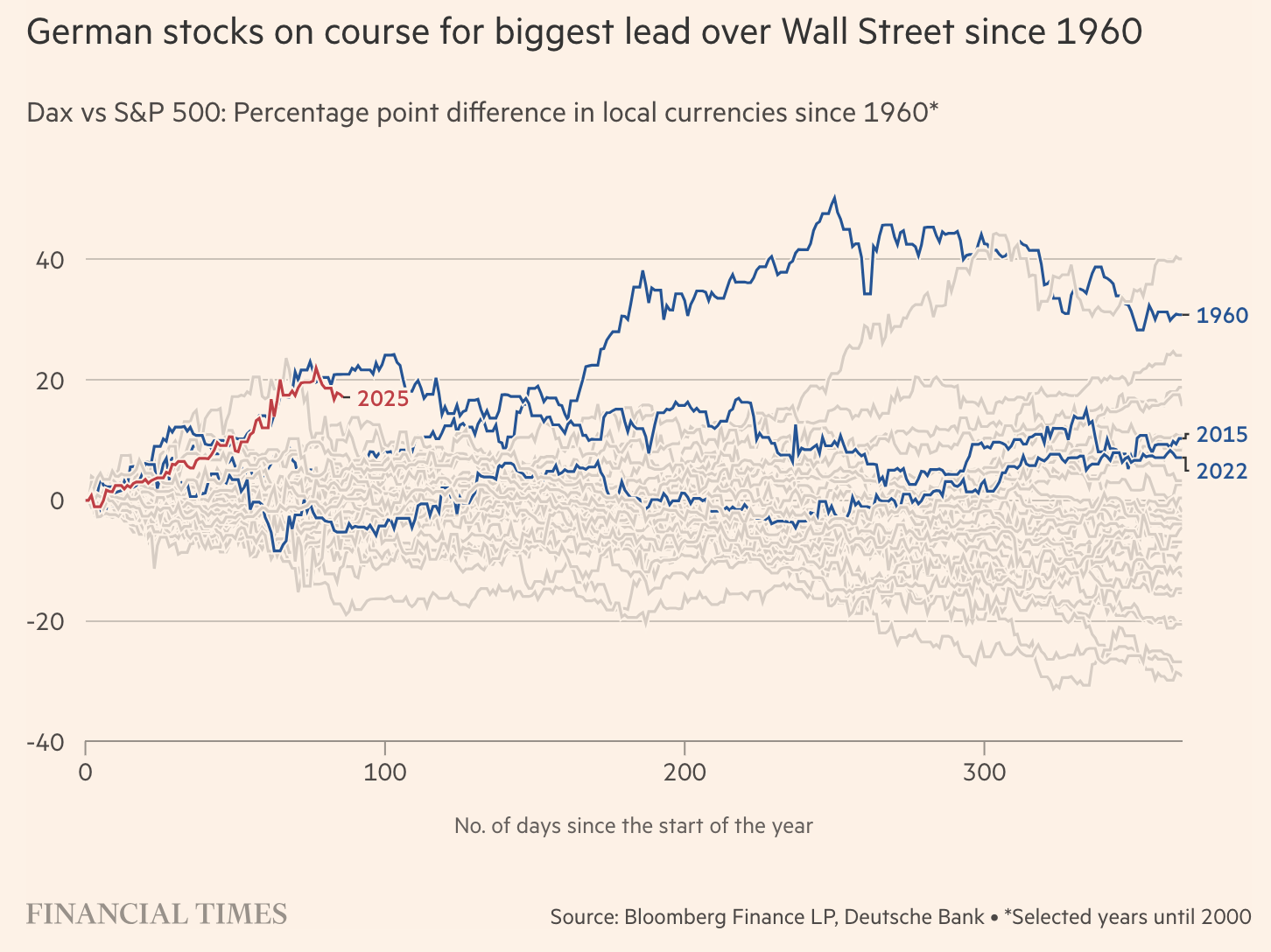

Thị trường phản ứng mạnh

Đồng USD đang suy yếu, trong khi thị trường chứng khoán châu Âu bứt phá mạnh mẽ. Đây là điều hiếm khi xảy ra. Trong 12 năm qua, chỉ có hai lần chỉ số DAX của Đức vượt trội hơn S&P 500 của Mỹ. Tuy nhiên, theo phân tích của Deutsche Bank, nếu xu hướng hiện tại tiếp tục, năm nay có thể là năm tốt nhất của DAX kể từ năm 1960. Đồng USD cũng đang ghi nhận mức giảm hiếm thấy, với chỉ sáu lần giảm mạnh hơn trong lịch sử kể từ năm 1969.

Cổ phiếu Đức hướng tới mức vượt trội lớn nhất so với Phố Wall kể từ năm 1960

Dù vậy, một số tổ chức như Barclays cảnh báo rằng dòng tiền đổ vào các quỹ tập trung vào Châu Âu có thể không duy trì được lâu dài. Chính sách kích thích tài khóa của Đức có thể hỗ trợ tăng trưởng kinh tế khu vực, nhưng các chính sách thuế quan của Trump lại tạo ra lực cản, khiến triển vọng của Mỹ vẫn khó đoán định.

Sự thống trị của Mỹ vẫn chưa dễ thay đổi

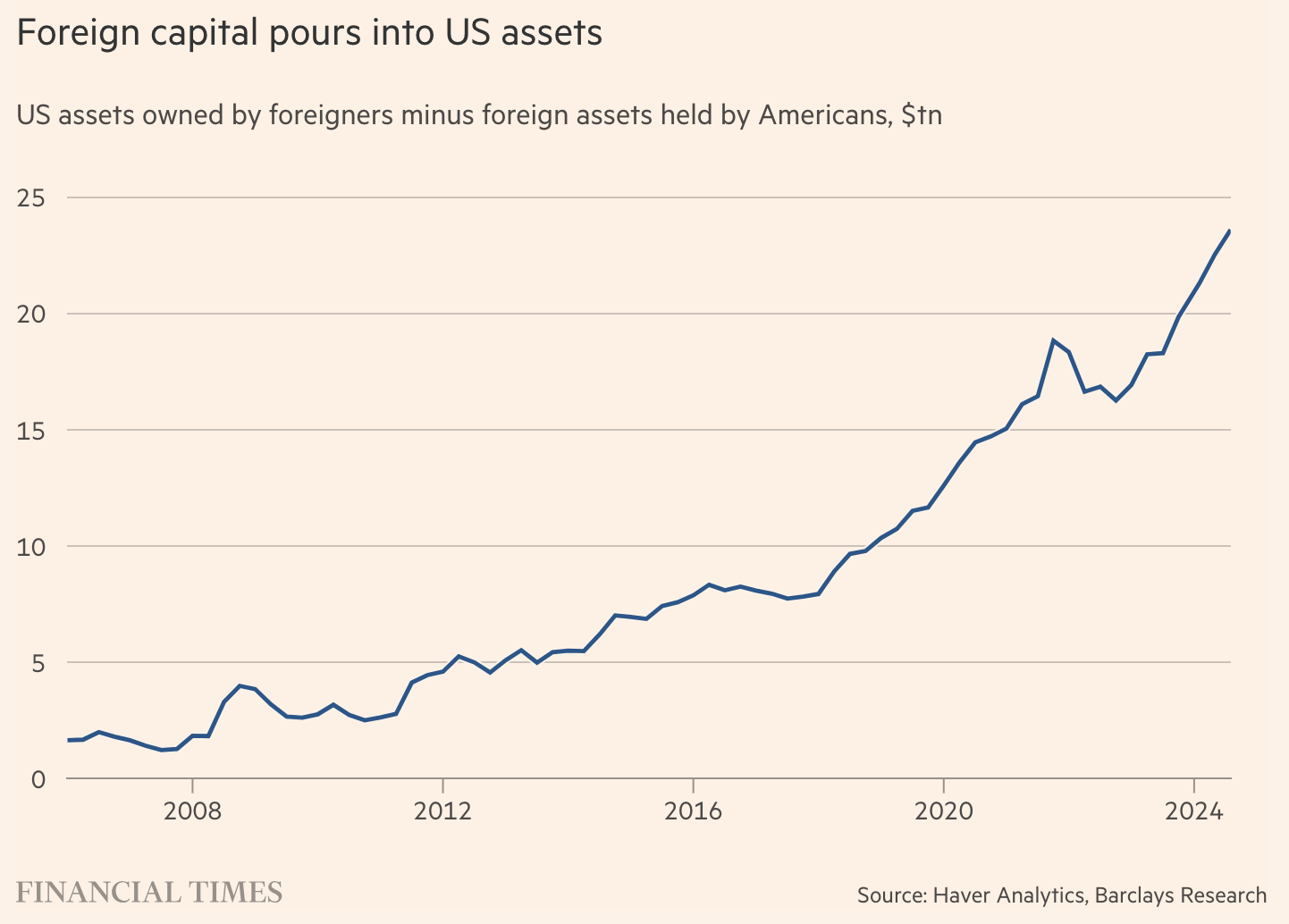

Dữ liệu từ Cục Dự trữ Liên bang Mỹ (Fed) cho thấy, các nhà đầu tư châu Âu nắm giữ khoảng 9 nghìn tỷ USD cổ phiếu Mỹ vào cuối năm ngoái, tương đương 17% giá trị toàn thị trường Mỹ – gần bằng tổng vốn hóa thị trường chứng khoán của toàn châu Âu.

Lý do dẫn đến sự phân bổ quá mức này không phải là ngẫu nhiên. Trong dài hạn, đầu tư vào Mỹ đơn giản là đem lại lợi nhuận tốt hơn. Theo nghiên cứu của London Business School và UBS, một USD đầu tư vào Mỹ năm 1900 có giá trị lên tới 899 USD vào cuối thế kỷ 20 (sau khi điều chỉnh lạm phát), trong khi cùng số tiền đó đầu tư vào phần còn lại của thế giới chỉ đạt 119 USD.

Dòng vốn nước ngoài đổ vào tài sản Mỹ

Xu hướng này tiếp tục trong thế kỷ 21: Một đồng USD đầu tư vào Mỹ từ năm 2000 đã tăng lên 3.28 USD vào cuối năm 2024, so với chỉ 1.63 USD nếu đầu tư vào phần còn lại của thế giới. Rõ ràng, những nhà đầu tư không dành tỷ trọng lớn cho Mỹ trong danh mục của họ đã không tận dụng được cơ hội tốt nhất.

Thị trường Mỹ quá lớn để bỏ qua. Cuối năm ngoái, 10 công ty lớn nhất thế giới chiếm gần 25% tổng vốn hóa thị trường chứng khoán toàn cầu, và 9 trong số đó là của Mỹ. Thị trường chứng khoán Mỹ chiếm 64% tổng giá trị chứng khoán toàn cầu và gần 73% trong nhóm các thị trường phát triển. Những ai theo dõi các chỉ số như MSCI Global có thể nghĩ rằng họ đang đầu tư một cách trung lập, nhưng thực chất, họ đang đặt cược rất lớn vào Mỹ.

Xu hướng dịch chuyển là không thể tránh khỏi

Chuyên gia Paul Marsh từ London Business School cho rằng: "Mỹ vẫn sẽ là một thị trường lớn và đầy tiềm năng khởi nghiệp, nhưng những lợi thế đó đã được phản ánh vào giá cổ phiếu từ lâu."

Hiện nay, các nhà đầu tư toàn cầu đang phụ thuộc quá nhiều vào thị trường Mỹ, một rủi ro đã tồn tại ngay cả trước khi Trump quay lại nhiệm kỳ hai và giờ đây có vẻ càng trở nên nguy hiểm hơn. Dù hơn 100 năm qua, đầu tư vào Mỹ luôn mang lại lợi nhuận hấp dẫn, nhưng vào lúc này, giảm bớt tỷ trọng cổ phiếu Mỹ có thể là một bước đi cần thiết để quản lý rủi ro.

Nếu các nhà đầu tư toàn cầu muốn tái cân bằng danh mục, hàng nghìn tỷ USD có thể chảy ra khỏi thị trường Mỹ. Câu hỏi đặt ra là liệu các thị trường khác có đủ khả năng tiếp nhận lượng vốn khổng lồ này không. Và như Trump từng nói về các gói thuế quan của mình với các đối tác: "Chúc may mắn!"

Financial Times