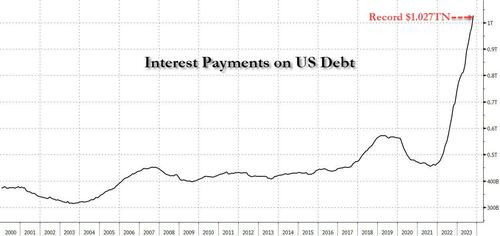

Lần đầu tiên tổng lãi suất trái phiếu chính phủ Mỹ vượt 1 nghìn tỷ USD

Trần Minh Đức

Junior Analyst

Tháng 7 vừa qua, khoản thâm hụt ngân sách của Hoa Kỳ trở nên lớn chưa từng sau khi có Thông báo phát hành trái phiếu hàng quý vào quý 2. Thông báo coh biết việc phát hành trái phiếu sắp bùng nổ và lợi suất sẽ tăng vọt - chúng tôi đã cảnh báo rằng nợ công của Hoa Kỳ sẽ vượt qua khoản nợ Rubicon và "các lãi suất trả cho các khoản nợ của Hoa Kỳ sắp đạt 1 nghìn tỷ USD."

Tới hôm nay, theo tính toán của Bộ Tài chính Hoa Kỳ, tổng lãi suất hiện tại là trên 1 nghìn tỷ USD (chính xác là 1.027 nghìn tỷ USD).

Chúng tôi đã tính toán điều này bằng cách nhân lãi suất trung bình của các trái phiếu Kho bạc được giao dịch trên thị trường (theo Bộ Tài chính là 3.096% tính đến ngày 31 tháng 10) với 26003 nghìn tỷ USD trái phiếu (tính đến ngày 31 tháng 10), tổng cộng là 805 tỷ USD, và thêm vào lãi suất nợ phi thị trường này (tính đến ngày 31 tháng 10 là 2.884% nhân với số nợ phi thị trường là 7.696 nghìn tỷ USD) và do đó có thêm 222 tỷ USD tiền lãi. Tổng cộng số lãi phải trả là 1.027 nghìn tỷ USD.

Đương nhiên, việc tính toán chi phí lãi vay theo thời gian thực ước tính này - hoàn toàn dựa trên dữ liệu của Bộ Tài chính - khác với số tiền mà họ thực sự đã trả. Chi phí lãi vay trong năm tài chính 2023 đạt tổng cộng 879.3 tỷ USD, tăng từ 717.6 tỷ USD của năm trước và chiếm khoảng 14% tổng chi tiêu. Tuy nhiên, dữ liệu này thấp hơn so với báo cáo dự kiếnt kịp. với nó, và sau đó tụt lại phía bên kia ngay cả khi khoản thanh toán lãi suất theo quy định bắt đầu giảm (khi lãi suất giảm sau khi QE/YCC tiếp theo được triển khai).

Sự gia tăng chưa từng thấy về cả lãi suất và chi phí lãi vay trong hai năm qua đồng nghĩa với việc lãi suất của Hoa Kỳ đã tăng gấp đôi kể từ tháng 4 năm 2022 và đó này là do độ trễ tác động của lãi suất. Phần lớn các trái phiếu kỳ hạn 5, 7, 10 và 30 năm vẫn được giữ ở mức lãi suất thấp, và do đó, lãi suất sẽ tiếp tục tăng khi tất cả các khoản nợ hiện tạisẽ có lãi suất cao hơn trong những năm tới.

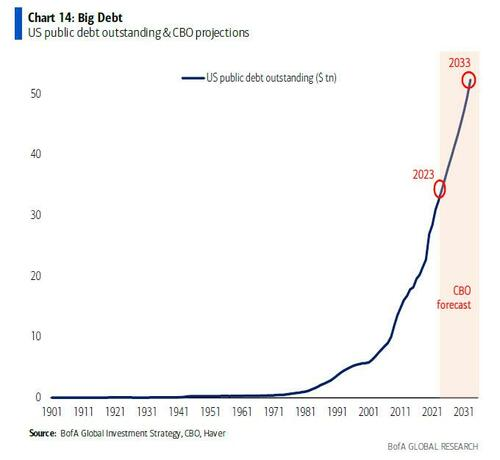

Trong tương lai, sự gia tăng đáng kinh ngạc về cả lợi suất và tổng lượng trái phiếu kho bạc dài hạn trong những tháng gần đây khẳng định chính phủ sẽ tiếp tục phải đối mặt với lãi suất trái phiếu leo thang. Đặc biệt, chỉ mất một tháng sau khi nợ liên bang của Hoa Kỳ lần đầu tiên tăng lên trên 33 nghìn tỷ USD, tăng vọt thêm 600 tỷ USD nữa, nâng tổng số nợ lên 33.6 nghìn tỷ USD, nhiều hơn tổng GDP của Trung Quốc, Nhật Bản, Đức và Ấn Độ.

Và thấy sự đáng sợ của vấn đề này, Michael Hartnett của BofA lưu ý rằng "CBO dự đoán rằng nợ của chính phủ Mỹ sẽ tăng thêm 20 nghìn tỷ USD trong 10 năm tới, tương đương 5,2 tỷ USD mỗi ngày hoặc 218 triệu USD mỗi giờ!"

Một số bối cảnh khác: tổng nợ thế giới (chính phủ, doanh nghiệp và hộ gia đình) đạt kỷ lục 227 nghìn tỷ USD trong quý 1 năm 2023, gấp đôi so với 110 nghìn tỷ USD năm 2007 và 0.5 nghìn tỷ USD năm 1952.

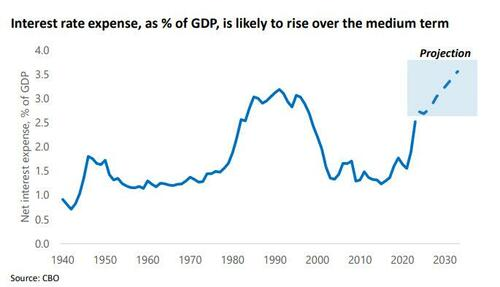

Và sau đó, Ủy ban Tư vấn Trái phiếu Hoa Kỳ đã đưa ra cảnh báo rằng "Chi phí lãi suất, tính theo % GDP, có khả năng tăng cả về ngắn, trung và dài hạn”.

Như Mark Cudmore của Bloomberg kết luận, các dữ liệu tiêu cực có thể "làm dấy lên cuộc tranh luận về định hướng tài chính của Hoa Kỳ trong bối cảnh nước này tăng cường đi vay. Động lực đó đã giúp thúc đẩy lợi suất trái phiếu, đe dọa sự trở lại của cảnh giác trái phiếu và khiến Fitch Ratings hạ xếp hạng tín nhiệm của chính phủ Mỹ trong tháng 8."

Một kết luận mang nặng chỉ trích hơn nữa đến từ Hartnett, thặng dư ngân sách trong những năm 2020 đang gia tăng mức nợ chính phủ. Cho đến khi các nhà hoạch định chính sách giải quyết định hướng nợ chính phủ, nhà đầu tư có khả năng sẽ lo lắng rằng các giải pháp để giải quyết vấn đề nợ gây tác động tiêu cực tới tài sản như lạm phát, vỡ nợ, mất giá đồng tiền. Nhưng cũng có khả năng rằng các ngân hàng trung ương sẽ đơn giản là “giải cứu” chính phủ trong những năm tới thông qua việc mua trái phiếu chính phủ và thực hiện chính sách kiểm soát lãi suất (YCC), (những chính sách này có thể ảnh hưởng tiêu cực đối với đồng đô la Mỹ).

Cuối cùng, như chúng tôi đã giải thích ngày hôm qua, thị trường trái phiếu kho bạc Hoa Kỳ gần như đã sụp đổ như tuần trước, và nếu không có sự điều hành thông minh và khéo léo của Bộ Tài chính, thì trong tuyên bố mới nhất, vấn đề cuối cùng đối với khoản nợ của Mỹ sẽ hiện ra.

Zerohedge