IMF: BoJ nên duy trì chính sách tiền tệ siêu nới lỏng

Nguyễn Vũ Phương Nam

Junior Analyst

Quỹ Tiền tệ Quốc tế (IMF) cho biết BoJ nên tránh đột ngột từ bỏ chính sách siêu nới lỏng và chỉ ra các điều kiện để cải thiện việc truyền tải chính sách.

“Bất kỳ thay đổi nào đối với chính sách tiền tệ sẽ cần được truyền tải rõ ràng để bảo vệ sự ổn định tài chính,” IMF cho biết hôm thứ Sáu khi kết thúc đợt tham vấn Điều IV về Nhật Bản. Họ cũng nói rằng việc từ bỏ chính sách đột ngột sẽ gây rủi ro cho nền kinh tế, khi BoJ có sự thay đổi thống đốc đầu tiên trong một thập kỷ.

Sau khi báo cáo được công bố, đại diện IMF tại Nhật Bản Ranil Salgado đã làm rõ rằng IMF không ủng hộ sự thay đổi chính sách kiểm soát đường cong lợi suất (YCC), vì điều này có khả năng làm gia tăng áp lực đầu cơ.

“Chúng tôi tập trung nhiều hơn vào việc truyền tải chính sách và đưa ra các điều kiện có thể thay đổi lãi suất,” ông Salgado cho biết. “Về cơ bản, điều này sẽ cung cấp định hướng lãi suất để đảm bảo rằng BoJ sẽ không thay đổi chính sách cho đến khi lạm phát được duy trì ở mức 2% hoặc cao hơn trong trung hạn.”

Chú trọng vào thị trường tài chính là một trong những nhiệm vụ chính mà Kazuo Ueda sẽ phải giải quyết sau khi ông kế nhiệm Thống đốc Haruhiko Kuroda vào ngày 9/4. Khó khăn đối với ông là nếu BoJ có dấu hiệu thay đổi chính sách YCC, điều này có thể gây ra một đợt bán tháo trái phiếu lớn, khi một số nhà kinh tế dự đoán rằng sự kết thúc của YCC là rất đột ngột.

Ông Ueda đã nói rằng việc tiếp tục nới lỏng chính sách tiền tệ trong thời điểm hiện tại là phù hợp, khi phần lớn thị trường kỳ vọng BoJ sẽ bắt đầu thắt chặt vào tháng Sáu.

Khoảng 70% các nhà kinh tế cho biết BoJ có vấn đề trong việc truyền tải thông điểm chính sách sau khi một quyết định điều chỉnh YCC bất ngờ vào tháng 12 đã làm rung chuyển thị trường tài chính toàn cầu. BoJ hiện kỳ vọng lãi suất ngắn hạn và dài hạn sẽ duy trì ở mức hiện tại hoặc thấp hơn mà không ảnh hưởng đến các điều kiện kinh tế.

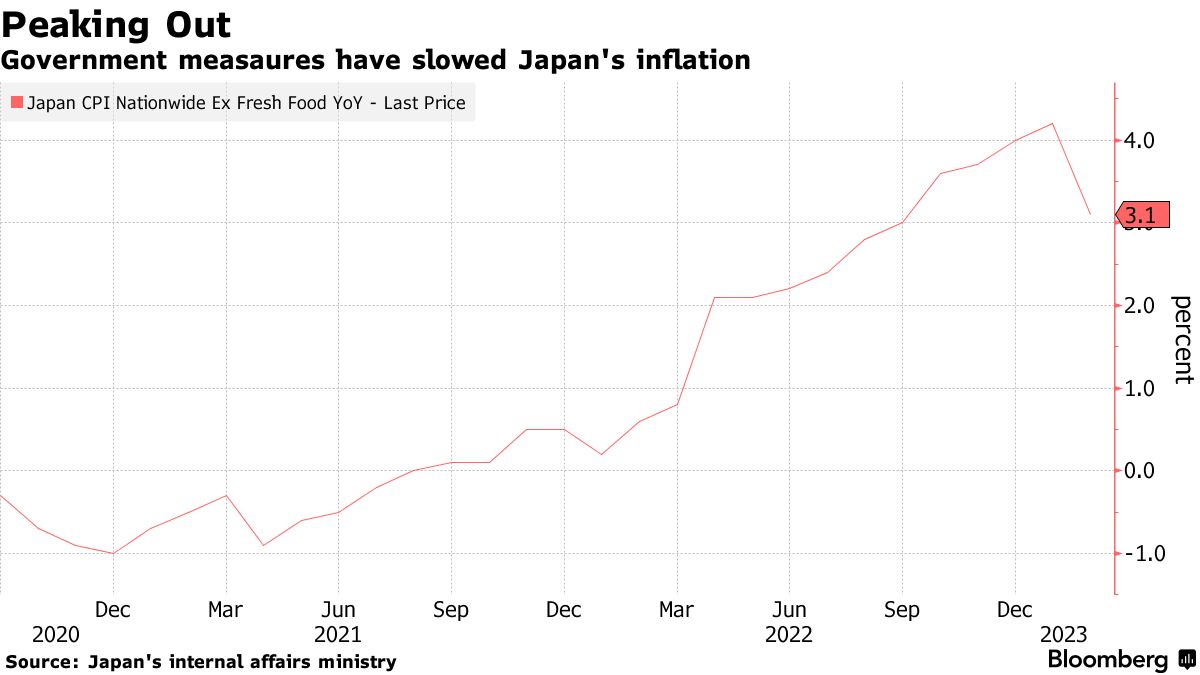

IMF nhận định lạm phát sẽ đạt đỉnh trong quý I/2023 và giảm xuống dưới mục tiêu 2% của BoJ vào cuối năm 2024, tương tự với dự đoán của BoJ. IMF cũng cho biết việc tiếp tục nới lỏng chính sách tiền tệ là cần thiết để kiểm soát lạm phát, đồng thời động thái tăng lương cho người lao động gần đây có lẽ là chưa đủ.

IMF nói rằng: “Trong bối cảnh thị trường lao động thắt chặt, tăng trưởng tiền lương dự kiến sẽ tăng nhanh vào năm 2023, nhưng có khả năng ở dưới mức mà BoJ cho là phù hợp để duy trì lạm phát 2% một cách bền vững”.

Tuy nhiên, IMF cũng dự đoán rằng rủi ro lạm phát có xu hướng tăng trong ngắn hạn và nhắc lại lời khuyên vào tháng 1 rằng BoJ nên xem xét việc tăng cường tính linh hoạt của lợi suất dài hạn để giải quyết tác dụng phụ của việc nới lỏng trong thời gian dài. IMF cho biết các lựa chọn bao gồm tăng mục tiêu lợi suất 10 năm, mở rộng biên độ lợi suất, quay trở lại tốc độ mua trái phiếu và nhắm mục tiêu vào lợi suất ngắn hạn.

Bloomberg