Goldman Sachs cảnh báo Fed có thể giữ nguyên lãi suất trong thời gian lâu hơn dự kiến

Nguyễn Tuấn Đạt

Junior Analyst

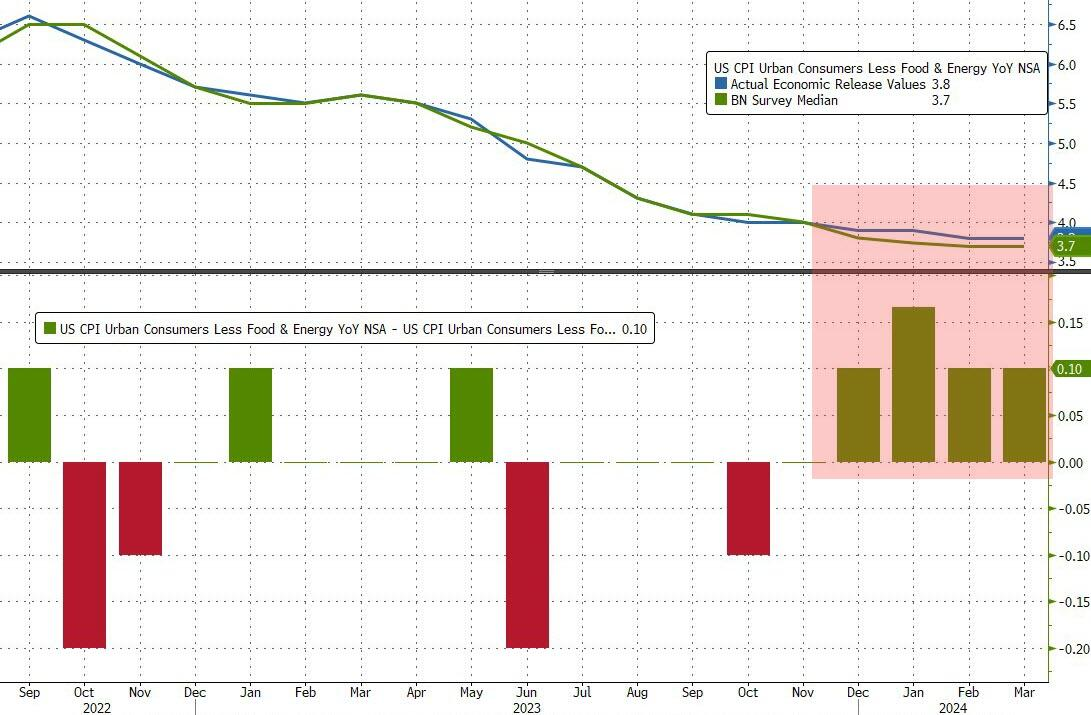

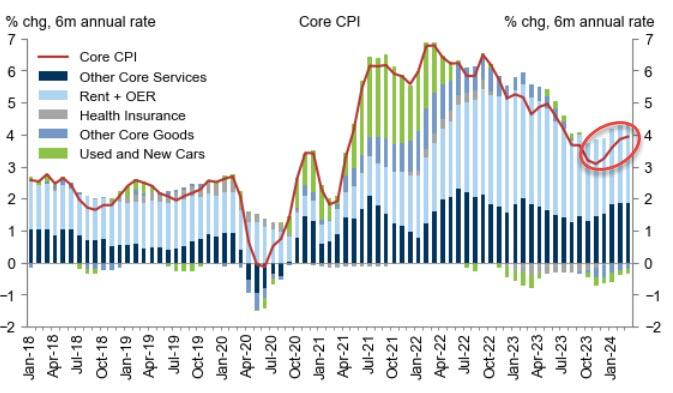

CPI lõi của Mỹ đã tăng cao hơn dự kiến trong 4 tháng liên tiếp, cản trở con đường cắt giảm lãi suất của Fed.

CPI lõi của Mỹ cao hơn dự báo trong 4 tháng liên tiếp

Rikin Shah và Cosimo Codacci-Pisanelli của Goldman Sachs cho biết Mỹ cần thận trọng hơn trong việc xem xét dữ liệu về lạm phát.

CPI lõi tháng 3 đã tăng 0.4%, chủ yếu đến từ các danh mục chính như vận tải, tuy nhiên đây không chỉ là một biến động đột ngột mà có thể sẽ là một xu hướng kéo dài.

Ngoài ra, giá dịch vụ lõi và giá thuê nhà cũng tăng 65 bps, PCE được dự báo sẽ tăng 28 bps trong tháng trước.

Điều này cho thấy lạm phát chưa được kiểm soát ổn định, thậm chí còn có nguy cơ tăng tốc trở lại.

Các thành phần trong CPI lõi tăng mạnh

Thị trường cũng đã nhận được tin tốt từ báo cáo PPI vừa qua, nhưng với đà phục hồi của hàng hóa, những bản báo cáo tiếp theo có thể sẽ không còn tích cực nữa.

Chỉ số hàng hóa của Bloomberg tăng vọt

Fed tại cuộc họp tháng 3 đã dự báo chỉ số PCE cuối năm 2024 của họ là 2.6%, nhưng điều đó đang rất khó có thể xảy ra nếu tình hình lạm phát hiện tại vẫn còn tiếp diễn.

Với nền kinh tế dự kiến sẽ tăng trưởng 2.5% trong năm nay, mức tăng trưởng việc làm trong 3 tháng ở mức 276,000 và lạm phát liên tiếp tăng nhanh, thật khó để nói rằng Fed sẽ cắt giảm lãi suất.

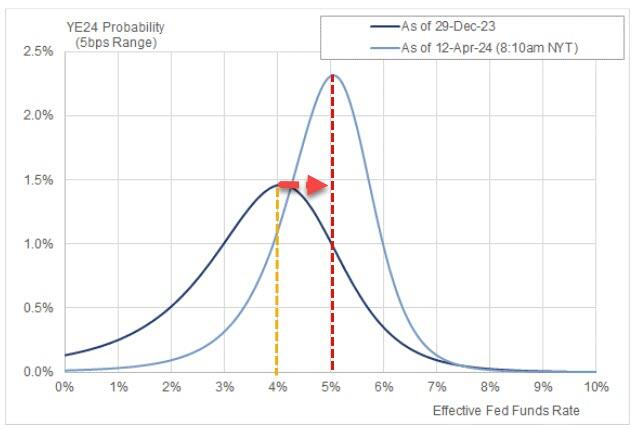

Powell có thể muốn cắt giảm lãi suất vào tháng 6, nhưng dữ liệu hiện tại cho thấy ông sẽ phải chờ đợi thêm. Thị trường đang định giá chỉ 7% khả năng Fed sẽ cắt giảm lãi suất vào cuộc họp FOMC tháng 6 sắp tới.

Kỳ vọng về việc Fed cắt giảm lãi suất vào tháng 6 đã bị đẩy lùi

Nếu Fed không tăng lãi suất vào mùa hè, thì nguy cơ Fed bỏ lỡ cơ hội này sẽ tăng lên đáng kể do tình hình lạm phát vào và cuộc bầu cử vào cuối năm.

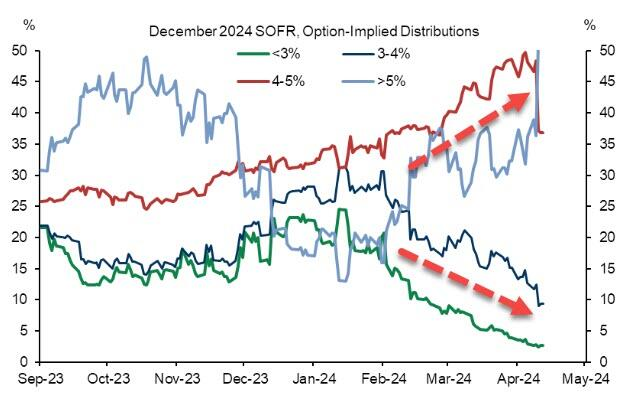

Số lần cắt giảm lãi suất được kỳ vọng trong năm 2024 của Fed ngày càng giảm

Các nhà phân tích cho rằng việc cắt giảm trong năm nay là không bắt buộc và thay vào đó, các quyết định về chính sách tiền tệ nên dựa trên cân nhắc kỹ lưỡng về rủi ro và các dữ liệu kinh tế mới nhất

Phân phối lãi suất của Mỹ vào cuối năm 2024 đã thay đổi

- Đầu tiên, trước đây, thị trường kỳ vọng vào việc Fed sẽ áp dụng các biện pháp nới lỏng tiền tệ mạnh mẽ trong trường hợp kinh tế rơi vào suy thoái, bao gồm việc cắt giảm lãi suất. Tuy nhiên, với việc kinh tế tăng trưởng mạnh, nhu cầu cho các biện pháp nới lỏng mạnh mẽ như vậy đã giảm đi, dẫn đến việc giảm bớt khả năng các cắt giảm lãi suất mạnh mẽ trong tương lai.

- Thứ hai, nếu kỳ vọng về tốc độ tăng trưởng cao hơn, lạm phát tăng và nhu cầu vay mượn tăng, thì giả định về mức lãi suất cuối cùng cũng có thể tăng lên, đường cong sẽ dốc hơn.

- Thứ ba, trước đây, thị trường có thể chỉ tập trung vào việc giảm lãi suất hoặc duy trì ở mức thấp trong thời gian dài. Tuy nhiên, với tình hình hiện tại của lạm phát, thị trường đã bắt đầu thêm khả năng Fed phải tăng lãi suất vào dự đoán của họ. Điều này dẫn đến việc mở ra phần phải của đường phân phối kỳ vọng về lãi suất, cho thấy rằng có một khả năng không nhỏ rằng Fed sẽ thực hiện các biện pháp chính sách tiền tệ để kiềm chế lạm phát, thậm chí là tăng lãi suất.

Tất nhiên, việc Fed tăng lãi suất một lần nữa vẫn khó có thể xảy ra, nhưng giờ đây khả năng này cũng đã được đưa vào đường phân phối kỳ vọng về lãi suất, rất khác so với đầu năm.

Phân phối kỳ vọng về lãi suất đã thay đổi đáng kể

Điều này khiến kỳ vọng về lãi suất vào cuối năm 2024 và trong năm 2025 chủ yếu ở mức thắt chặt, trong khi kỳ vọng về những mức lãi suất nới lỏng giảm đi.

Lãi suất của Fed được kỳ vọng ở mức cao trong cuối năm 2024, đầu năm 2025

Cuối cùng, hiện tại có rất ít điều để chỉ ra rằng lãi suất chính sách hiện tại có tính thắt chặt, điều này cho thấy lãi suất trung lập và lãi suất cân bằng đang cao hơn.

Điều này sẽ tiếp tục gây áp lực tăng đối với lạm phát kỳ vọng forward 5y5y. Việc mua TPCP Mỹ ở giai đoạn này sẽ mang lại lợi nhuận âm.

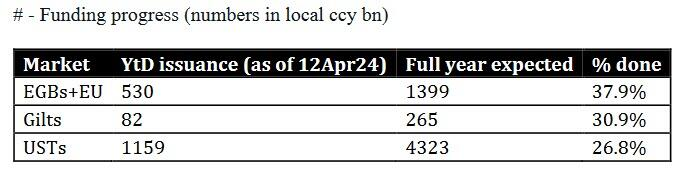

Điều này đặt ra rất nhiều thách thức cho những người mua không sử dụng đòn bẩy, chẳng hạn như các quỹ đầu tư quốc gia và các hộ gia đình trong việc hấp thụ lượng cung trái phiếu cao lịch sử, đặc biệt là khi tiến độ phát hành trái phiếu của Mỹ đã tụt lại so với EU và Vương quốc Anh.

Nguy cơ nguồn cung vượt quá khả năng tiêu thụ của thị trường vẫn còn đó cũng như rủi ro tài chính liên quan đến bầu cử trong nửa cuối năm.

Với xác suất suy thoái thấp, lạm phát đang tăng, khả năng cao lãi suất của Mỹ vẫn sẽ được giữ ở mức hiện tại trong thời gian tới.

Tóm lại, các nhà phân tích của Goldman nhắc lại rằng chỉ số CPI cao hơn dự kiến trong tuần này khiến Fed khó có thể tự tin về lộ trình kiểm soát lạm phát của mình, và khả năng Fed cắt giảm lãi suất ngày càng ảm đạm.

Các báo cáo trong quý IV/2023 đã cho thấy lạm phát được kiểm soát tốt, tuy nhiên thời gian gần đây lạm phát lại tăng vượt dự báo, điều này cho thấy rằng Fed vẫn phải cẩn trọng với các quyết định sắp tới về chính sách tiền tệ.

Bloomberg