Gói chi tiêu quốc phòng khổng lồ của Đức tác động thế nào đến EU?

Mai Khánh Linh

Junior Editor

Việc Đức tăng chi tiêu quốc phòng đang đẩy lãi suất vay nợ của các nước Eurozone lên cao. Điều này gây áp lực lên những quốc gia có mức nợ lớn, khiến họ gặp nhiều khó khăn hơn khi muốn vay thêm tiền, theo cảnh báo từ giới đầu tư.

Là nền kinh tế lớn nhất khu vực, Đức trước đây luôn thận trọng với việc vay nợ, dẫn đến tình trạng khan hiếm trái phiếu chính phủ Đức (Bunds) và lợi suất trái phiếu âm. Tuy nhiên, nay nước này chuyển sang chiến lược "bằng mọi giá" để chi tiêu cho quốc phòng và cơ sở hạ tầng, tạo ra tác động lan tỏa khắp các thị trường tài chính của khu vực.

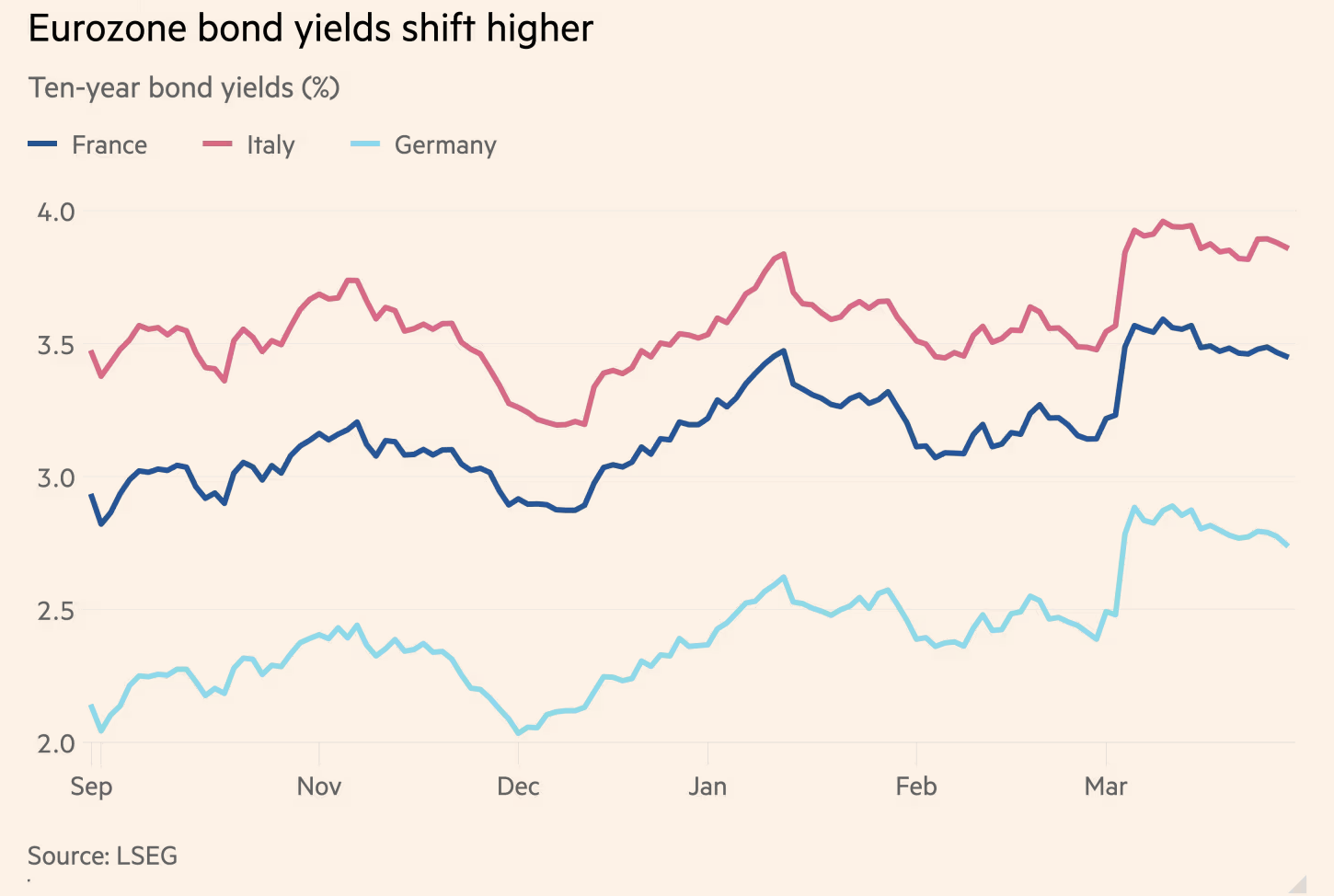

Lợi suất trái phiếu Bund kỳ hạn 10 năm đã tăng gần chạm mốc 3% trong tháng này – mức cao nhất kể từ đợt bán tháo trái phiếu toàn cầu năm 2023. Điều này kéo theo sự gia tăng chi phí vay nợ của các quốc gia khác trong khu vực, do trái phiếu Đức đóng vai trò như thước đo chuẩn cho thị trường châu Âu, làm dấy lên lo ngại về tác động đến tài chính của các nền kinh tế có mức nợ cao hơn.

Áp lực lên Pháp và Ý

Sören Radde, trưởng nhóm nghiên cứu kinh tế châu Âu tại quỹ đầu cơ Point72, nhận định: "Việc lợi suất tăng có thể làm giảm khả năng chi tiêu quốc phòng ở các nước ngoài Đức, đặc biệt là Pháp và Ý."

Hiện tại, lợi suất trái phiếu 10 năm của Pháp đã vượt 3.6% – mức cao nhất trong hơn một thập kỷ, thậm chí còn cao hơn thời điểm khủng hoảng chính trị của nước này vào năm ngoái. Trong khi đó, lợi suất trái phiếu của Ý cũng chạm mốc 4% lần đầu tiên kể từ tháng 7 năm ngoái.

Lợi suất trái phiếu Eurozone tăng cao

Một mô phỏng của Point72, dựa trên giả định chi tiêu quốc phòng tăng và lợi suất cao hơn, cho thấy rằng nếu không có cắt giảm chi tiêu hoặc thúc đẩy tăng trưởng kinh tế, tỷ lệ nợ công trên GDP của Ý có thể tăng lên 153% vào năm 2030 (từ mức khoảng 140% hiện nay), trong khi con số này của Pháp có thể tăng từ 115% lên 122%.

Tuy nhiên, nếu các quốc gia cắt giảm chi tiêu ở những lĩnh vực khác, tăng thuế hoặc tận dụng hiệu ứng lan tỏa tích cực từ chi tiêu của Đức, họ có thể tránh được kịch bản mất kiểm soát tài chính, Radde cho biết.

Thị trường vẫn chưa quá lo lắng

Hiện tại, mức chênh lệch lợi suất (spread) – khoản chi phí vay nợ bổ sung mà các nước phải trả so với Đức – vẫn khá ổn định. Điều này cho thấy thị trường chưa quá lo ngại về tác động của chi phí vay nợ tăng lên các chính phủ có tình hình tài chính yếu hơn Đức. Đồng thời, đồng euro cũng tăng giá, phản ánh sự lạc quan về khả năng chi tiêu của Đức có thể thúc đẩy tăng trưởng kinh tế khu vực.

Tuy nhiên, một số nhà quản lý quỹ cảnh báo rằng nếu các quốc gia khác trong khu vực cũng bắt đầu vay nợ để chi tiêu nhiều hơn cho quốc phòng, áp lực tài chính có thể gia tăng.

David Zahn, trưởng bộ phận thu nhập cố định châu Âu tại Franklin Templeton, nhận định: "Tôi nghĩ rằng chênh lệch lợi suất sẽ bắt đầu nới rộng khi hệ thống chịu nhiều áp lực hơn. Các nước có tỷ lệ nợ/GDP cao và lãi suất vay đã ở mức cao... sẽ gặp khó khăn hơn khi vay nợ."

Điều này có thể dẫn đến sự phân hóa mạnh hơn giữa các nước Eurozone trong việc tiếp cận vốn vay, khi tình hình tài chính của từng quốc gia bị xem xét kỹ lưỡng hơn.

Connor Fitzgerald, quản lý danh mục đầu tư tại Wellington Management, cho rằng: "Các yếu tố kinh tế riêng biệt của từng nước sẽ trở nên quan trọng hơn rất nhiều. Sẽ có sự tách biệt rõ ràng giữa các quốc gia khi đi vay."

Tác động đến thị trường trái phiếu

Các nhà đầu tư đã chuẩn bị cho sự gia tăng nguồn cung trái phiếu Đức trong nhiều tháng qua. Lợi suất trái phiếu Bund hiện đang giao dịch cao hơn so với mức lãi suất hoán đổi (swap rate) của euro có cùng kỳ hạn – một điều chưa từng xảy ra trước đây. Điều này phản ánh kỳ vọng của nhà đầu tư về việc Đức sẽ phát hành thêm một lượng lớn trái phiếu.

Gareth Hill, quản lý quỹ tại Royal London Asset Management, nhận định: "Có thể lập luận rằng lợi suất trái phiếu chính phủ châu Âu đã ở mức quá thấp trong một thời gian dài so với các thị trường trái phiếu toàn cầu khác, do kỷ luật tài khóa tự áp đặt của Đức. Động thái của Đức hiện tại giúp cân bằng lại điều đó."

Một số nhà quản lý quỹ cũng cho rằng mặc dù có lo ngại về số lượng trái phiếu Bund được phát hành, điều này không nhất thiết sẽ làm giảm nhu cầu đối với trái phiếu của các quốc gia khác trong khu vực.

Simon Dangoor, trưởng bộ phận chiến lược vĩ mô thu nhập cố định tại Goldman Sachs Asset Management, cho biết: "Không phải là thiếu nguồn tài trợ cho khoản chi tiêu bổ sung của Đức. Hộ gia đình Đức có rất nhiều khoản tiết kiệm mà họ có thể dùng để tài trợ cho điều này mà không làm giảm nhu cầu đối với thị trường trái phiếu Eurozone khác."

Tuy nhiên, ông cũng cảnh báo rằng lợi suất tăng đồng đều trên toàn khu vực có thể khiến một số quốc gia dễ rơi vào tình trạng mất kiểm soát nợ công hơn.

Ngoài ra, các nhà đầu tư cho rằng việc phát hành thêm trái phiếu Bund có thể hỗ trợ nỗ lực của các nhà hoạch định chính sách Eurozone trong việc định vị đồng euro như một đồng tiền dự trữ cạnh tranh với đồng USD.

"Một trong những rào cản lớn nhất đối với việc gia tăng dự trữ euro của các ngân hàng trung ương toàn cầu là quy mô nhỏ hơn và kém đồng nhất của thị trường trái phiếu chính phủ châu Âu so với thị trường Kho bạc Mỹ," Dangoor nói. "Việc phát hành thêm trái phiếu Bund có thể giúp tạo ra một tài sản dự trữ Eurozone hạng AAA thực sự hữu ích."

Financial Times