Giai đoạn dầu của chu kỳ tăng giá: "Bữa tiệc thịnh soạn" liệu sắp tàn?

Huyền Trần

Junior Analyst

Thị trường đang trải qua giai đoạn đầu của chu kỳ tăng giá, khi dòng tiền lớn chảy vào hầu hết các loại tài sản, bao gồm cổ phiếu, vàng, và bất động sản. Tuy nhiên, sự tăng trưởng này chủ yếu do tính thanh khoản dồi dào, các nhà đầu tư cần cẩn trọng.

Có thể nói, đầu tư vào bất kỳ thị trường nào ở thời gian này cũng đều “hời”. Tuy nhiên, lý do cho “món hời” này lại không như bạn nghĩ. Jim Paulson, một chuyên gia có cái nhìn lạc quan về thị trường, đã có cuộc phỏng vấn gần đây, trong đó ông lý giải:

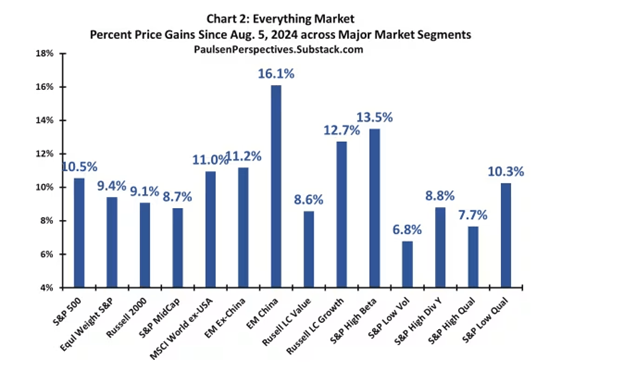

Hiện tượng này xảy ra nhờ vào "cú sốc hỗ trợ" mạnh mẽ trong giai đoạn đầu của một chu kỳ tăng giá. Trong khoảng thời gian này, gần như tất cả các loại tài sản đều bùng nổ: cổ phiếu giá trị, cổ phiếu tăng trưởng, cổ phiếu của công ty có vốn hóa nhỏ, cổ phiếu của công ty có vốn hóa lớn và cả các cổ phiếu mang tính phòng thủ đều tăng giá mạnh mẽ. Tất cả đều cùng nhau tạo nên một làn sóng tăng trưởng ấn tượng, khiến giá trị của tất cả những loại tài sản này tăng lên đáng kể.

“Lãi suất ngắn hạn đang giảm, và lợi suất trái phiếu cũng theo xu hướng đi xuống. Đồng thời, lượng tiền trong nền kinh tế đang gia tăng và các gói kích thích tài khóa cũng được mở rộng. Tất cả những yếu tố này, kết hợp với xu hướng giảm phát, đã tạo ra một nền tảng vững chắc cho nền kinh tế. Kết quả là, kỳ vọng về một cuộc “hạ cánh mềm” sẽ tăng lên trong khi niềm tin của cả người tiêu dùng và doanh nghiệp đang tăng cao.” Theo Jim Paulson

Tỷ lệ tăng giá từ ngày 05/08/2024 trên các thị trường

Tuy nhiên, đây không phải là lý do duy nhất.

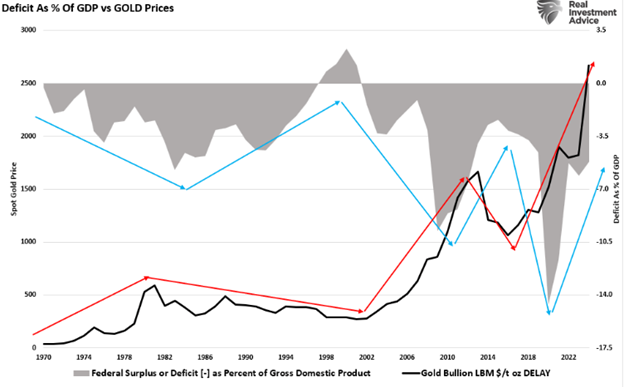

Ngược lại, những "người yêu vàng" đang vui mừng trước sự tăng giá của kim loại quý này, bởi họ tin rằng “nợ nần và thâm hụt” đang có tác động tiêu cực đến nền kinh tế Mỹ. Michael Hartnet từ Bank of America nhận định:

“Lợi suất dài hạn trong lĩnh vực hàng hóa đang gia tăng, đặc biệt là vàng, vì vàng được coi là một công cụ bảo vệ hiệu quả trước ba vấn đề chính: nợ, thâm hụt ngân sách và sự mất giá của đồng tiền.”

Tuy nhiên, các dữ liệu trong lịch sử cho thấy rằng khi thâm hụt ngân sách tăng so với GDP, giá vàng thường có xu hướng đi lên do lo ngại về sức khỏe kinh tế của Mỹ. Ngược lại, giá vàng thường giảm khi nền kinh tế phục hồi và thâm hụt ngân sách giảm.

Thâm hụt của % GDP so với giá vàng

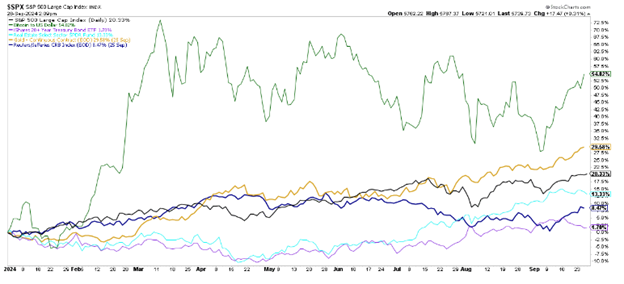

Điều thú vị là kể từ năm 2020, giá vàng đã tăng mạnh mẽ dù nền kinh tế vẫn ổn định và thâm hụt ngân sách đang giảm. Năm nay, không chỉ cổ phiếu và vàng mà trái phiếu, hàng hóa, bất động sản và tiền điện tử cũng đã ghi nhận những mức lợi nhuận tích cực.

Chỉ số S&P 500

Nói cách khác, bất kể “giả thuyết” của bạn về bất kỳ tài sản nào bạn đang nắm giữ là gì, diễn biến giá hiện tại đều đang ủng hộ giả thuyết đó. Tuy nhiên, điều này không có nghĩa là giả thuyết của bạn là đúng.

Trong giai đoạn đầu của chu kỳ tăng giá, sự bùng nổ giá trị của tài sản có thể che lấp đi những sai lầm nghiêm trọng trong đầu tư. Vì vậy, chúng ta cần đặt ra hai câu hỏi cực kỳ quan trọng: 1) Điều gì thực sự đang thúc đẩy chu kỳ tăng giá? và 2) Khi nào cơn sốt này sẽ dừng lại?

Giả thuyết của bạn có thể đang sai

Mỗi nhà đầu tư đều có lý do riêng để tin rằng chu kỳ tăng giá đang diễn ra. Những “nhà đầu tư cổ phiếu” cho rằng sự nới lỏng chính sách tiền tệ từ Fed và lợi nhuận ngày càng được cải thiện là động lực chính cho sự tăng trưởng của thị trường chứng khoán.

Trong khi đó, những “người yêu vàng” lại nhìn thấy sự gia tăng chi tiêu của chính phủ và dự đoán đồng USD sẽ yếu đi, từ đó thúc đẩy giá vàng. Mỗi loại tài sản đều có lý do riêng cho sự tăng giá của mình, nhưng có thể lý do thực sự đơn giản hơn nhiều. Bài viết này sẽ tập trung vào cổ phiếu và vàng, vì đây là hai loại tài sản thu hút nhiều sự chú ý nhất và có nhiều “người tin tưởng” nhất.

Trong mọi thị trường, giá cả được xác định bởi cung và cầu. Khi có nhiều người mua hơn người bán, giá sẽ tăng; ngược lại, khi có nhiều người bán hơn người mua, giá sẽ giảm. Mặc dù các yếu tố kinh tế, chính trị hay tài chính có thể tạm thời làm biến động cán cân giữa người mua và người bán, nhưng cuối cùng, giá cả chỉ được quyết định bởi dòng chảy tài sản.

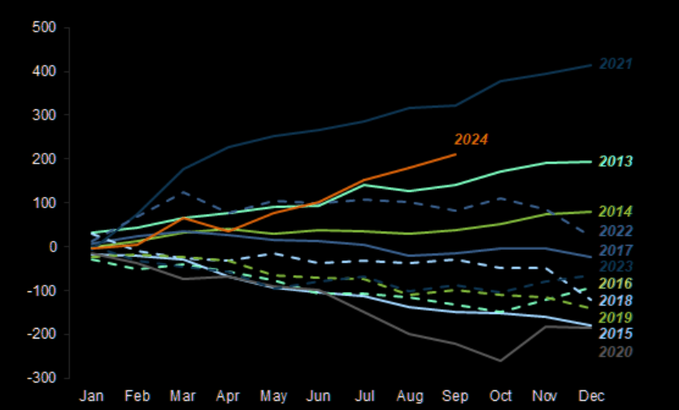

Kể từ năm 2014, lượng tiền đổ vào các tài sản đã tăng đáng kể. Dù có nhiều lo ngại, năm 2024 đang trên đà trở thành năm có dòng tiền vào mạnh thứ hai kể từ năm 2021. Điều này thật đáng ngạc nhiên khi so với giai đoạn trước đây, khi chính phủ đã bơm hàng nghìn tỷ vào hệ thống tài chính.

Biểu đồ khối lượng dòng tiền đổ vào tài sản

Khi đầu tư vào bất kỳ thị trường nào đều “hời” sẽ làm cho càng nhiều tiền chảy vào những tài sản đấy, dẫn đến việc giá tiếp tục tăng khi cầu vượt cung. Như đã đề cập, “mỗi người mua đều có một người bán ở một mức giá cụ thể.” Nhu cầu đối với cổ phiếu, vàng, bất động sản và tiền điện tử đến từ nhiều nguồn khác nhau, bao gồm:

- Quỹ phòng hộ

- Quỹ đầu tư tư nhân

- Chương trình mua lại cổ phiếu của doanh nghiệp

- Các chỉ số thụ động

- Quỹ hưu trí

- Quỹ của các tổ chức

- Quỹ tương hỗ

- Kế hoạch hưu trí

- Nhà đầu tư toàn cầu

- Nhà đầu tư nhỏ lẻ

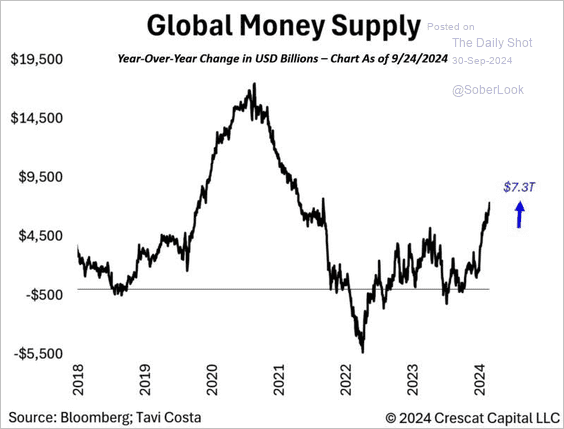

Quan trọng nhất là nguồn cung vốn đến từ các Ngân hàng Trung ương.

Nguồn cung tiền toàn cầu

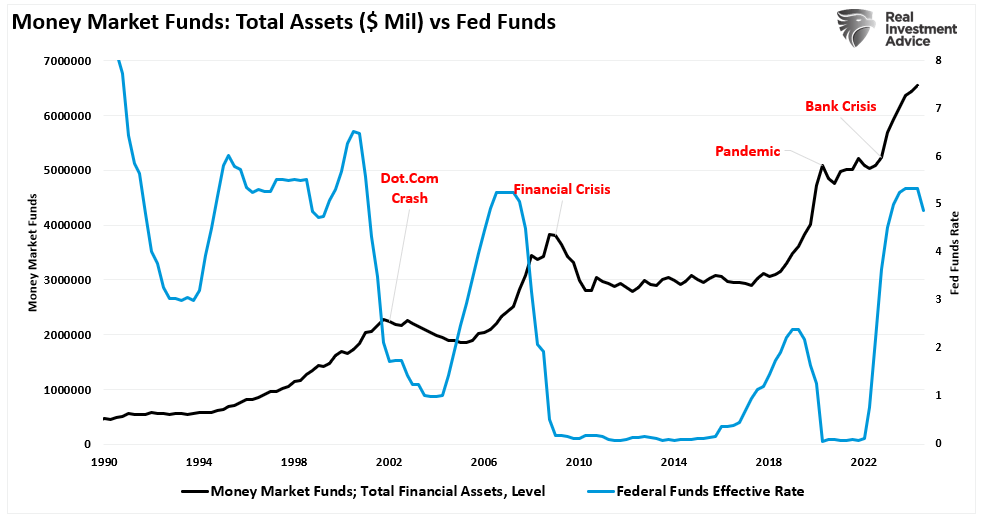

Hiện tại, một lượng tiền lớn đang tích lũy trong các quỹ thị trường tiền tệ và sẽ gặp áp lực giảm lợi suất khi Fed cắt giảm lãi suất.

Tổng tài sản so với quỹ liên bang

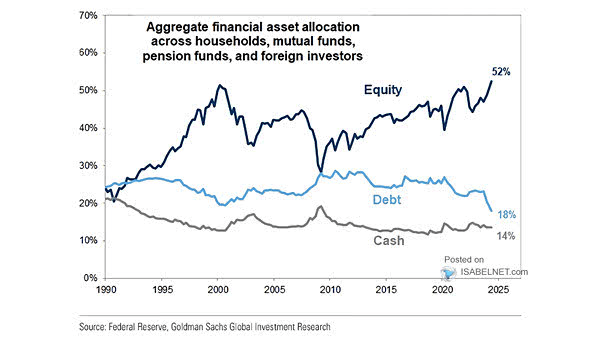

Như đã đề cập, lý do bạn sở hữu một tài sản có thể không phản ánh thực tế. Có ba yếu tố chính đang thúc đẩy giá trị tài sản trong giai đoạn đầu của chu kỳ tăng giá.

- Tính thanh khoản

- Tính thanh khoản

- Tính thanh khoản

Nói một cách khác, trong giai đoạn đầu đầu của chu kỳ tăng giá, đang có quá nguồn tiền đổ vào lượng tài sản có hạn.

Biểu đồ phân bổ tài sản tài

Dòng tiền chính là “bên cầu” trong phương trình giá cả. Như đã nhắc đến trước đó, “bên cung” hay số lượng “tài sản có sẵn” đang tiếp tục giảm. Điều này giải thích tại sao các nhà quản lý vẫn “săn lùng cổ phiếu” dù định giá đang ở mức cao.

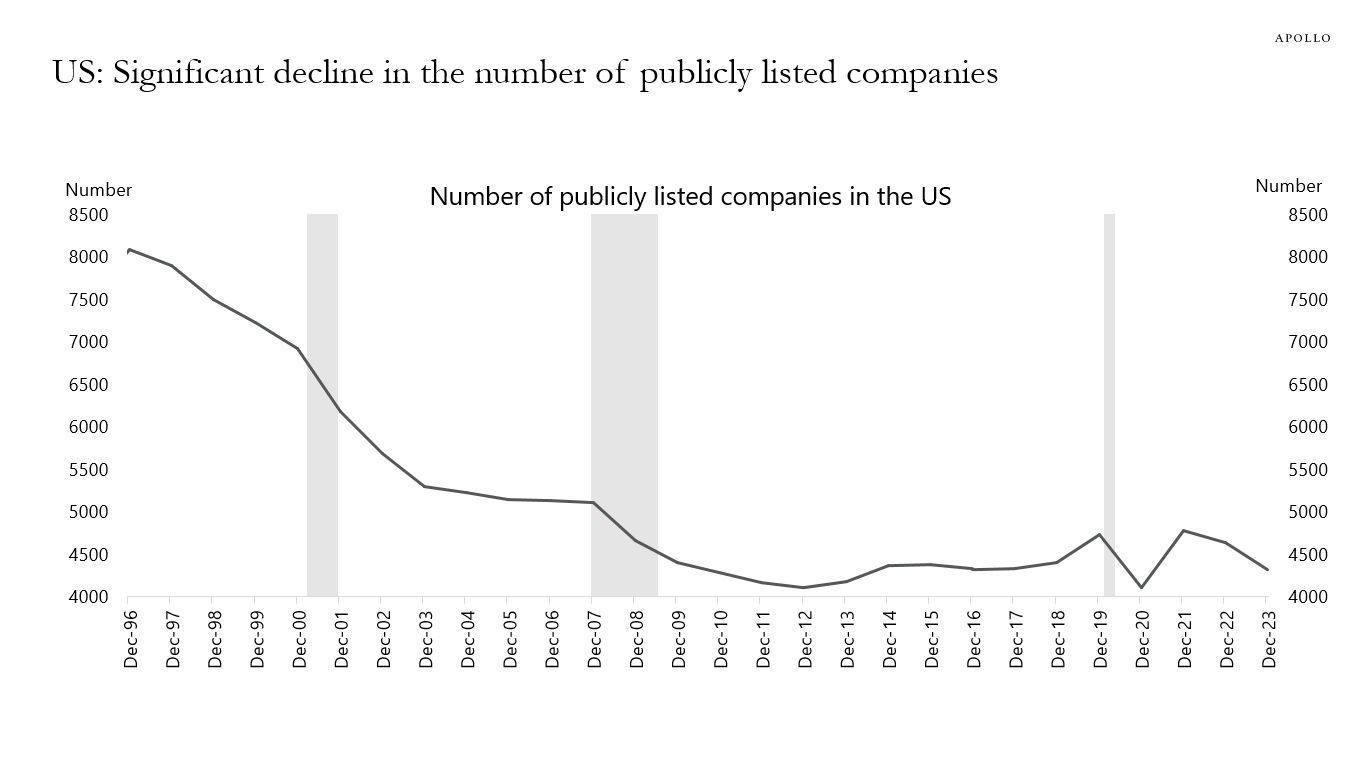

“Số lượng công ty niêm yết công khai đang giảm,” như được chỉ ra trong biểu đồ từ Apollo. Nguyên nhân của sự suy giảm này rất đa dạng, bao gồm sáp nhập, mua lại, phá sản, mua lại bằng đòn bẩy và đầu tư tư nhân. Ví dụ, Twitter (nay là X) từng là một công ty niêm yết công khai trước khi Elon Musk mua lại và đưa công ty này trở thành công ty tư nhân. Không có gì ngạc nhiên khi số lượng công ty niêm yết giảm đồng nghĩa với việc cơ hội đầu tư trở nên hạn chế hơn khi giá trị thị trường gia tăng. Điều này đặc biệt đúng với các tổ chức lớn cần triển khai một lượng vốn lớn trong thời gian ngắn.

Số lượng các công ty được niêm yết công khai tại Mỹ

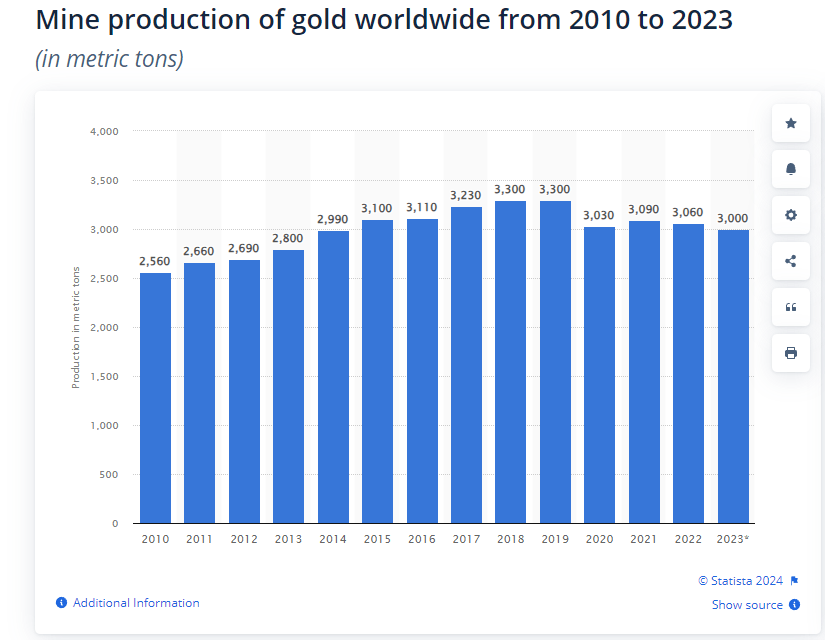

Tình hình cũng tương tự với vàng. Khi nhu cầu về vàng gia tăng và giá tăng, nguồn cung vàng lại giảm kể từ năm 2019.

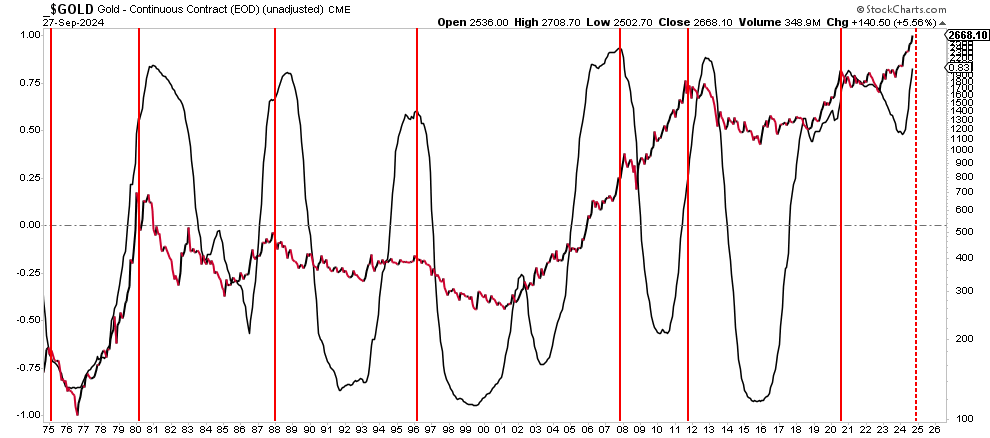

Vàng hiện không còn là tài sản "an toàn" với mối tương quan ngược chiều so với cổ phiếu. Thay vào đó, vàng đã trở thành một tài sản rủi ro, giống như cổ phiếu. Mối tương quan giữa vàng và chỉ số S&P 500 trong 4 năm qua đang tiến gần đến các mức đỉnh trước đây, cho thấy một hiệu suất tương đồng.

Sản lượng khai thác vàng trên toàn thế giới

Dù giai đoạn đầu của chu kỳ tăng giá có thể kéo dài lâu hơn những gì logic chỉ ra, nhưng chúng vẫn sẽ kết thúc. Những thị trường này thường chấm dứt khi có một sự kiện bất ngờ làm gián đoạn tính thanh khoản của dòng tiền.

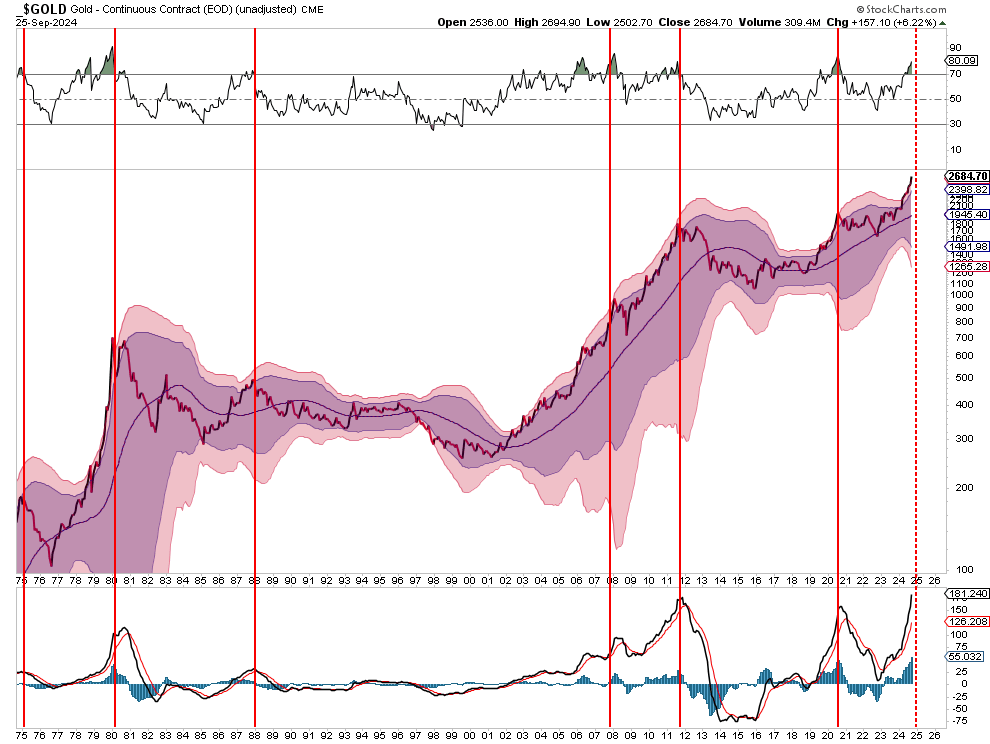

Phân tích kỹ thuật

Như đã đề cập, giai đoạn đầu của chu kỳ tăng giá có thể tồn tại lâu hơn những gì lý thuyết dự đoán. Tuy nhiên, cuối cùng, chúng sẽ kết thúc và không ai có thể biết chính xác khi nào hoặc điều gì sẽ là nguyên nhân. Hãy nhìn vào hai biểu đồ dưới đây.

Trong mỗi biểu đồ, ba yếu tố quan trọng đã được đánh dấu:

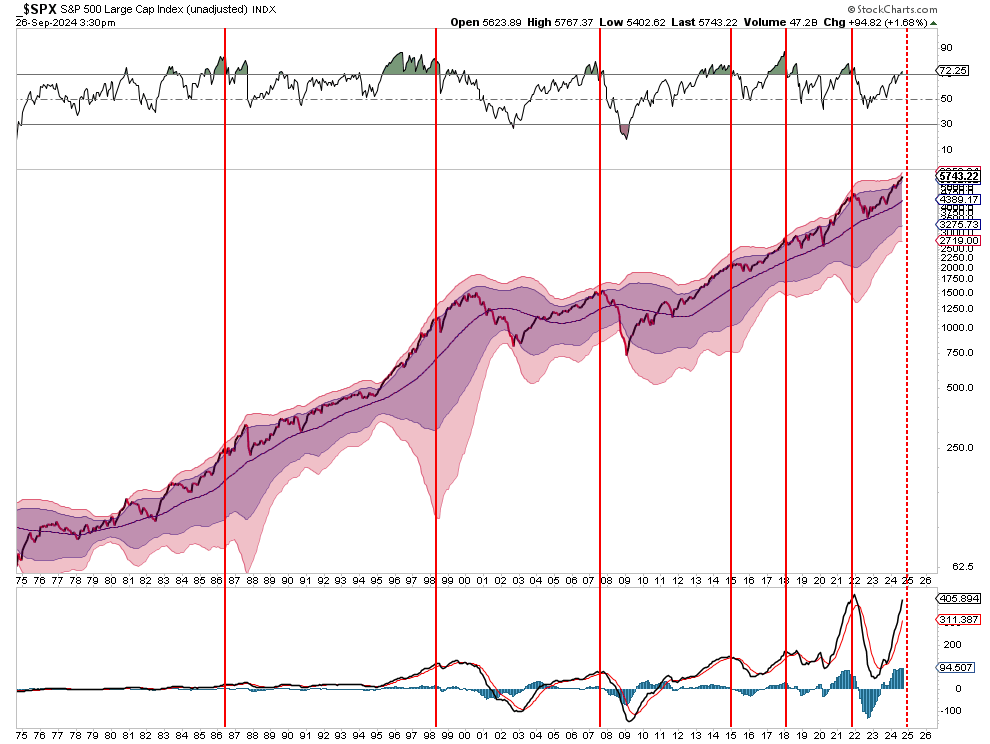

1. Thị trường giao dịch ở mức cao hơn 2 độ lệch chuẩn so với đường trung bình động 4 năm.

2. Chỉ số sức mạnh tương đối (RSI) bị quá bán trong dài hạn.

3. Đường MACD tăng cao và kích hoạt “tín hiệu bán”.

Chỉ số S&P500

Cả hai biểu đồ đều cho thấy rằng các điểm cực đoan này thường đánh dấu những đợt điều chỉnh ngắn hạn hoặc tích lũy dài hạn đối với cả cổ phiếu và vàng. Đối với chỉ số S&P 500, những thời kỳ này còn trùng khớp với các sự kiện lớn như “Cú sốc năm 1987,” “Vụ nổ bong bóng Dot-com,” và “Khủng hoảng tài chính.” Đáng chú ý, những biến động kỹ thuật của vàng cũng đang đạt mức tương tự, báo hiệu khả năng điều chỉnh trong ngắn hạn hoặc dài hạn.

Paulsen đã nhận định rằng giai đoạn đầu của chu kỳ tăng giá thường chỉ kéo dài từ sáu tháng đến một năm và ông dự đoán đợt tăng giá này sẽ tiếp tục trong “vài tháng tới.”

"Mặc dù con đường phía trước có thể bị gián đoạn bởi những đợt biến động ngắn hạn, nhà đầu tư vẫn có thể muốn duy trì xu hướng lạc quan trong vài tháng tiếp theo, khi có thể được chứng kiến sự tái khởi động nhẹ của chu kỳ tăng giá này và tận dụng tối đa yếu tố sẵn có để cải thiện danh mục đầu tư."

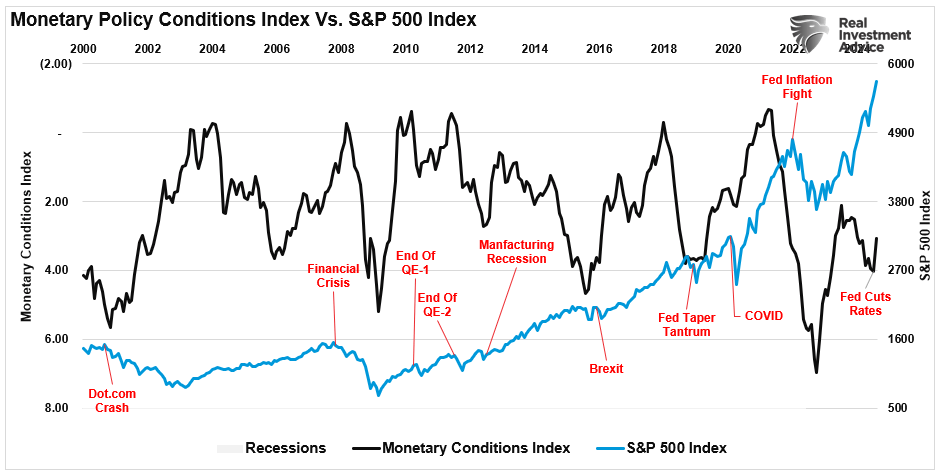

Chưa ai có thể dự đoán chính xác yếu tố nào sẽ gây ra sự thay đổi về thanh khoản khi Fed và các ngân hàng trung ương toàn cầu tiếp tục quay lại chế độ nới lỏng chính sách tiền tệ. Chỉ số điều kiện tiền tệ, bao gồm lãi suất, giá trị đồng USD và lạm phát, đã được điều chỉnh để phản ánh sự tăng giá của tài sản.

Điều kiện chính sách tiền tệ với chỉ số S&P500

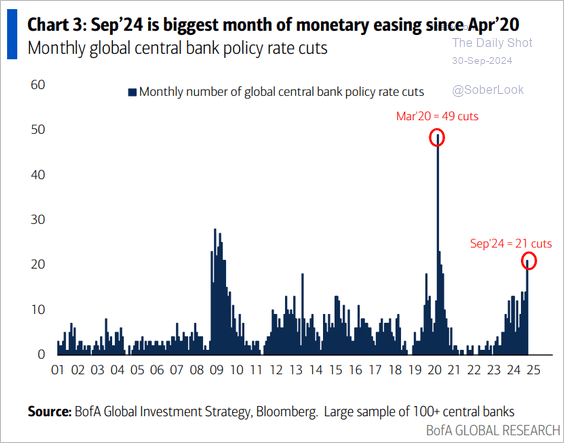

Điều đáng chú ý là tháng 9 vừa qua đánh dấu mức nới lỏng tiền tệ lớn nhất kể từ tháng 4/2020, trong thời điểm khủng hoảng đại dịch toàn cầu. Sự đảo ngược có thể xảy ra do một sự kiện khủng hoảng hoặc sự thay đổi trong dòng tiền. Phân tích kỹ thuật cho thấy sự thay đổi này chắc chắn sẽ diễn ra và có thể xảy ra khi hầu hết nhà đầu tư ít ngờ tới nhất.

Chính sách tiền tệ được nới lỏng

Tuy nhiên, ngày đó chưa phải là hôm nay.

Điều này cũng lý giải tại sao nhiều nhà đầu tư thường “mua ở đỉnh và bán ở đáy.”

Hãy nhớ đến câu nói nổi tiếng của Warren Buffett khi đầu tư trong giai đoạn đầu của chu kỳ tăng giá:

“Đầu tư cũng giống như tình dục. Cảm giác tốt nhất là ngay trước khi kết thúc.”

Có lẽ đó là lý do vì sao gần đây Warren lại tích trữ nhiều tiền mặt đến vậy.

Investing