Fed sẽ tăng lãi suất 25 điểm cơ bản hay tạm dừng thắt chặt tại cuộc họp tháng 3?

Nguyễn Vũ Phương Nam

Junior Analyst

Vào ngày 22/3, FOMC sẽ phải đưa ra một quyết định chính sách khó khăn

Sự sụp đổ của Silicon Valley Bank (SVB) và một số căng thẳng kể từ đó đã khiến thị trường biến động. Tuy nhiên, lạm phát vẫn ở mức cao nhất trong bốn thập kỷ - cao hơn bất kỳ cuộc khủng hoảng ngân hàng nào của Mỹ trong 140 năm qua. Thị trường dự đoán có nhiều khả năng FOMC sẽ tăng 25 điểm cơ bản hơn là tạm dừng. Nhưng đây vẫn sẽ là một quyết định khó khăn.

Việc tạm dừng thắt chặt có thể báo hiệu rằng Fed không tin tưởng vào khả năng phục hồi của hệ thống ngân hàng hoặc nền kinh tế. Mặt khác, việc tăng lãi suất có thể gia tăng căng thẳng cho cuộc khủng hoảng ngân hàng và khiến giới đầu tư lo lắng. Với tín hiệu báo động về rủi ro lạm phát từ Chủ tịch Jerome Powell, Fed rất có thể sẽ tiếp tục thắt chặt chính sách.

Kỳ vọng của thị trường

- FOMC có khả năng sẽ tăng lãi suất 25 điểm cơ bản lên phạm vi 4.75% - 5.0%. Sẽ có thành viên FOMC phản đối quyết định này - có thể là ông Austan Goolsbee - những người ủng hộ việc tạm dừng thắt chặt.

- Mức tăng 25 điểm cơ bản được đánh giá là hợp lý vì lạm phát vẫn còn quá cao và Chủ tịch Powell đã gợi ý về sự tách biệt giữa chính sách tiền tệ và các công cụ ổn định tài chính.

- Tại buổi họp báo, ông Powell được dự đoán sẽ cho biết rằng chính sách lãi suất là công cụ chính để đạt được nhiệm vụ kép của Fed là kiếm chế lạm phát và toàn dụng lao động, không nên được sử dụng để chống lại các mối đe dọa đối với sự ổn định tài chính.

- Các công cụ khác, chẳng hạn như cửa sổ chiết khấu và cơ sở cho vay khẩn cấp được công bố vào ngày 10/3, sẽ phù hợp hơn để giải quyết các vấn đề về ổn định tài chính. Một số công cụ thanh khoản bổ sung mà Fed đã phát triển trong Cuộc khủng hoảng tài chính toàn cầu và đại dịch có thể được sử dụng nếu thích hợp.

- Một số thành viên hiện tại và trước đây của FOMC đã ủng hộ quan điểm này. Như Chủ tịch Fed tại New York John Williams cho biết, kỳ vọng lạm phát đã “được kiểm soát nhờ sự cam kết về ổn định giá cả và kiềm chế lạm phát thành công trong nhiều năm. Nếu kỳ vọng lạm phát thay đổi, điều này sẽ ảnh hưởng lâu dài đến khả năng kiểm soát của Fed đối với cả lạm phát và hoạt động kinh tế.”

- Chủ tịch Powell được dự đoán sẽ bác bỏ quan điểm cho rằng việc Fed hỗ trợ thanh khoản và các ngân hàng sử dụng cửa sổ chiết khấu sẽ kết thúc quá trình thắt chặt định lượng. Thị trường kỳ vọng Fed sẽ duy trì giới hạn tổng giá trị tài sản cần thoái vốn mỗi tháng là 60 tỷ USD trái phiếu chính phủ và 35 tỷ USD MBS.

- Mặc dù viễn cảnh dễ xảy ra nhất là Fed sẽ tăng 25 điểm cơ bản, nhưng chắc chắn sự sụp đổ của SVB và làn sóng rút tiền sau đó đã khiến Fed cẩn trọng vì không muốn làm thị trường hoảng sợ với việc tăng lãi suất. Một số thành viên FOMC cũng có thể ủng hộ việc giữ nguyên khi có quá nhiều điều không chắc chắn về triển vọng kinh tế.

- Nếu Fed tạm dừng thắt chặt ngay bây giờ, có khả năng họ đã có một kế hoạch hawkish khác - báo hiệu rằng Fed sẽ tiếp tục cuộc chiến lạm phát với sự thay đổi chiến thuật tạm thời, khả năng cao sẽ có thêm nhiều đợt tăng lãi suất sau khi nền kinh tế ổn định trở lại.

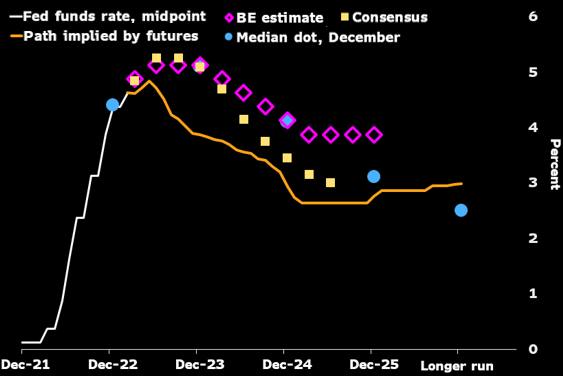

- Trong cả hai kịch bản - tăng 25 điểm cơ bản hoặc tạm dừng - dự kiến sẽ không có thay đổi nào đối với việc thắt chặt định lượng. Biểu đồ dot plot cũng được kỳ vọng sẽ cho thấy mức đỉnh lãi suất là 5.1% hoặc 5.4% (so với 5.1% trong SEP tháng 12).

- Việc tăng 25 điểm cơ bản hay tạm dừng sẽ không làm thay đổi quyết tâm của Fed trong việc đưa lạm phát trở lại mục tiêu 2%. Đó vẫn là một cam kết – mặc dù việc tạm dừng có thể thay đổi nhận định của thị trường về phản ứng của Fed.

- Không có lựa chọn nào là dễ dàng và Fed sẽ cân nhắc những ưu và nhược điểm của từng động thái. Các nhà hoạch định chính sách được kỳ vọng sẽ kết luận rằng lạm phát vẫn quá cao và họ sẽ tăng lãi suất 25 điểm cơ bản.

Fed khó có thể tạm dừng thắt chặt

Nếu Fed quyết định tạm dừng tăng lãi suất tại cuộc họp tháng 3, rất có thể họ sẽ cho thấy sự hawkish trong Tuyên bố chính sách và/hoặc Bản tóm tắt các dự báo kinh tế (SEP), để khẳng định họ không từ bỏ hoàn toàn cuộc chiến chống lạm phát. Ví dụ, họ có thể giữ nguyên cách diễn đạt trong Tuyên bố chính sách rằng Fed “vẫn đang” thắt chặt hoặc mức đỉnh lãi suất trong biểu đồ dot plot được nâng lên 5.4%, từ 5.1% trong SEP tháng 12.

Nhược điểm của động thái tạm dừng là rủi ro Fed mất quyền kiểm soát cả trong cuộc chiến chống lạm phát và tăng trưởng kinh tế:

- Việc tạm dừng có thể cho thấy rằng Fed đang không tin tưởng vào sự phục hồi của hệ thống ngân hàng và nền kinh tế Mỹ - và họ đang có dữ liệu tiêu cực về cuộc khủng hoảng. Điều này sẽ khiến thị trường mất niềm tin hơn nữa vào hệ thống tài chính.

- Thị trường cũng có thể kết luận rằng Fed sẽ từ bỏ nhiệm vụ kiềm chế lạm phát trước những lo ngại về sự ổn định tài chính. Điều này có thể củng cố niềm tin của giới đầu tư về việc Fed sẽ xoay trục lãi suất nếu nền kinh tế có dấu hiệu suy yếu - khiến cuộc chiến chống lạm phát của Fed trở nên khó khăn hơn nhiều.

Với những rủi ro tiềm ẩn của việc tạm dừng, Fed có khả năng sẽ chỉ đưa ra quyết định này vậy nếu những lo ngại về hệ thống ngân hàng tiếp tục gia tăng.

Dữ liệu lạm phát điều chỉnh tăng

Một thách thức khác đối với các nhà hoạch định chính sách là dự báo lạm phát và tăng trưởng trong thời điểm bất ổn hiện nay. Mặc dù vậy, có những lý do để tin rằng thị trường sẽ thay đổi dự báo lạm phát.

Nếu Fed đưa ra động thái 25 điểm cơ bản, lý do chính sẽ là do dữ liệu PCE “siêu lõi” tháng 2 tăng cao. Báo cáo PCE sẽ được công bố vào ngày 31/3, nhưng quan chức Fed có thể ước tính dựa trên dữ liệu CPI và PPI trước đó.

PCE siêu lõi - chỉ số dịch vụ PCE lõi không bao gồm nhà ở - ước tính sẽ tăng 4.8% YoY vào tháng Hai, từ mức 4.7% một tháng trước đó. Dữ liệu này đang có xu hướng giảm nhẹ trong những tháng gần đây, với các thước đo 1 tháng, 3 tháng và 6 tháng đều duy trì trong khoảng 4% - 5%. Về bản chất, lạm phát “siêu lõi” rất dai dẳng, và sẽ không nhanh chóng chậm lại nếu thị trường lao động không hạ nhiệt đáng kể.

Tóm lại, dữ liệu PCE lõi có khả năng điều chỉnh tăng lên 3.7% (so với 3.5% trước đó) vào năm 2023, 2.7% (so với 2.5% trước đó) vào năm 2024 và 2.3% ( so với 2.1% trước đó) vào năm 2025.

Cuộc khủng hoảng ngân hàng đã thay thế bao nhiêu lần tăng lãi suất của Fed?

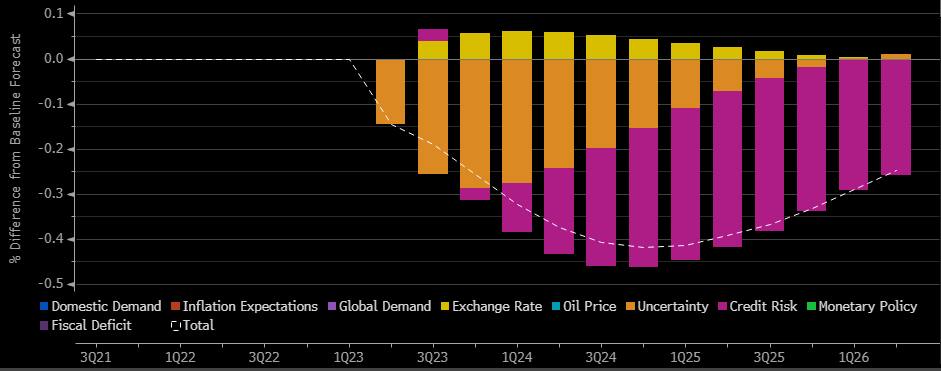

Những bất ổn tài chính gần đây có thể sẽ khiến nhiều nhà kinh tế thay đổi dự báo tăng trưởng. SHOK - mô hình nội bộ của Bloomberg, dựa theo FRB/US - dự đoán mức tăng trưởng sẽ giảm khoảng 0.3% trong năm nay và 0.4% vào năm 2024 so với ước tính trước khi SVB sụp đổ. Điều này sẽ thay thế cho các đợt tăng lãi suất từ 25 đến 50 điểm cơ bản.

Thị trường không nghĩ rằng triển vọng tăng trưởng năm 2023 sẽ sụt giảm mạnh như dự báo trong SEP, vì một phần tác động từ cuộc khủng hoảng ngân hàng sẽ được bù đắp bằng sự phát triển mạnh mẽ của nền kinh tế trước khi SVB sụp đổ.

Về tổng thể, tăng trưởng GDP thực tế vào năm 2023 được kỳ vọng sẽ giảm nhẹ xuống 0.4% (so với 0.5% trong SEP tháng 12) và tăng trưởng năm 2024 giảm xuống 1.2% (so với 1.6% trước đó). Tỷ lệ thất nghiệp có thể sẽ thấp hơn ở mức 4.4% (từ 4.6% trước đó) dựa trên báo cáo NFP tháng 1 và tháng 2.

Nhìn chung, những điều chỉnh tăng đối với lạm phát và giảm đối với tỷ lệ thất nghiệp sẽ khiến thị trường nâng kỳ vọng trung bình về mức đỉnh lãi suất lên từ 5.1% đến 5.4% (tương ứng với mức cao nhất lần lượt là 5.25% và 5.5%). Nếu không có cuộc khủng hoảng ngân hàng hiện tại, FOMC có thể sẽ tăng lãi suất lên 5.6% (tương ứng với mức cao nhất là 5.75%).

Bloomberg