Đường cong lợi suất đảo ngược: Liệu kinh tế toàn cầu có thể "hạ cánh mềm"?

Đặng Thùy Linh

Junior Analyst

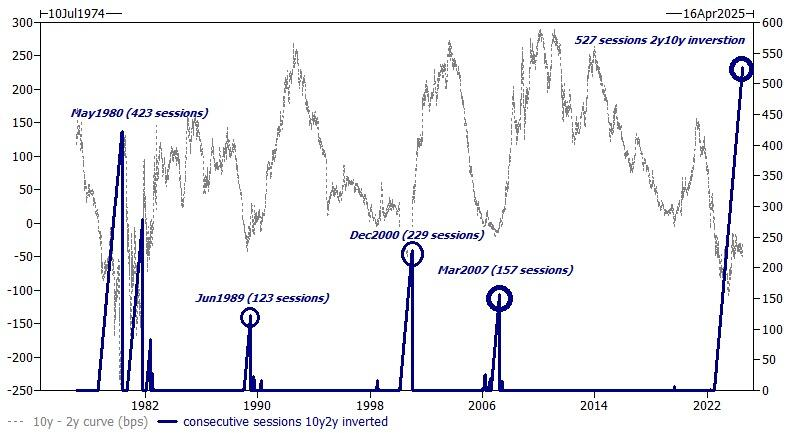

Đường cong lợi suất đảo ngược đối với TPCP Mỹ trong lịch sử thường gắn liền với suy thoái kinh tế, xảy ra trước mọi cuộc suy thoái kể từ cuối những năm 1960.

Đầu năm nay, đường cong này đã lập kỷ lục mới khi đảo ngược liên tục trong hơn 527 ngày, vượt kỷ lục năm 1980.

Đường cong lợi suất TPCP Mỹ

Đường cong đã dốc lên một chút nhưng vẫn "ngoan cố" đảo ngược, và hiện tại ngay cả Chủ tịch ECB Christine Lagarde cũng cảnh báo không nên chắc chắn rằng nền kinh tế toàn cầu sẽ "hạ cánh mềm".

Chênh lệch lợi suất giữa TPCP Mỹ kỳ hạn 10 năm và 2 năm

Trên thực tế, khả năng xảy ra suy thoái dường như ngày càng cao.

Đường cong lợi suất chưa bao giờ đảo ngược như thế này kể từ cuộc đại suy thoái. Suy thoái chắc chắn sẽ theo xu hướng này, nhưng các chuyên gia cho rằng lần này sẽ khác, vì không có dấu hiệu cho thấy tín dụng bị thu hẹp như trước đây, và cổ phiếu đã tăng giá kể từ khi đường cong lợi suất bắt đầu đảo ngược. Các chuyên gia cũng cho biết thị trường đã nhận thức rõ hơn về đường cong lợi suất và có thể sẽ phản ứng bằng cách bán tháo trước khi suy thoái "thực sự" xảy ra.

Với làn sóng đáo hạn mạnh mẽ của các khoản vay thế chấp thương mại trong giai đoạn 2024-2025 và số lượng kỷ lục các tòa nhà văn phòng bỏ trống tại các thành phố của Mỹ với rất ít hy vọng tìm được người thuê, có ít nhất 1.2 nghìn tỷ USD là lý do để lo ngại.

Không chỉ riêng Hoa Kỳ, đường cong lợi suất trái phiếu Canada cũng bị đảo ngược, với áp lực lạm phát dai dẳng vẫn tồn tại mặc dù ngân hàng trung ương Canada gần đây đã đưa ra quyết định cắt giảm lãi suất. Tại Anh, đường cong lợi suất mới đây đã phẳng sau khi bị đảo ngược trong hơn một năm.

Không có gì ngạc nhiên khi ông Jerome Powell vừa loại trừ khả năng cắt giảm lãi suất vào mùa hè, với lý do lộ trình giảm lạm phát có "tiến triển". Chính sách tiền tệ thắt chặt trong thời gian dài sẽ không đủ khiến lạm phát hạ nhiệt, nhưng Fed sẽ thách thức kỳ vọng của thị trường nếu vẫn không cắt giảm tại cuộc họp FOMC vào mùa thu vì các ngành như bất động sản thương mại và ngân hàng không thể chống chọi với lãi suất tăng cao mà không bị sụp đổ bởi áp lực của chi phí vay vốn chỉ tăng nhẹ. Việc cắt giảm lãi suất sau đó sẽ khiến lạm phát trở nên tồi tệ hơn khi đồng USD giảm.

Đường cong lợi suất dốc lên một chút sau khi Trump tranh luận với Biden, thúc đẩy kỳ vọng rằng ông Trump có thể giành chiến thắng, dẫn đến nhu cầu cao hơn về lợi suất TPCP dài hạn. Điều này là do nhà đầu tư kỳ vọng thâm hụt ngân sách lớn hơn nếu ông Trump nắm quyền, với dự đoán cắt giảm thuế và tăng chi tiêu.

Trong khi đó, các ngân hàng trung ương và chính phủ tìm mọi cách để vẽ nên một bức tranh kinh tế tươi sáng, hy vọng ngôn từ của họ có thể thay đổi thực tế.

Chuyên gia kinh tế Peter Schiff gần đây đã bình luận về sai lệch của các báo cáo kinh tế như CPI và dữ liệu việc làm: “Số liệu thống kê thực tế - nếu chúng ta đo lường nền kinh tế theo cách tương tự như trước năm 1994 - bạn có thể hiểu tại sao nhiều người lại khốn khổ như vậy.”

Tuy nhiên, các chuyên gia tài chính luôn có những thủ thuật "thao túng tâm lý" để bào chữa cho những điều kinh hoàng và sự kiêu ngạo của chế độ kế hoạch hóa tập trung.

Zerohedge