Cổ phiếu Mỹ bị định giá quá cao còn các công ty khai thác vàng bị định giá thấp: Nhưng chu kỳ đang thay đổi.

Diệu Linh

Junior Editor

Phân tích thị trường bởi tác giả bao gồm: Vàng giao ngay, USD, Chỉ số Công nghiệp Dow Jones, Hợp đồng tương lai Bạc, Quỹ ETF VanEck Gold Miners.

Chu kỳ chiến tranh: Sẽ kết thúc âm thầm hay bùng nổ?

Chu kỳ chiến tranh 2021–2025 vẫn còn khoảng năm tháng phía trước. Sau khi không thể hiện thực hóa lời hứa chấm dứt chiến sự tại Ukraine, chính phủ Hoa Kỳ hiện đứng trước nguy cơ bị kéo vào một cuộc xung đột mới—lần này là giữa hai quốc gia có quan điểm cứng rắn: Iran và Israel.

Tương tự nhiều chính phủ khác, các lãnh đạo tại Iran và Israel—những "Gmen"—thường áp dụng mức thuế cao với người dân, đồng thời vay mượn lượng lớn tiền pháp định để chi tiêu cho các dự án phi lý. Tuy nhiên, cả hai nước đều có tỷ lệ nợ trên GDP thấp hơn đáng kể so với Hoa Kỳ.

Hiện tại, rất khó để xác định chính xác chu kỳ chiến tranh này sẽ kết thúc theo cách nào, nhưng điều tích cực là nó nhiều khả năng sẽ chấm dứt trong năm nay.

Căng thẳng trong thị trường tài chính Mỹ

Các nhà đầu tư chính thống đang tập trung vào thị trường chứng khoán Mỹ vốn đã bị định giá quá cao. Họ dường như đang cổ vũ cho một chính phủ ngày càng phình to và vay nợ nhiều hơn, nhằm “kích thích” nền kinh tế và từ đó đẩy giá cổ phiếu lên cao.

Chỉ số Dow hiện phản ánh cuộc giằng co quyết liệt giữa phe mua và phe bán. Bên mua đang kỳ vọng vào mô hình vai–đầu–vai ngược quy mô lớn, trong khi bên bán lại sở hữu mô hình nêm giảm đầy ấn tượng. Nếu Dow giảm xuống dưới 41,000 điểm, mô hình vai–đầu–vai sẽ bị vô hiệu, trao lợi thế cho phe bán. Ngược lại, nếu vượt lên trên 43,000 điểm, phe mua sẽ giành được ưu thế.

Việc thị trường chứng khoán Mỹ duy trì tình trạng định giá quá cao trong nhiều năm tiềm ẩn nguy cơ lớn. Kết cục sẽ rất tiêu cực cho những nhà đầu tư tham lam đang rót quá nhiều vốn vào cổ phiếu.

“Vàng hóa” mọi thứ, trừ việc thực sự mua vàng

Chính phủ Mỹ đang đầu tư vào mọi thứ được gắn mác “vàng”—từ thẻ tín dụng vàng, điện thoại vàng đến cổ phần trong các công ty thép yếu kém—nhưng lại thiếu đi một chương trình thường xuyên, hàng tháng (tốt hơn là hàng tuần) để mua vàng vật chất một cách kỷ luật.

Tại sao một chính phủ tự nhận là “vĩ đại nhất thế giới” lại tiếp tục phát hành núi nợ thay vì tích lũy 100,000 tấn vàng dự trữ? Câu trả lời rõ ràng: thiếu đạo đức để làm điều đúng đắn.

Nếu chính phủ không tiết kiệm, người dân nên tự bảo vệ mình. Tiết kiệm bằng tiền pháp định đã hiệu quả vào năm 1980, khi lãi suất cao và một chu kỳ giảm phát kéo dài 40 năm bắt đầu, giúp gia tăng sức mua.

Ngược lại, hiện nay chúng ta đang bước vào một chu kỳ lạm phát kéo dài, nơi lãi suất cực thấp đang dần tăng trở lại.

Chuyển giao quyền lực toàn cầu và vai trò của vàng

Một quá trình chuyển giao đế chế đang diễn ra. Khi Hoa Kỳ—ám ảnh với tiền pháp định—mất dần vị thế, họ có thể trở nên nhỏ bé như kiến dưới chân voi, trong khi hơn 3 tỷ công dân từ “Chindia” (Trung Quốc + Ấn Độ), những người xem vàng là trung tâm tài sản, sẽ thống trị trật tự tài chính toàn cầu.

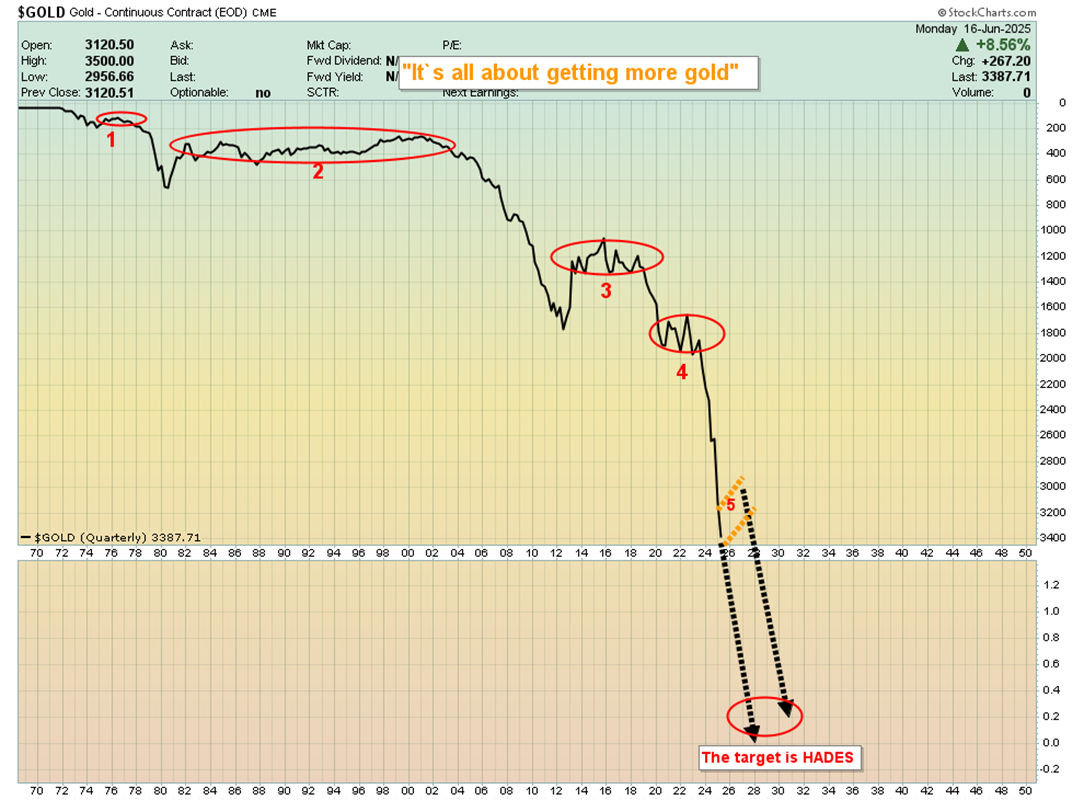

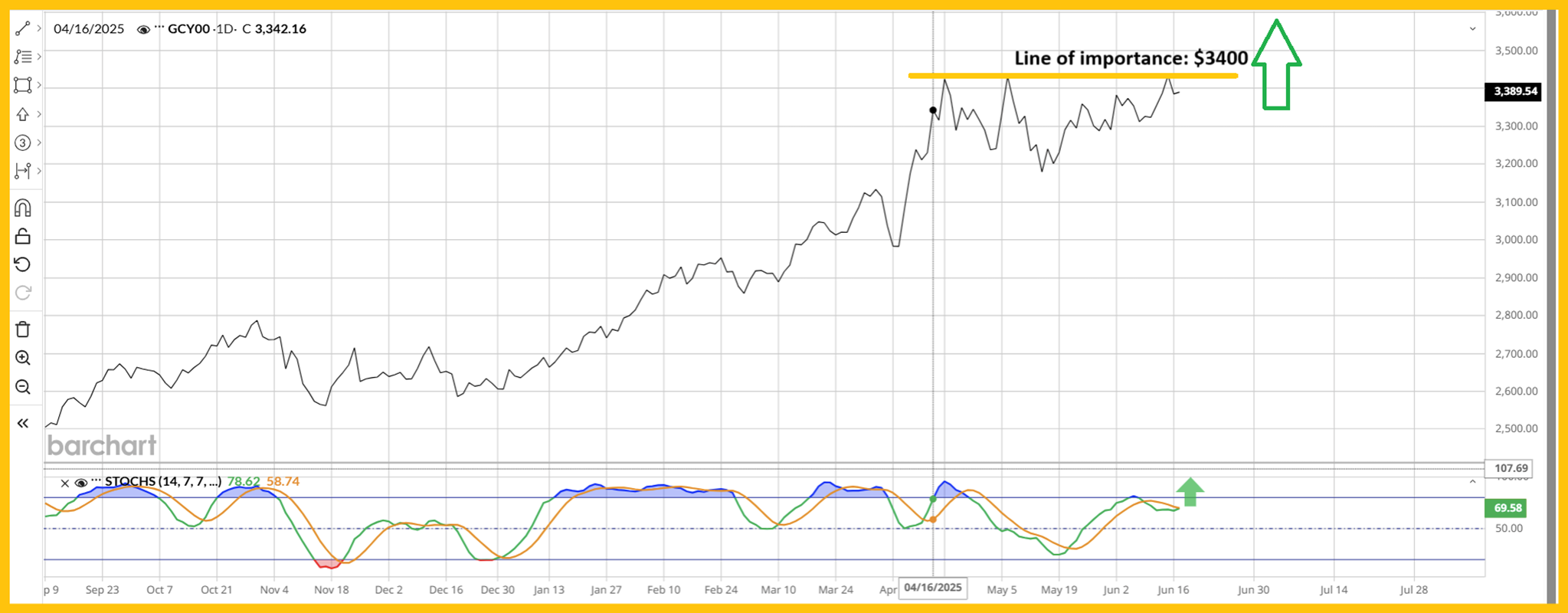

Vì vậy, giải pháp hợp lý nhất hiện nay—và có thể trong 200 năm tới—là tích lũy vàng. Nhìn vào hành động giá ngắn hạn, mục tiêu tiếp theo sau giai đoạn tích lũy hiện tại là ít nhất $3,700.

Một mức đóng cửa trên $3,440 sẽ là tín hiệu cho một đợt bứt phá lớn đang hình thành.

Dow Jones " src="https://d1-invdn-com.investing.com/content/pic2099994b92a30355fd9b5baa4956320a.png" title="Tỷ lệ CDNX so với Dow Jones " />

Cổ phiếu khai thác: Cơ hội vượt trội

Vậy các công ty khai thác thì sao? Một số biểu đồ hiện tại có thể được xem là “biểu đồ của năm”. Bạc đang trên đà vượt trội so với thị trường chứng khoán Mỹ, trong khi các cổ phiếu vốn hóa nhỏ trên sàn CDNX còn cho thấy tiềm năng lớn hơn nữa.

Xét trong bối cảnh dài hạn, đầu tư vào cổ phiếu khai khoáng cấp thấp từng giống như một trò xổ số: chỉ 1 trong 20 cổ phiếu có thể tăng vọt. Nhưng hiện nay, tình hình đã thay đổi; có khả năng 19 trong 20 cổ phiếu sẽ cùng tăng giá.

Tuy nhiên, đầu tư vào cổ phiếu cấp thấp không dành cho tất cả mọi người, nhất là với quy mô lớn. Nhưng trong một chu kỳ tăng mạnh của vàng, nhóm cổ phiếu này đang ở vị thế vượt trội.

Chuyển sang nhóm cổ phiếu khai thác trung và cao cấp. Biểu đồ hàng ngày của GDX (NYSE:GDX) cho thấy các đợt điều chỉnh gần đây là khá khiêm tốn, và một đợt tăng mạnh tiếp theo có thể đang đến gần. Chỉ báo dao động Stochastics 14,7,7 đang ở vị trí tuyệt vời, hình thành mô hình vai–đầu–vai ngược, thường được ví như “bệ phóng” hiếm gặp.

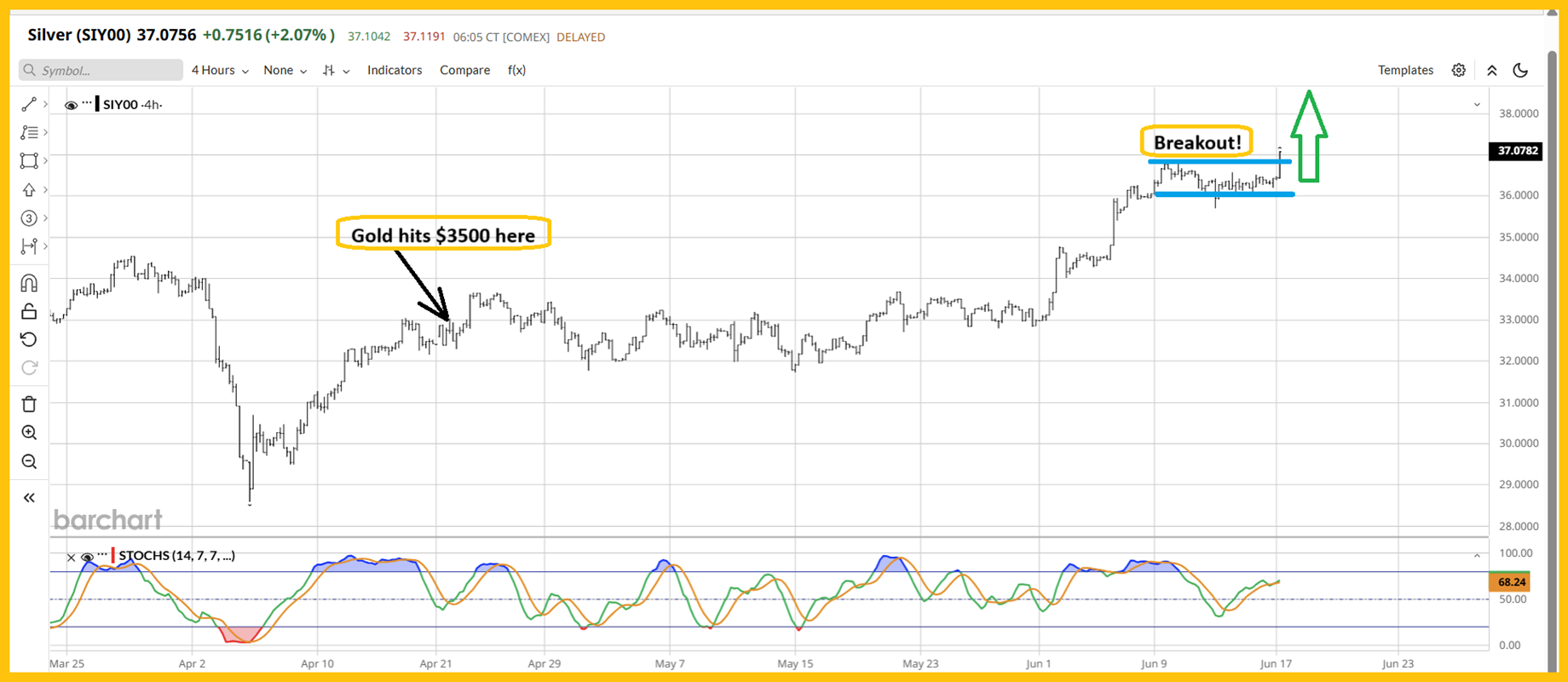

Còn bạc thì sao? Mặc dù khá im ắng trong tuần qua, bạc vẫn ghi nhận các mức đỉnh mới trong khi vàng tạm thời chững lại. Những người hâm mộ bạc có thể sắp được “tỏa sáng”—và có vẻ như thời điểm đó đã đến. Bạc đang cho thấy tiềm năng vượt xa thị trường chứng khoán.

Bạc trông sẵn sàng bắt đầu vượt trội đáng kể so với thị trường chứng khoán.

Tất cả nhà đầu tư kim loại quý nên cân nhắc giữ ít nhất một phần bạc trong danh mục. Những nhà đầu tư ưa mạo hiểm thậm chí có thể nắm giữ nhiều hơn, và có lẽ sử dụng một chút đòn bẩy để tối ưu hóa lợi nhuận.

Investing