Chuyên gia Goldman Sachs tiết lộ chiến lược đầu tư "bùng nổ" trước thềm cắt giảm lãi suất

Ngọc Lan

Junior Editor

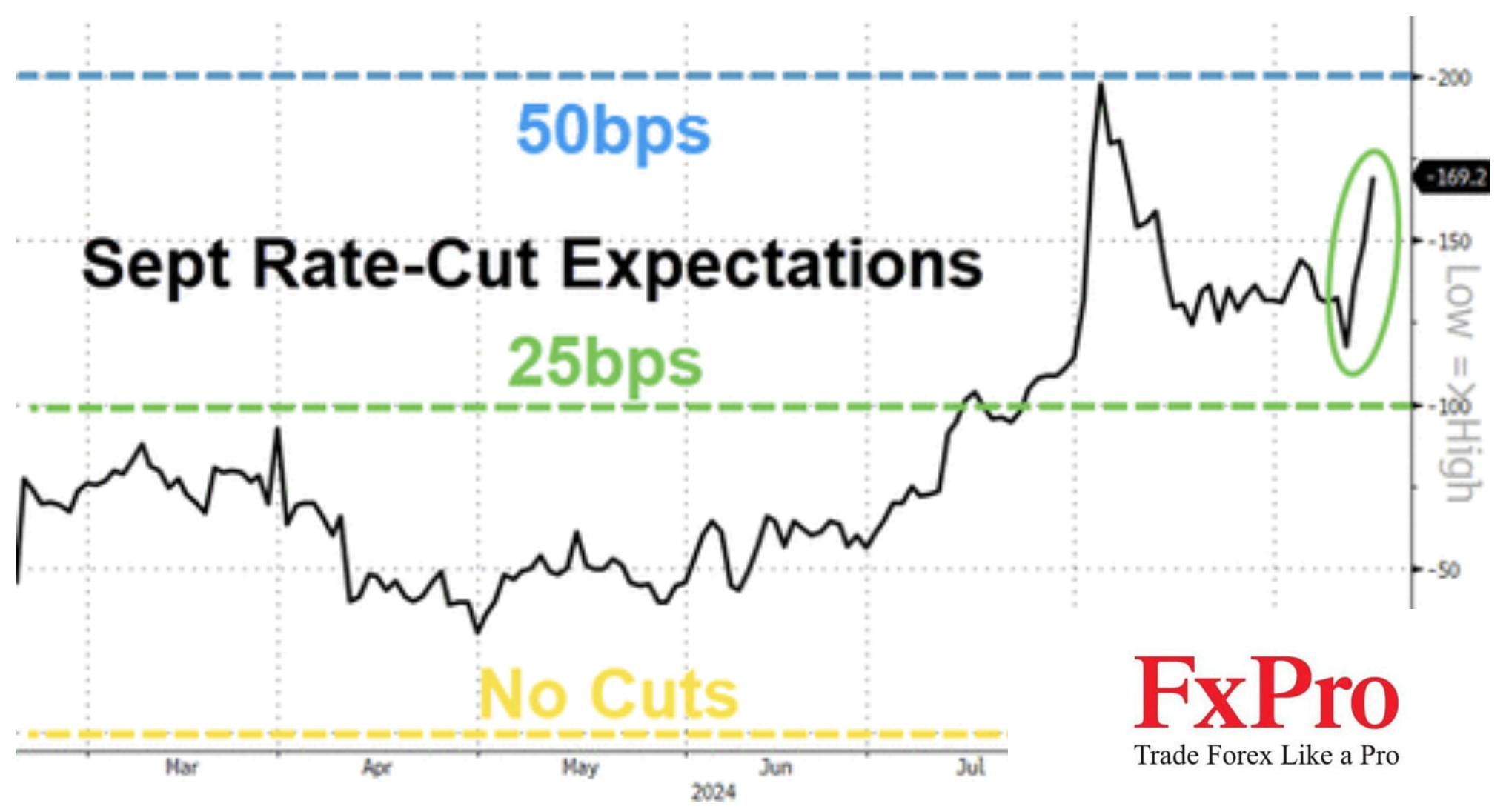

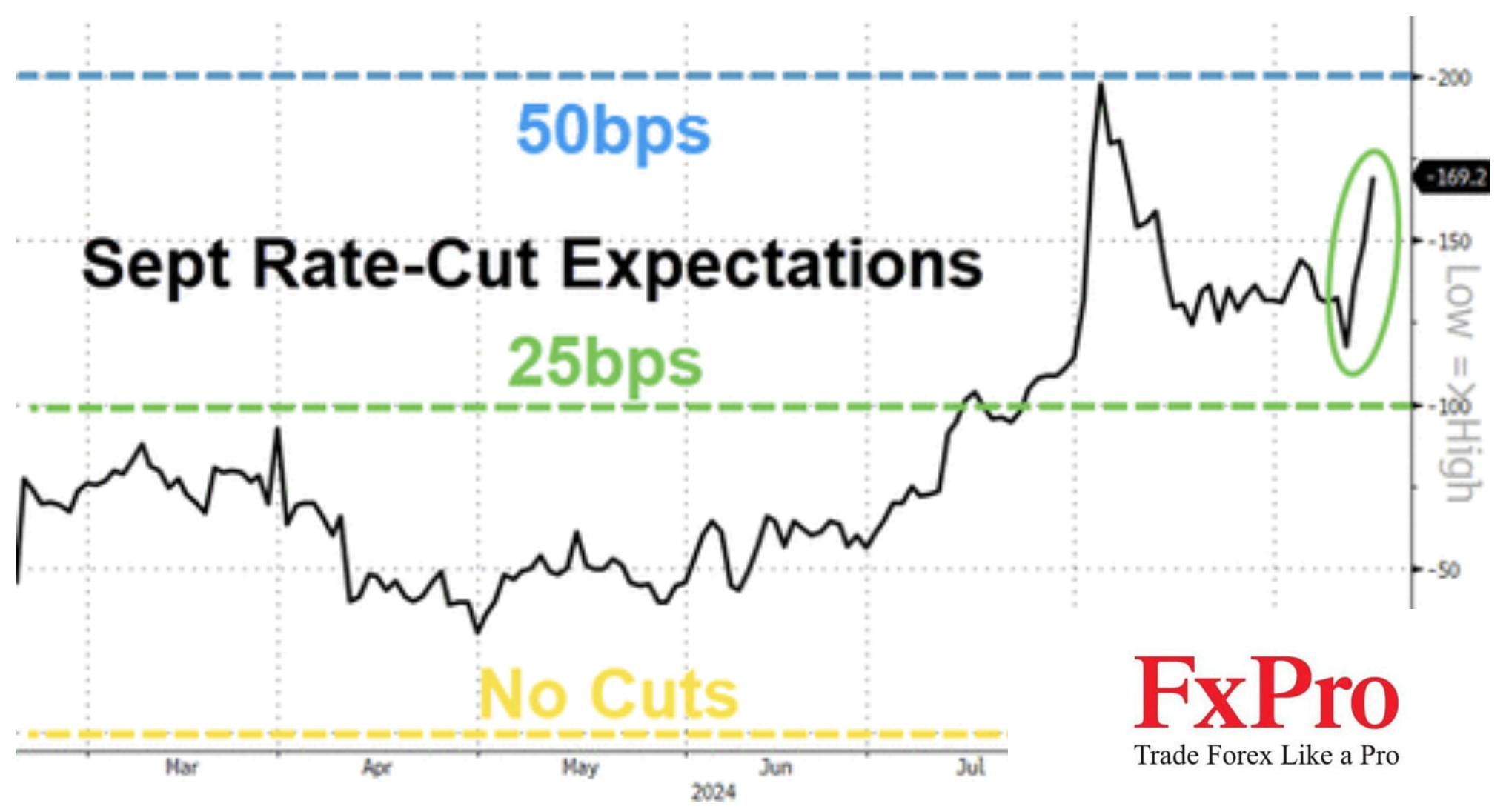

Thị trường hiện đang định giá 70% rằng sẽ có một đợt cắt giảm lãi suất 50 bps vào thứ Tư tới.

Bài báo của Wall Street Journal đăng cuối tuần qua, cho rằng việc cắt giảm 50 bps là lựa chọn đúng đắn, đang thu hút được nhiều sự chú ý.

Goldman Sachs đã thực hiện một cuộc nghiên cứu sâu rộng, phân tích dữ liệu "giá kỳ hạn" so với "hành động của Fed" trong hơn một thập kỷ qua. Kết quả thu được vô cùng đáng chú ý:

- Trong các giai đoạn tăng lãi suất: Fed thường hành động sát với dự đoán của thị trường trước các cuộc họp. Đáng lưu ý, kể từ thời Chủ tịch Bernanke, Fed chưa từng gây bất ngờ cho thị trường về việc tăng lãi suất.

- Trong các giai đoạn cắt giảm lãi suất: Fed đã có những động thái bất ngờ theo hướng dovish hơn trong các cuộc khủng hoảng lớn (như Đại suy thoái và đại dịch Covid-19). Tuy nhiên, cũng có những lúc Fed cắt giảm ít hơn kỳ vọng của thị trường, điển hình như vào tháng 9 năm 2019.

Nhận định chính thức từ Bộ phận Nghiên cứu Đầu tư Goldman Sachs (GIR) cho cuộc họp sắp tới vào thứ Tư:

- Qua việc phân tích kỹ lưỡng các phát biểu của các quan chức Fed, chúng tôi nhận định rằng Ủy ban Thị trường Mở Liên bang (FOMC) có xu hướng sẽ cắt giảm 25 bps thay vì 50 bps trong cuộc họp tháng 9 tuần này.

- Mặc dù việc cắt giảm 50 bps có thể được xem là một biện pháp thận trọng hợp lý, nhưng Fed đã thể hiện một lập trường đủ dovish thông qua các thông điệp gần đây của họ.

Bất kể quyết định cuối cùng vào thứ Tư là 25 hay 50 bps, chúng ta đang chứng kiến khởi đầu của một chu kỳ cắt giảm lãi suất.

Như lời của Teresa de Avila từng nói: "Lòng can đảm đối mặt với mọi thử thách trong cuộc sống - đó chính là chìa khóa của tất cả."

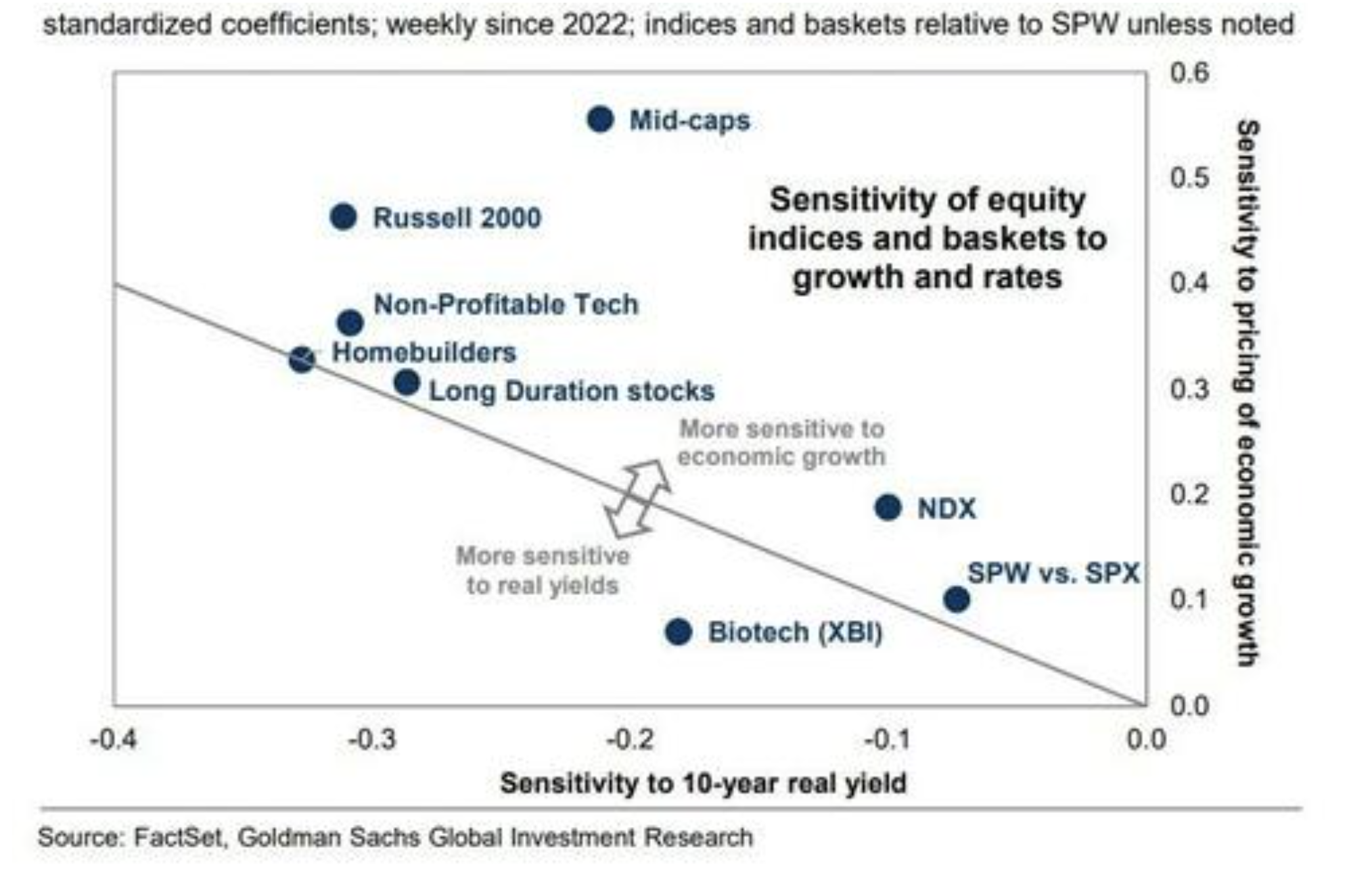

John Flood, top trader của Goldman Sachs, đưa ra một góc nhìn đầy hứa hẹn cho các nhà đầu tư đang tìm kiếm cơ hội sinh lời mạnh mẽ trước đợt cắt giảm lãi suất đầu tiên vào thứ Tư này. Ông cho rằng lĩnh vực Công nghệ sinh học đang hội tụ nhiều yếu tố thuận lợi:

- Độ nhạy cảm cao với biến động lãi suất, do đặc thù dòng tiền dài hạn của ngành.

- Nền tảng cơ bản và tâm lý thị trường đang cải thiện rõ rệt, với những bước tiến đáng kể trong các thử nghiệm lâm sàng gần đây. Đáng chú ý, môi trường pháp lý cũng đang tương đối thuận lợi, khác với thông lệ của một năm bầu cử.

- Vẫn có động lực để thiết lập vị thế. (Dựa theo dữ liệu của Goldman Sachs, tỷ lệ long/short đang ở mức thấp đáng kể.)

Đặc biệt, trong lĩnh vực công nghệ sinh học, lãi suất có ảnh hưởng còn lớn hơn cả yếu tố tăng trưởng đối với biến động giá cổ phiếu. Đây là điểm độc đáo mà không ngành nào khác có được.

Đặc thù cấu trúc của nhiều công ty công nghệ sinh học vốn hóa nhỏ mang tính chất tương tự quyền chọn, tạo nên một mối quan hệ đặc biệt với rủi ro lãi suất. Điều này làm cho chúng trở thành những công cụ đầu tư đầy tiềm năng trong bối cảnh hiện tại.

Hiện nay, phần lớn các công ty này có ít hoặc không có lợi nhuận. Tuy nhiên, triển vọng lợi nhuận của họ có thể thay đổi đáng kể nếu các thử nghiệm lâm sàng đạt kết quả khả quan. Chính vì vậy, dòng tiền trong ngành công nghệ sinh học thường được đặc trưng bởi kỳ hạn dài, tạo nên sự nhạy cảm đặc biệt với biến động lãi suất.

John Flood nhấn mạnh một điểm đáng chú ý từ dữ liệu Sổ Chính (Prime Book) của Goldman Sachs. Theo đó, vị thế đầu tư hiện tại có thể tạo ra một lực đẩy thuận lợi cho ngành công nghệ sinh học. Cụ thể, tỷ lệ Long/Short đang ở mức thấp đáng kể - chỉ ở phân vị thứ 13 nếu xét trong 1 năm qua và thậm chí còn thấp hơn ở phân vị thứ 4 nếu xét trong 5 năm qua.

Đối với những nhà đầu tư có niềm tin vào xu hướng giảm của lợi suất trái phiếu, cổ phiếu công nghệ sinh học có thể mang lại cơ hội đầu tư hấp dẫn hơn so với các phân khúc nhạy cảm lãi suất khác trong thị trường cổ phiếu. Điều này đặc biệt đúng khi xét đến việc các lĩnh vực khác thường phụ thuộc nhiều hơn vào quỹ đạo tăng trưởng tổng thể của nền kinh tế.

ZeroHedge