Các quỹ phòng hộ ngừng phòng ngừa rủi ro cổ phiếu, liệu các nhà đầu tư có nên "sao y bản chính"?

Trần Phương Thảo

Junior Analyst

Các quỹ phòng hộ dường như đang từ bỏ việc phòng ngừa rủi ro cổ phiếu. Câu hỏi được đặt ra hiện này là: liệu các nhà đầu tư có nên có động thái tương tự?

Các chiến lược của quỹ phòng hộ nói chung hiện đều hoạt động kém hiệu quả trên thị trường chứng khoán Mỹ, một điều hiếm khi xảy ra.

Việc dòng vốn chảy vào cổ phiếu lớn, định vị rất dài có thể tiềm ẩn nguy cơ bán tháo không hề nhỏ.

Các quỹ phòng hộ là công cụ đa dạng hóa nguyên mẫu. Khi Alfred Winslow Jones thành lập một trong những quỹ đầu tiên như vậy vào năm 1949, nó đặc biệt nhằm phòng ngừa sự sụt giảm giá cổ phiếu. Nhưng nguyên tắc đó hiện nay dường như đã thất bại vì việc kiếm được lợi nhuận kha khá mà không cần tiếp xúc với chứng khoán Mỹ trở nên cực kỳ khó khăn, đặc biệt là khi các cổ phiếu siêu vốn hóa đang thống trị thị trường.

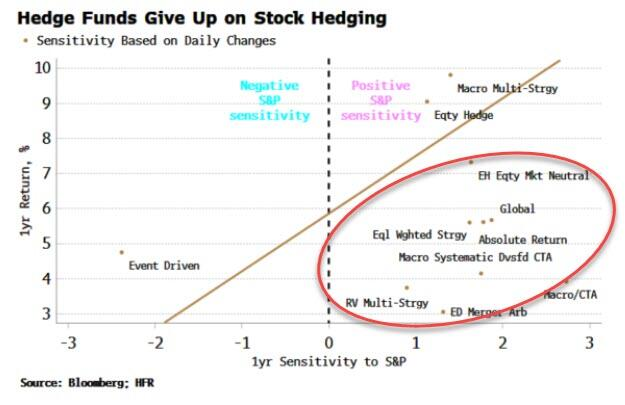

Mọi chiến lược quỹ đầu tư phòng hộ lớn được theo dõi bởi HFR đều có độ nhạy cảm tích cực với S&P. Những chiến lược này được thiết lập để chịu lỗ nếu cổ phiếu giảm giá.

Các quỹ phòng hộ từ bỏ phòng ngừa rủi ro cổ phiếu

Mọi chiến lược của các quỹ phòng hộ đều hoạt động kém hiệu quả so với S&P 500.

Mặc dù chỉ số này không phải là điểm chuẩn cho hầu hết các quỹ, nhưng sẽ có áp lực phải cải thiện lợi nhuận từ những nhà đầu tư không hài lòng ngay cả với những loại quỹ hoạt động tốt nhất khi đang kém S&P hơn 10% trong năm qua.

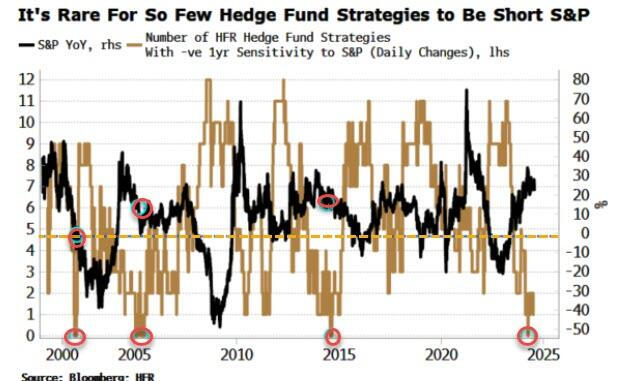

Rất hiếm khi có nhiều chiến lược hoạt động kém hiệu quả như vậy. Trong 25 năm qua, chỉ có ba lần điều này xảy ra. Ngoài ra, như được thể hiện rõ trong biểu đồ bên dưới, thời điểm tốt nhất để đầu tư là khi hầu như không có chiến lược nào tích cực với thị trường chứng khoán.

Rất hiếm khi các chiến lược của quỹ phòng hộ không hiệu quả

Mối tương quan trung bình của S&P với rổ tài sản khác – các cổ phiếu khác của Mỹ, chứng khoán toàn cầu, trái phiếu chính phủ Mỹ và trái phiếu toàn cầu, USD, vàng, dầu, v.v. – thấp hơn nhiều so với mức trung bình dài hạn và thấp hơn đáng kể so với mức trước tháng 3 năm 2020 - đỉnh dịch Covid 19.

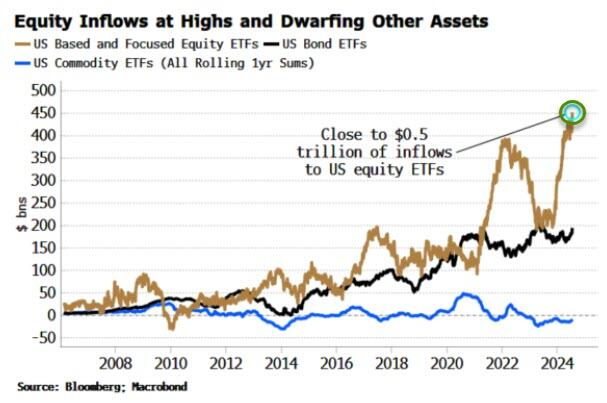

Dòng vốn chảy vào nhấn mạnh sự nhiệt tình đối với cổ phiếu. ETF hiện là nguồn cầu đáng kể đối với cổ phiếu và là nơi minh bạch theo thời gian thực để đánh giá dòng vốn chảy vào các loại tài sản. Trên cơ sở tổng cộng một năm, dòng vốn chảy vào các quỹ ETF cổ phiếu có trụ sở tại Hoa Kỳ và tập trung vào Hoa Kỳ đang đạt gần 500 tỷ USD. Dòng tiền chảy vào các quỹ ETF tập trung vào chứng khoán Mỹ hiện làm lu mờ đáng kể dòng tiền ETF chảy vào trái phiếu chính phủ Mỹ.

Dòng vốn chảy vào cổ phiếu ở mức cao, làm lu mờ các loại tài sản khác

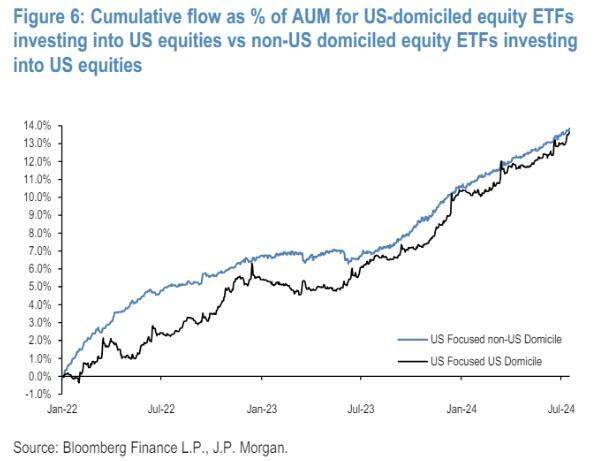

Không chỉ có nguồn vốn trong nước chảy vào chứng khoán Mỹ thông qua quỹ ETF, các nhà đầu tư nhỏ lẻ nước ngoài cũng đang đổ vốn với tốc độ tương tự. Biểu đồ dưới đây của JP Morgan cho thấy dòng vốn chảy vào (tính theo phần trăm của AUM) của các quỹ ETF không có trụ sở tại Hoa Kỳ đầu tư vào cổ phiếu Mỹ phù hợp với xu hướng gia tăng vốn của các quỹ ETF có trụ sở tại Hoa Kỳ.

Các nhà đầu tư nước ngoài tăng đổ vốn vào cổ phiếu Mỹ

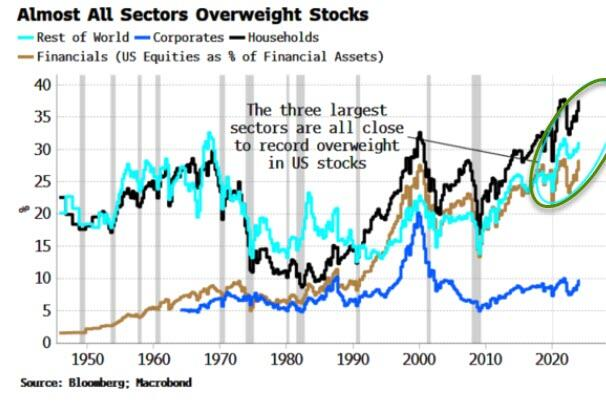

Cơn cuồng chứng khoán đã khiến hầu hết cổ phiếu các lĩnh vực chính trong nước và nước ngoài trở thành trở thành loại tài sản chính trong danh mục của các nhà đầu tư nhỏ lẻ. Các hộ gia đình Hoa Kỳ là những người mua cổ phiếu mạnh tay nhất, chiếm gần 45% trong tổng số 104 nghìn tỷ USD đang lưu hành (bao gồm cả cổ phiếu quỹ tương hỗ).

Cổ phiếu ở hầu hết mọi lĩnh vực đều chiếm tỷ trọng cao trong các danh mục đầu tư

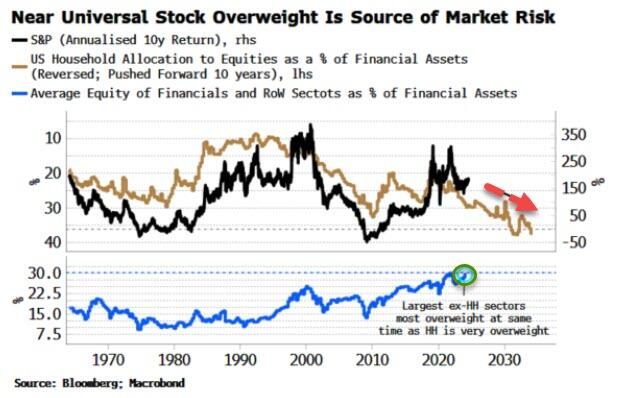

Tình trạng cổ phiếu chiếm tỷ trọng cao trong danh mục đầu tư của các hộ gia đình - với tư cách là những nhà đầu tư cổ phiếu lớn nhất và có tính chu kỳ nhất - có thể là dấu hiệu cho một kịch bản nghiêm trọng trong tương lai vì hiện tượng này từng xảy ra trước sự suy yếu kéo dài của thị trường chứng khoán. Sự khác biệt lần này là các lĩnh vực tài chính và cổ phiếu ngoài Hoa Kỳ cũng chiếm tỷ trọng lớn, có nghĩa là bất kỳ sự giảm tỷ lệ ký quỹ nào cũng gây ra hậu quả nghiêm trọng gấp nhiều lần.

Việc cổ phiếu chiếm tỷ trọng lớn có thể tiềm ẩn rủi ro

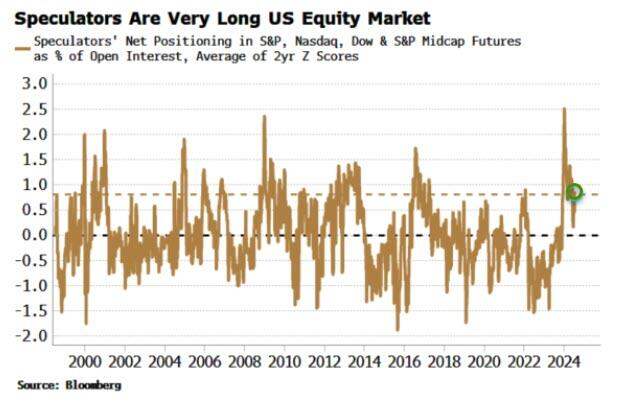

JP Morgan lưu ý rằng các quỹ đầu tư dài hạn cổ phiếu có chiến lược tập trung vào các cổ phiếu vốn hóa lớn có AUM ở 1.2 nghìn tỷ USD – sử dụng hợp đồng tương lai để bổ sung cho vị thế và điều chỉnh beta theo mong muốn. Do đó, có thể suy ra mức độ rủi ro của các quỹ này bằng cách tổng hợp các vị thế nắm giữ cổ phiếu dài hạn (đối với S&P, DJI, Nasdaq và minis) cho các danh mục quỹ có đòn bẩy và nhà quản lý tài sản từ báo cáo cam kết của nhà giao dịch. Động lực quan trọng này của cổ phiếu vẫn tồn tại trong suốt một thập kỷ.

Tổng vốn ròng của các nhà đầu cơ đang ở trên mức trung bình

Với việc các quỹ đầu tư phòng hộ gần như nhất trí tham gia đầu tư cổ phiếu dài hạn và thực tế rằng dòng vốn chảy vào chứng khoán Mỹ từ trong và ngoài nước ở mức cao, hầu hết tất cả các lĩnh vực đều đặt trọng tâm vào thị trường chứng khoán và định vị kéo dài theo hướng tăng giá, cần cẩn trọng trước khả năng chứng khoán đồng loạt giảm điểm.

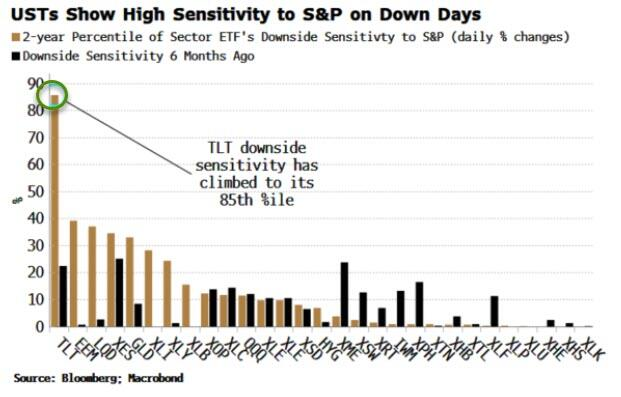

Chúng ta có thể biết những lĩnh vực và tài sản nào có thể được sử dụng để phòng hộ hiệu quả bằng cách xem xét độ nhạy cảm khi của chúng đối với biến động của S&P500. Cổ phiếu thị trường mới nổi (EEM ETF), nợ doanh nghiệp cấp độ đầu tư (LQD), dịch vụ thiết bị dầu khí (XES) và cổ phiếu vàng vốn hóa lớn hơn (GLD) có độ nhạy cao nhất đối với S&P vào những ngày chỉ số này giảm điểm.

Các tài sản có độ nhạy cao đối với S&P500

Quỹ ETF trái phiếu chính phủ Mỹ dài hạn TLT có độ nhạy giảm giá cao nhất đối với S&P500 vào thời điểm hiện tại, khiến nó trở thành ứng cử viên sáng giá cho hoạt động phòng ngừa rủi ro ngắn hạn. Quyền chọn mua trên TLT đang ở gần mức rẻ nhất trong thời kỳ hậu đại dịch.

Thanh khoản dư thừa và rủi ro suy thoái xảy ra ở mức thấp có thể giúp cổ phiếu được hỗ trợ ở thời điểm hiện tại, nhưng cần phải thận trọng, đặc biệt khi rủi ro quá mua đang xuất hiện cùng lúc với mức định giá cao. Các quỹ phòng hộ không phòng ngừa rủi ro không có nghĩa là các nhà đầu tư khác cũng có thể làm như vậy.

Zerohedge